【家計シミュレーション】ローンなし年収400万円でも老後資金不足!?

【画像出典元】「Master1305/shutterstock.com」

こんにちは。FP(ファイナンシャルプランナー)の世継祐子です。FPオフィス「フォルテシモ」へ依頼されたお客さまの家計簿をmymoで公開してアドバイスする【うちの家計簿】。今回はお客さまのライフプランについてアドバイスさせていただきます。今回のお客さまは、すでに自宅も購入されて毎月の家計的にはほとんど問題のない30代主婦のNさん。しかし、このままのやりくりで十分なのか。教育資金、老後資金は足りるのかというと…。

実はもう1つ大事な視点があります。それは「ライフプラン」です。Wallet+の機能「ライフプランコーチ」を使いながら、これからNさん一家のライフプランをみていきましょう。

▼関連記事

30代共働き夫婦の家計簿/夫の給料を知らない…貯金額や収入いくらなの?

Wallet+操作方法徹底解説 - ライフプランコーチ編 -

手取りの30%を貯金に回す優秀家計簿

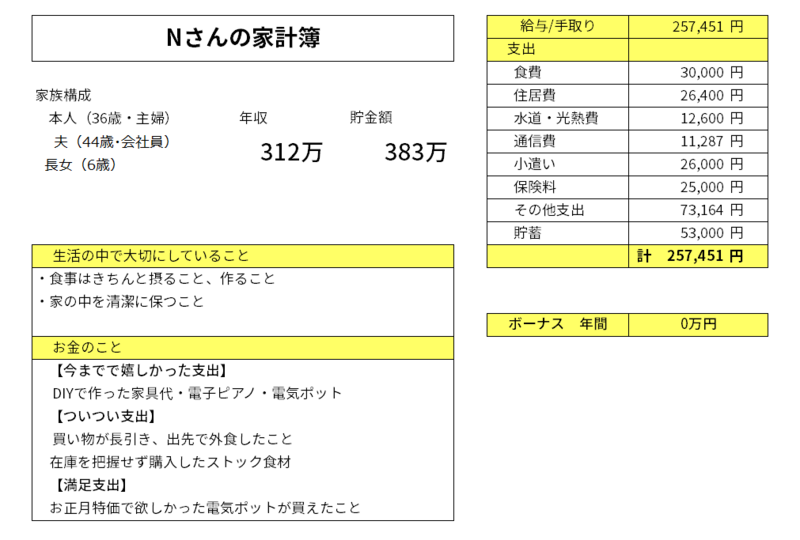

【Nさんの家族構成】

本人36歳(専業主婦) 夫44歳(会社員) 長女6歳

【Nさんからの相談内容】

貯蓄が少ないことが気になっています。

もともと物欲が少なく「何かを買うため」に節約をがんばるということをしたことがありません。ふだんムダ遣いせず、必要なものがあったら貯めたお金を使うという生活です。住まいは9年前に現金で購入し、現在は管理費等の支払のみです。子どもが低学年の間はできるだけ一緒に過ごす時間をつくりたいと思い、在宅ワークのため資格取得をしました。高学年になったときに個人事業主として収入UPできるよう働きたいと考えています。

手取りの30%を貯金に回す優秀家計簿

家計の支出を

●生活するうえで必要不可欠なお金、住宅費、食費、光熱費などを「消費」

●今を楽しむためのお金、お菓子、お酒などの嗜好品や衝動買いの服、物を「浪費」

●将来につながるお金、貯蓄、資産運用のためのお金を「投資」

に分けて考えてみましょう。

Nさんの家計は

「投資」にあたる将来のためのお金は貯金5万3000円、老後資金のための保険料2万5000円で合計7万8000円。手取りの30%が将来につながるお金に充てられていて、無駄遣いにあたるような支出も見当たらない問題のない家計といえます。

〈今月のNさんの収入25万7451円の使い方〉

では、このままの家計管理で、この先の将来も全く問題ないのでしょうか?実はもう一つ考えていただきたいことがあります。それが「ライフプラン」です。

生涯支出をシミュレーションしてみよう

Wallet+のおすすめ機能ライフプランコーチをご存知でしょうか?簡単な質問に答えるだけで、理想のライフプランの実現に必要な生涯支出と生涯収入の差額が分かります。

では、Wallet+のライフプランコーチを使って、Nさんのこれからのことを見てみましょう。アプリ右下(その他メニュー)からご利用できます。

職業/年収や家族構成などいくつかの質問に答えていくと…

Nさんの結果は…

現在のご主人の年収を入力、配偶者を専業主婦と、簡単な入力のみで試算してみると、5780万円のマイナスという結果になってしまいました。毎月の家計簿自体は問題がなかったのに、このままでは今の生活が将来は維持できないことが分かります。では、どうしたらいいのでしょうか?

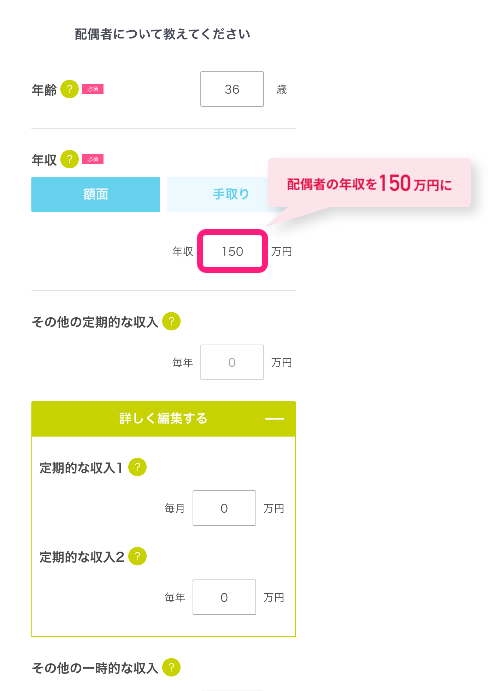

ここで画面右側の「入力内容を詳しく編集する」ボタンをタップ。初期設定で入力されている退職金等の金額を、Nさんの正確なデータに入力し直してみましょう。

住居費2万6000円。夫の退職金は期待できないと想定しているので0円で入力し直します。奥様は将来働き、収入UPを考えていますので、配偶者の年収を扶養内の収入である150万円として入力してみます。

また、老後資金のためにを計画的に準備している「保険」で受け取れる予想額を、60歳時の「退職金」と読み替えて入力してみましょう。

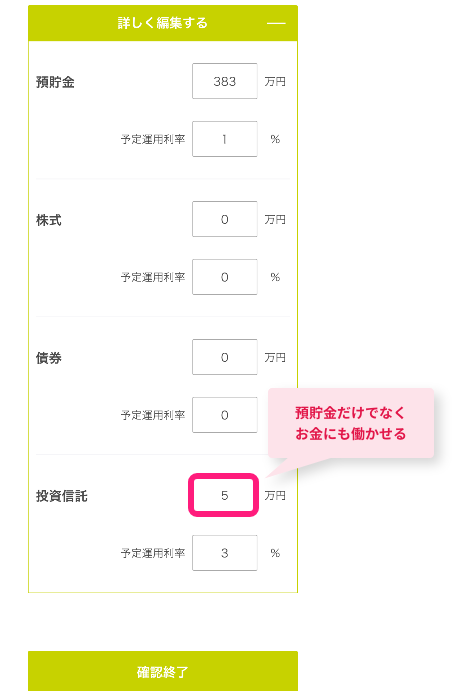

貯蓄についても入力し直します。最初のプランでは毎月の貯金を全額預貯金に預けたとして金利は0%としていましたが、投信信託を始めたこともあり、貯金から毎月5万円を投資信託で金利3%で運用するなど、お金にも働いてもらうように入力してみると…

結果は

このように、2000万円以上の余裕ができる結果となりました。今の投資が将来のために役立つことが目に見えて分かります。

ライフプラン・マネープランのアドバイス

最後に、お金を「使う」「稼ぐ」「貯める」に分けて、それぞれの現状とアドバイスを送ります。

「使う」

毎月の家計管理の役割は収入の範囲内で支出をやりくりできるよう無駄を省き、貯蓄ができる習慣をつくることです。これは上手にできています!

「稼ぐ」

子育て時間をしっかりとって老後の生活を安定させるためには、妻の収入UPが欠かせません。計画どおり、お子さんの手が離れたら収入UPを目指すことが大切です。その際、65歳以降の収入も視野に入れながら、自分の年金をできるだけ多く受け取れるよう目標年収を設定することが大切です。生涯年収を考えながら検討しましょう。

「貯める」

今だけでなく将来も希望する生活が送れるよう、今後もお子さんの教育進路の節目でライフプランを確認しておくと安心です。今あるお金を預貯金だけでなく、どのような商品を組み合わせて資産形成していくか考えましょう。

資産形成で大切なのは「時間」。時間をかけて運用することで、安定した成果が期待できます。NさんはつみたてNISAでの積立がスタートしますね。運用の成果もライフプランに反映させていきましょう。

3人家族の家計簿アドバイスを終えて

相談にはいつもご家族そろってご参加いただき、ご家族の団結力を強く感じました。

働いて得たお金を上手に使って、貯めて、今のようにお金のことをご家族で協力して考えていけば、希望のライフプランの達成は決して難しくないと思います。いつもご夫婦でお互いを確認しながら話される様子が印象的でした。家庭円満だと、お金も友だちをたくさん連れて遊びに来てくれるだろうな…と想像しています。

これからもライフプランコーチを使って、いろんなケースを想定してシミュレーションしてみてください。

▼関連記事

30代共働き夫婦の家計簿/夫の給料を知らない…貯金額や収入いくらなの?

Wallet+操作方法徹底解説 - ライフプランコーチ編 -