【2024年最新!】共働き夫婦の年末調整の書き方って?子供の扶養控除の記入も

【画像出典元】「stock.adobe.com/fizkes」

目次

Wallet+ユーザー様からいただいた「FPに聞きたいお金のこと」に、FPの白浜がお答えします。今回は、共働き夫婦の年末調整の書き方についての質問です。

夫の年収が不安定で、扶養欄など書類の書き方に迷う

<30代女性Mさんの相談内容>

年末調整のやり方、書き方がよく理解できていません。共働き家庭で私(妻側)は扶養から外れており、毎年書類を提出していますが、子供(4歳、1歳、0歳)の扶養の欄には私の書類に記入をしたらいいのか、配偶者控除の申告書には記入をしなければいけないのか、そもそも用語がよく理解できていないので書き進められません。飲食業に従事する夫の年収は年によってバラツキがあり、私より年収が上回ることもあれば下回る時もあります。私は契約社員で、年収は200~260万円です。

そもそも年末調整とは何?

年末調整の書類は、専門用語が並んでいて確かに分かりにくいですね。しかも、年に1回しか目にする機会がないので、毎回どう書くのか思い出すところから始めなければなりません。なんとなく記入しているという人も多いのではないでしょうか。そこで、今回は内容を読み解きながら、年末調整の書き方、特に共働き夫婦の配偶者や子供の欄の記入をどうしたらいいか見ていきましょう。

改めて「年末調整」とは何でしょうか。これは会社勤めをしている場合に関係します。会社勤めの人は、職場の総務が、1年間の収入(1月~12月)の見込み額や現状の家族の扶養状況などから所得税がいくらになるかを大まかに計算し、それを12等分して毎月少しずつ徴収し税務署に納めてくれます。その大まかな金額を徴収するにあたり「給与所得者の扶養控除等申請書」を提出します。ですので原則として、自営業者のように自分で確定申告をする必要はありません。

その後、1年間で扶養家族が増えるなど状況が変わった場合、再度申請をしてもらい、本来納める所得税がいくらかを計算し直して、過不足を調整します。これが年末調整です。生命保険に加入している人が提出する「給与所得者の保険料控除申告書」も同様に年末調整での申請書類ですが、ここでは、前者の「給与所得者の扶養控除等申請書」についてのみ確認します。

結婚していたら「源泉控除対象配偶者」欄に記入するの!?

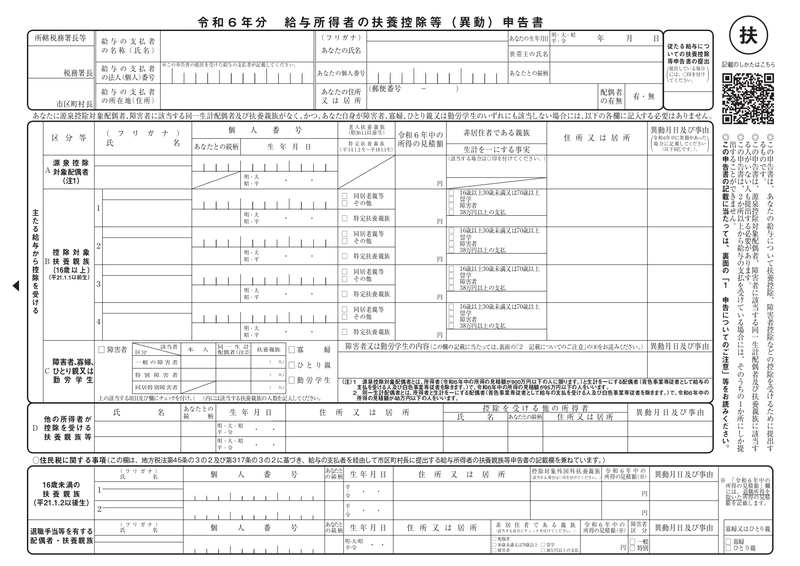

【資料1】令和6年(2024)分給与所得者の扶養控除等(異動)申告書

まずは配偶者欄からです。

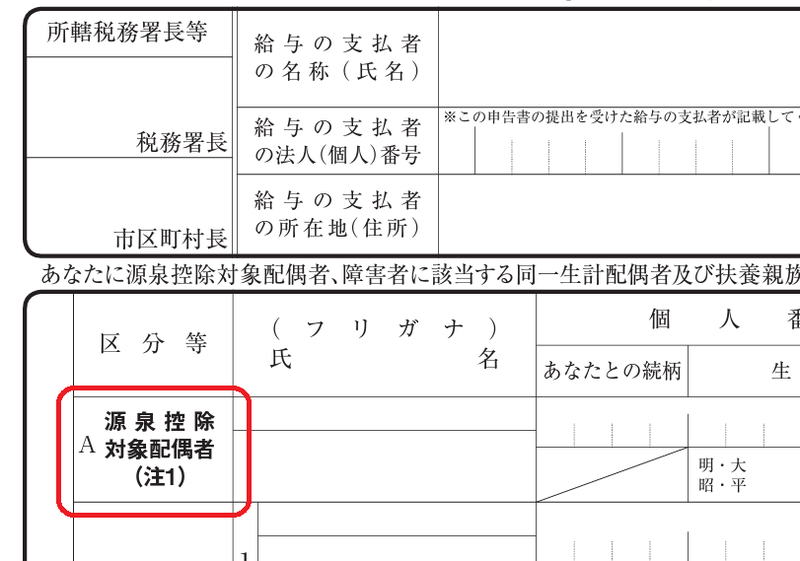

【資料1】の上部に「A源泉控除対象配偶者」という欄(以下、A欄とする)があります。まずこの言葉が難解です。

これは、この書類の(注1)に説明がされています。

(注1)源泉控除対象配偶者とは、所得者(令和6年中の所得の見積額が900万円以下の人に限ります。)と生計を一にする配偶者(青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で、令和6年中の所得の見積額が95万円以下の人をいいます。

これを夫婦とも会社員であることを前提として、読みやすくすると次のようになります。

「源泉控除配偶者とは、あなたの所得が900万円以下(年収なら1120万円)であって、かつ一緒に暮らしている(=同一家計の)配偶者の所得が95万円以下(年収なら150万円)である場合の配偶者のことをいいます」

Mさんの夫は収入の増減が大きいということですが、もし年収150万円を下回ることがあればA欄に記入するということになります。記入することで、Mさんは「配偶者控除」を受けられるようになり、ずいぶん税金が安くなると思います。また、「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」の提出も必要です。

夫の給与所得が95万円(年収150万円)を超えていても、税金が安くなる可能性はあります。給与所得が133万円(年収201万円)以下であるなら、A欄には記入しませんが、先の「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」に収入等を記載し提出すると、”配偶者特別控除”が受けられ、夫の収入に応じてMさんが納める税金は少し安くなります。

「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」

子供の扶養控除は、高校生以上でないと・・

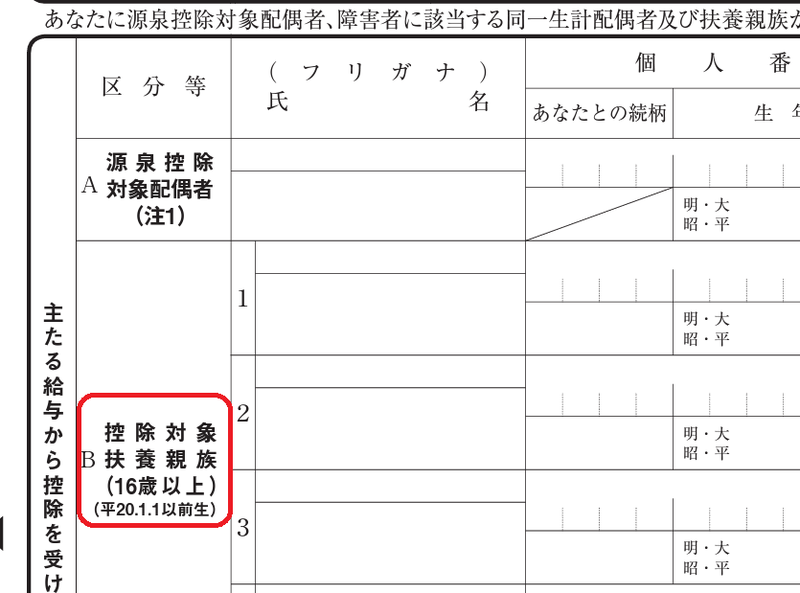

次に、子供の扶養に関する「B控除対象扶養親族」欄です。

こちらは16歳以上つまり、高校生になったら記入できるようになる欄です。Mさんの家庭のようにまだ子供が小さいうちは、実際に扶養していても税金の計算上は扶養をしているとはみなされないので記入は必要なく、所得税も安くなりません。その代わりに児童手当が支給されていると考えてください。高校生以降は扶養控除の対象となり、特に大学の費用など教育費の負担が増す18歳~22歳では、更に控除額が大きくなります。イメージしやすく高校、大学と記しましたが、実際は、就学の有無は関係しません。

子供の扶養を夫婦のどちらにするかで住民税がゼロになる可能性も

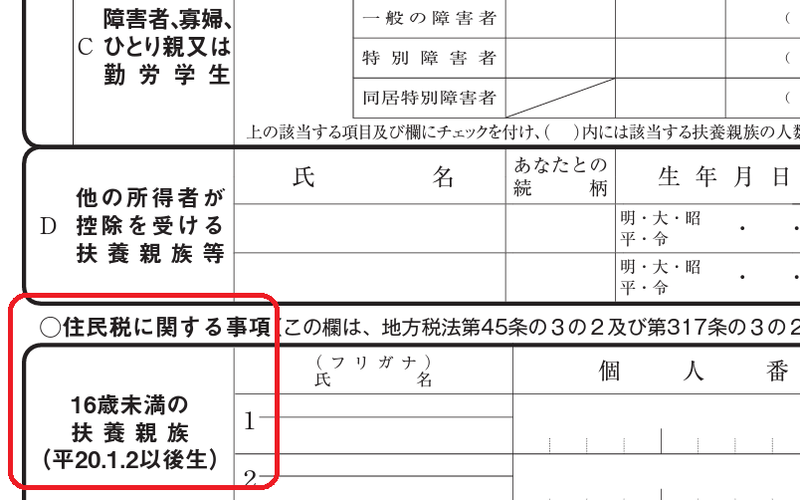

このように16歳以下の子供は、扶養控除の対象になりません。ただ、夫婦のどちらの扶養にするかで住民税がゼロになる可能性はまだあります。それは、下の欄にある

〇住民税に関する事項「16歳未満の扶養親族」

という項目です。

詳細は、以下の記事をご参照ください。自治体ごとに基準がありますので、自分の場合はどうなのか確認し、夫婦どちらの扶養にするか検討してみましょう。

「子供の扶養、夫から妻に変えたら税金0円、保育料も安くなった!なぜ?」

https://mymo-ibank.com/money/1840

今回は、Mさんの家庭の年末調整について回答しました。税金に絞った回答となりましたが、子供の扶養は健康保険にも関係し、職場によっては、より手厚い保障内容になっている可能性もあります。また、扶養していると給与に家族手当がプラスされることもありますので。それらも含め総合的に考えてみてください。