早見表付き!私の住民税っていくら?年収別の税金額で目安を確認

【画像出典元】「stock.adobe.com/K」

目次

会社員の毎月のお給料から差し引かれる税金といえば「所得税」と「住民税」の2つであることはみなさんご存じだと思います。「手取り額」ばかり気にしてしまい、差し引かれた金額にあまり目がいかない人も多いのではないでしょうか?

差し引かれているのは税金だけでなく、健康保険料や厚生年金保険料もあります。各種制度が複雑で難しそうに感じることも、関心を持てない要因になっていそうです。しかし一生付き合っていく税金や社会保険制度。それら1つ1つを理解しておくことはとっても大切です。

今回は住民税について取り上げます。年収によって住民税の額が異なることはご存じでしょうか?所得税と同様に、住民税も所得が大きくなる「所得割額」というものがあります。年収によってどのくらい住民税が差し引かれるのか認識しておくことも大切です。年収ごとの税金目安額を早見表でまとめていますので、参考にしてください。

住民税の仕組みと課税額の計算の仕方

住民税は基本的に所得税と同様に計算します。以下3つに分けて会社員の方の課税の流れを紹介します。

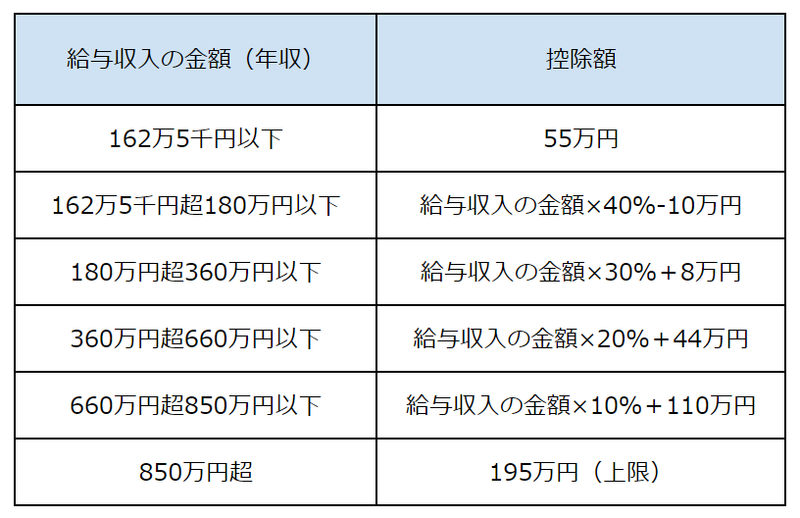

〇STEP1 所得を算出

住民税は「給与所得」に対して課税されます。この給与所得を算出してから住民税の計算がスタートします。会社から支給される金額は「給与収入」であり「給与所得」ではありません。以下の表から「給与所得控除」を差し引いた額が「給与所得」となります。表から分かるように少なくとも55万円は控除することができるのです。

<給与所得控除>

この給与所得を算出してから住民税の計算がスタートします。

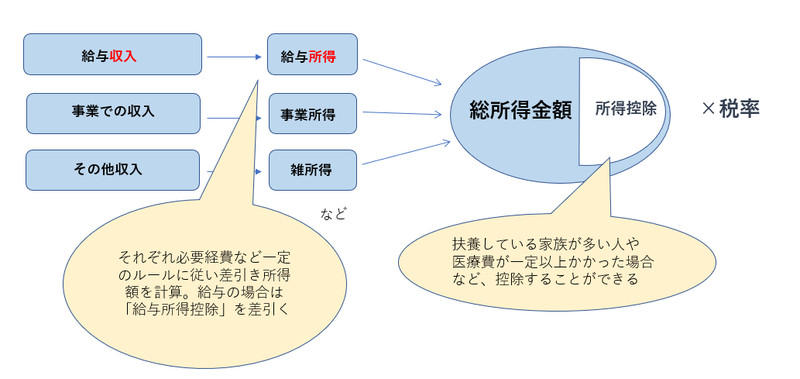

〇STEP2 他の所得と合算、損益通算

給与以外にも所得がある場合は原則1つの所得として合算します(合算しない分離課税のものもあります)。また不動産所得などで赤字が生じた場合は給与の黒字と通算することで所得を小さくすることができます。これを損益通算といいます。

ただ、給与所得のみという人が圧倒的に多いと思いますので、その場合、STEP2は省略してSTEP3へ進みましょう。

〇STEP3 所得控除後、税率を乗じる

社会保険料控除や配偶者控除、扶養控除など、納税者それぞれの状況を考慮した所得控除がある場合は、それらを所得から差し引くことができます。そしてその所得控除後に税率を乗じ、税額を算出します。税率は一律10%です(都道府県民税率6%+市区町村民税率4%)。税率の内訳は自治体によって異なる場合があります。

<住民税計算イメージ>

ちなみに、所得税はその年の所得に応じて税金を納めるのに対し、住民税は前年の所得金額に応じて課税されます。以上のステップで所得金額に応じて課税される部分の住民税が計算されます。

しかし、住民税を構成しているのはこれだけではありません。

住民税には、所得金額に応じて課税される「所得割」と所得金額に関わらず定額で課税される「均等割」があります。つまり、「住民税=所得割+均等割」のイメージとなります。所得割は所得が多くなるほど税額が大きくなるもので、所得税とほぼ同様の計算方法となっています。では、所得税にはない「均等割」とはどのようなものなのでしょうか?

「均等割」とは?住民税非課税になる年収の目安は?

均等割は、一定の所得がある人全員が均等に支払う税金です。原則、道府県民税1000円(年額)、市町村民税3000円で合わせて年間4000円となります。なお復興増税により、2023年度まで1000円加算され年額5000円となっています。また自治体によっては、別途森林環境税などが加算されます(所得税における復興特別所得税は2037年まで課税対象となります)。

住民税はその年の1月1日に住民登録をしていた市区町村が課税することとなっているため、国内に居住地があり一定の所得がある人は均等割を負担することになります。ただし、前年の所得額が一定以下など条件によっては均等割が非課税になる場合もあります。

<均等割の対象になる所得基準 >

(1)控除対象配偶者及び扶養親族がいない人・・・45万円

(2)控除対象配偶者または扶養親族がいる人・・・35万円×家族数(本人+控除対象配偶者+扶養親族数)+31万円

※自治体によって異なる場合があります

つまり、単身世帯だと前年の給与所得が45万円以下の人は均等割が非課税となります。例えば、パート・アルバイトをしている人の場合、100万円が目安となります。

次に、所得に応じて課税される所得割は一般的に以下のようになっています。

<所得割の対象になる所得基準 >

前年中の総所得金額等の合計額が次の式で求めた額以下の人

(1)控除対象配偶者及び扶養親族がいない人・・・45万円

(2)控除対象配偶者または扶養親族がいる人・・・35万円×家族数(本人+控除対象

配偶者+扶養親族数)+42万円

概ね均等割の基準と同じです。よって年収が100万円を超えてくると住民税を納めることになるという1つの目安になるでしょう。

年間の住民税はいくら?年収別の税金額早見表でチェック

課税の流れ、均等割の仕組みを紹介しましたが、「やっぱり難しい」と感じる人も多いかもしれません。そこで、年収200万円から1000万円までの住民税の目安額を算出しました。以下表を参考にしてください。

<年収別保険料・税金額:会社員、独身、扶養無しの場合>

※上記は概算です。その他の影響で変わることがあります

※賞与は考慮せず、年収の12分の1を月額給与(標準報酬額)として概算しています

まず年収から給与所得控除を差し引き、給与所得を算出します。次に、健康保険料や厚生年金の保険料は全額所得控除となるため、これらを差し引きます。さらに一律基礎控除43万円(所得税は48万円)を控除して出した課税所得に税率10%を乗じたものに均等割の5000円を足したものををこちらの表にしました。

例えば、前年の年収が400万円の場合の計算は以下のようになります。

①給与収入400万円

②給与所得控除400万円×20%+44万円=124万円

③給与所得400万円-124万円=276万円

④276万円から健康保険料と厚生年金保険料の合計58万1604円を差し引く

(健康保険料は加入する組合、協会等で異なります)

⑤基礎控除43万円を控除

⑥276万円-58万1604円-43万円=174万8396円

⑦174万8396円×10%+均等割5000円=約17万9800円

この約17万9800円の住民税の12分の1の金額が、新年度の6月から翌5月にかけて、毎月給与から差し引かれることになります。

該当したら使おう!住民税の節税対策控除4つ

新年度になると昨年の所得をベースに住民税をいくら払うのかが記載された「住民税決定通知書」を郵送で、または会社から受け取ります。

この通知書には先に紹介した「所得控除」や税額から直接控除できる「税額控除」などの詳細が記されています。会社員は今後、毎月会社から源泉徴収される額も把握できます。

通知書をしっかり確認することで、所得控除がきちんとされているかどうかも確認できます。年末調整時に会社に必要書類を提出してなかったり、処理上のミスなどで「所得控除に該当するのに金額が記載されていない」という場合が時々あります。以下の項目を参考に、所得控除に漏れがないか?または今後できる対策はないかどうか確認してください。

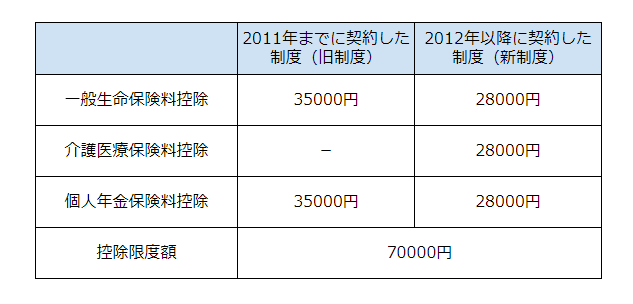

〇生命保険・地震保険控除

まず代表的な1つが保険料控除です。生命保険や地震保険に加入している場合、年間の保険料に応じて所得控除を受けることができます。生命保険は医療保険や個人年金など、保険の種類によってそれぞれ適用される控除が異なります。以下の表の通り、新制度の住民税の所得控除限度額はそれぞれ2.8万円ですが、合計した場合は7万円が限度額となります。

<住民税控除の限度額>

また火災保険や自動車保険は対象外ですが、火災保険に特約として付加している人が多い地震保険は支払保険料の2分の1、最高で2万5000円まで控除することができます。生命保険、地震保険、どちらも年末調整の際に保険会社から送られてくる保険料控除証明書を添付して手続きをすることで完了します。

〇個人型確定拠出年金「iDeCo」

生命保険料控除や地震保険料控除よりも節税効果が大きいのが個人型確定拠出年金、通称iDeCo(イデコ)です。会社員の場合でも、会社の年金制度によっては加入できます。掛け金の限度額は制度によって異なりますが、月額1万2000~2万3000円で、老後に備えて準備することができます。

iDeCoは60歳まで引き出すことができませんが、小規模企業共済等掛金控除として掛金を全額所得控除の対象にできるのがメリットです。特にiDeCoをはじめたばかりの方の中には、年末調整での手続きをつい忘れてしまった方もいるかもしれません。「小規模企業共済等掛金控除」の欄に年間の掛金額が記載されているかどうか確認してください。

なお、iDeCoや生命保険料の控除について「手続きを忘れていた」という場合は、過去5年間に遡って修正することができます。この場合は住民税と連動して所得税の負担も減額されますので、まずは所得税の修正申告を管轄の税務署で行ってください。税務署で行った手続きがお住まいの役所・役場と共有されることになるため、住民税の修正申告は特段必要ありません。

〇医療費控除

医療費控除は会社の年末調整の対象外であるため、ご自身で確定申告が必要となります。一般的に年間10万円以上の医療費がかかった場合、医療費控除が適用されますが、厳密には以下の計算式で医療費控除の対象額を算出します。

医療費控除額=その年に支払った医療費-保険金などで補填される金額-10万円または総所得の5%

10万円または総所得の5%ですので、総所得が200万円未満、例えば150万円の場合、その5%は7万5000円になります。その場合は年間で7万5000円を超えた医療費が控除の対象となります。定期的に通院している人など病院や薬局に行く機会が多い人は、まずは年間の医療費がどれくらいかかるのかを把握するところから始めてください。

〇ふるさと納税

いまや多くの人に周知されているふるさと納税も寄附金控除という所得控除の1つです。ただし、他の所得控除と違い、ふるさと納税は「納税先を変える」ことになるため、節税にはなりません。それでも特産品などがもらえ、応援したい自治体に納税できるのであれば一定のメリットがあると言えそうです。

ふるさと納税は上限額などかなり複雑な制度であるため、住民税の通知書を見ながら、ふるさと納税のポータルサイトにある限度額シミュレーションを使えば「もう少しふるさと納税をしても良さそうだ」、「これ以上ふるさと納税をしても意味がない」など詳細を把握することができますよ。

新卒者・退職者は翌年の支払額に注意を!

住民税は「前年の所得に対して翌年度に納める」税金です。つまり1年ズレがあるため、学校を卒業したばかりの新入社員の場合、最初の1年は住民税を払う必要がありません。2年目から住民税が課されることを覚えておいてください。それと同様に退職した場合も注意が必要です。退職した翌年に収入がなくても、前年分の所得で計算された住民税を払う必要があります。

また住民税は1月1日に住民登録をしていた市区町村で課税されます。例えば、海外へ生活拠点を移す場合、12月までに出国すれば翌年住民税の負担はありませんが、1月1日以降に出国すると前年分の住民税を払わなければなりません。年末年始付近に出国する際はその点を踏まえて計画を立てる事をお勧めします。

まとめ

・住民税の所得割は所得税と同様に計算。別途均等割がある

・早見表を参考に翌年の住民税を意識しておく

所得税は、最低税率5%の超過累進税率で、所得に応じて税率が変わります。一方、住民税は一律10%です。さらに基礎控除や配偶者控除などの所得控除の多くは所得税より住民税の方が小さいため、所得税額より住民税額の方が大きいという人も多いと思います。今回紹介した早見表を参考にしながら、負担を軽減できる所得控除を活用し、住民税と上手に付き合ってください。

住民税についてのQ&A

Q.住民税が非課税になる年収はいくらまでですか?

A. 給与所得者の場合、年収100万円以下である方が該当します。障がい者、未成年者、寡婦またはひとり親給与所得者は年収204万3999円以下で非課税となります。

(自治体によって異なる場合があります)

Q.住民税の計算などに用いられる「合計所得金額」とは何ですか?

合計所得金額とは、事業所得、給与所得、雑所得、不動産所得などの所得金額を合計した金額(純損失または雑損失等の繰越控除を適用する前の金額)のことをいいます。土地・建物等の譲渡所得など、他の所得と分離して課税される所得も含まれます。なお、退職所得や源泉徴収で課税関係が終了している所得などは原則含まれません(自治体によって異なる場合があります)。