夫婦の生命保険、それぞれ入る?収入の多い方が入る?どっちがお得?【FP相談】

【画像出典元】「stock.adobe.com/Phongsakorn」

20代男性Sさんからの相談内容

近々結婚予定です。夫婦共働きで、生活資金はお互いが出し合い、個人に必要なものはそれぞれ自分のお財布から出そうと考えています。

気になる点としては、医療保険など保険も夫婦それぞれが契約者として保険料を支払う方がいいのでしょうか?保険料の控除があることはなんとなく知っていますが、それぞれが加入して保険料を払うべきか、それとも収入が多い方が加入して払う方が得なのかが知りたいです。また将来家を買ったときに利用できる控除などもあれば教えてください。

人生の3大支出について

Sさん、ご結婚おめでとうございます。結婚生活においてお金のことは切っても切れない、大事なことです。夫婦ごとの考え方や生き方で優先順位は異なると思いますが、筆者の考える夫婦のお金について解説していきます。

ファイナンシャルプランニングの分野では、住居費・教育費・老後の資金を「人生の3大支出」と呼んでいます。この3つのお金は夫婦で協力して準備する必要があります。共働きである場合はもちろん、どちらかがパート・アルバイトで補助的に働いていたり、片方が専業主婦(夫)であったりしても同じです。

20代のSさんにとって老後のことはまだ先のことでピンとこないとは思いますが、住居費や教育費は早々に夫婦で方向性を考える必要があるでしょう。

なお、お子さんについてはさまざまな考え方があると思いますが、今回はお子さんを考えておられると仮定して進めていきます。

夫婦のお財布について

夫婦で解決策を考える点について、まずは夫婦の財布を早めに一つにすることが重要です。

お子さんがいない間は「家賃は夫が出す、食費や雑費は妻が出す、夫婦の貯金用に各々がいくら出す」といった分担を行うご家庭が多いように思います。ただし、お子さんやマイホームのことを考えると早めにお財布を一つにした方が良いでしょう。

夫婦の収入を合算し、そこから予算を決めて使っていくことで、夫婦のライフプランが実現しやすくなります。

保険料の負担について

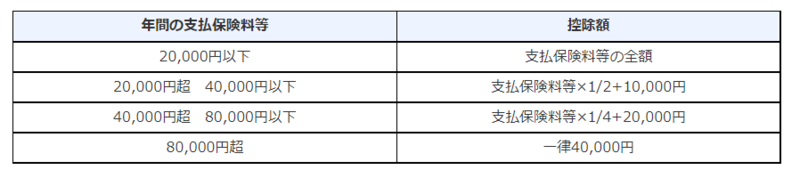

生命保険料の支払いはご質問にある通り控除の仕組みがあります。対象になるのは一般保険(死亡保険)・介護医療保険・個人年金保険に支払った保険料で、支払った生命保険料に応じて所得控除される=税金が安くなる仕組みがあります。控除金額は下記の通りです。(2012年1月1日以降の契約分)

国税庁:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140.htm

一般保険(死亡保険)・介護医療保険・個人年金保険の各保険種類で最高4万円ずつ、合計で12万円の控除を受けることができます。仮に額面年収400万円の人が生命保険料控除で最高額12万円を控除されると、所得税と住民税で合わせて約1万3000円の節税効果があります。所得税は所得が多くなるほど納税額がアップする累進課税という仕組みのため、節税効果を期待するのであれば所得の多い人が控除枠を使う方が良いでしょう。

生命保険は受取時の税金も重要です

ただし、生命保険の支払いは生命保険料控除だけ重視すれば良いという訳ではありません。死亡保険金、解約返戻金、満期保険金などを受け取る際に税金を納めるケースがあるからです。

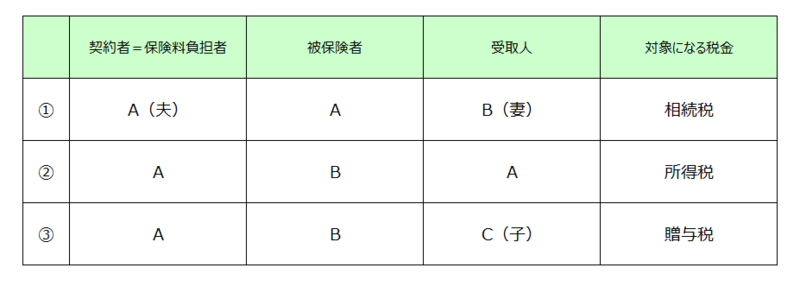

上の表は一例として、A(夫)、B(妻)、C(子)として、死亡保険で受け取る死亡保険金の税金についてまとめたものです。

上記表で①の保険契約者(=保険料負担者)と被保険者が同じで受取人が配偶者の場合、死亡保険金は相続税の対象です。ただし配偶者は相続財産の半分もしくは1億6000万円までは相続税を納める必要がありません。そのため配偶者が死亡保険金を受け取ったとしても相続税を納めるケースはそれほど多くありません。

一方②の保険契約者と受取人が夫、被保険者が妻というような契約形態では、死亡保険金に対して所得税が課せられますが、所得税や住民税には死亡保険金に対する控除の仕組みがありません。そのため保険金額によっては受取人に大きな税負担が発生する可能性があります。

また③のケースは保険料負担者・被保険者・受取人がいずれも異なるパターンです。この場合、死亡保険金は夫から子どもへの贈与という扱いになり贈与税の対象になります。贈与税は相続税や所得税よりも税率が高く、高額の税負担が発生する可能性があるため避けた方が良いでしょう。

これらを考えると、収入の多い少ないに関わらず、被保険者(保険の対象になる人)が亡くなった場合や解約すればお金が戻るような保険は、個人年金保険を含め、契約者(保険料負担者)と被保険者が同じであることが望ましいでしょう。

なお医療保険やがん保険などで受け取る入院給付金やがん一時金などは非課税で、保険料を負担する人と保険の対象者の関係は死亡保険ほどシビアではありません。

家を買うときの控除について

住宅を購入する際に一定の条件を満たすと、年末の住宅ローン残高に応じて納税した税金の一部が戻ってくる「住宅ローン控除」という仕組みがあります。この住宅ローン控除は住宅を購入する人にとって非常に有利な制度ですが、優遇しすぎという声もあり、2022年1月現在、見直しが検討されています。

控除の詳細は割愛しますが、将来Sさんが家を買うときにも何らかの控除に関する仕組みがあると思います。ぜひアンテナをはって情報を探してみてください。

*2022年1月現在、住宅ローン控除の内容が政府・国会で検討されており控除率や期間などは詳細未定です。

まとめ

夫婦の生命保険の保険料をどのように支払うと良いかを考えると、筆者は個人的にはそれぞれが支払うべきだと考えます。

① 一般保険(死亡保険)→ 契約者(保険料負担者)と被保険者は同一であること

② 介護医療保険→ 収入が多い方でもOKですが、基本は契約者(保険料負担者)と被保険者は同一であることが望ましい

③ 個人年金保険→ 契約者(保険料負担者)と被保険者は同一であること

毎年の生命保険料控除は節税対策として魅力的ですが、生命保険は何を目的にして加入するかが重要です。不幸にも万が一のことが起きた場合、配偶者がきちんと保険金を受け取るためにも、税金について心配が少ない契約者(保険料負担者)と被保険者が同一の契約が良いでしょう。

なお保険契約者と被保険者が妻・夫が受取人、夫の銀行口座から保険料を引き落とすという形式で死亡保険の契約ができるケースがありますが、この場合の死亡保険金は相続税ではなく所得税に当てはまるので注意してください。また結婚前に恐縮ですが3組に1組が離婚をする時代です。生命保険などの契約や支払いは自分で管理できるようにしておきましょう。