今年の年末調整「定額減税」はココに注意!知っておきたいポイント

【画像出典元】「stock.adobe.com/78art」

猛暑が続き、ようやく秋が来たかと思えばもう年末。「1年間、あっという間」と感じている人も多いのではないでしょうか。年末は年に1度のイベントも多く忙しくなり、そのうちの1つに「年末調整」が挙げられます。今年は定額減税が行われたことから、例年とは年末調整の意味合いが少し変わってきそうです。2024年の年末調整のポイントを一緒に確認していきましょう。

年末調整とは

毎月、給与支給時に所得税が源泉徴収されますが、この源泉徴収された税金はいわば前払いの税金です。1年間の収入に対して支払うことになる税金を見越して、あらかじめ徴収されています。実際の収入額に基づいて正確な税額を算出し、前払いをした税金分との過不足分を精算する手続きが年末調整です。

定額減税の仕組み

物価高で私たちの生活が厳しくなっていることから、その対策として実施されたのが定額減税です。1人あたり所得税3万円、住民税1万円の合計4万円を減税することで生活を支えます。少しでも早く私たちが効果を実感できるようにと、今年の6月より源泉徴収を調整する形で始まりました。

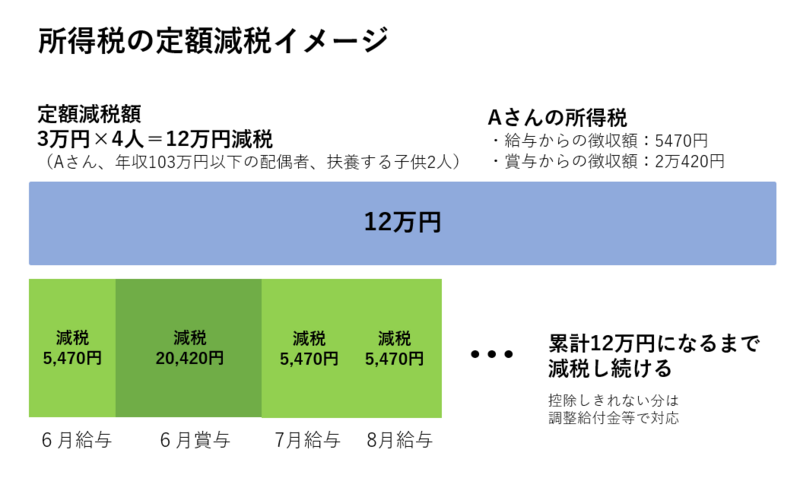

所得税の減税

所得税の定額減税は、本来源泉徴収されるはずの税金から3万円分を控除し、それによって手取りが増えるという仕組みです。例えば4人家族(本人:Aさん、年収103万円以下の配偶者、扶養する子供2人)の場合、所得税で12万円の減税を受けることができます。

定額減税は毎月の給与や賞与に対する源泉徴収税額から控除されます。そのため、以下のように6月給与の源泉徴収額から所得税が差し引かれない状態となり、7月以降も控除額12万円に達するまで控除が続きます。

住民税の減税

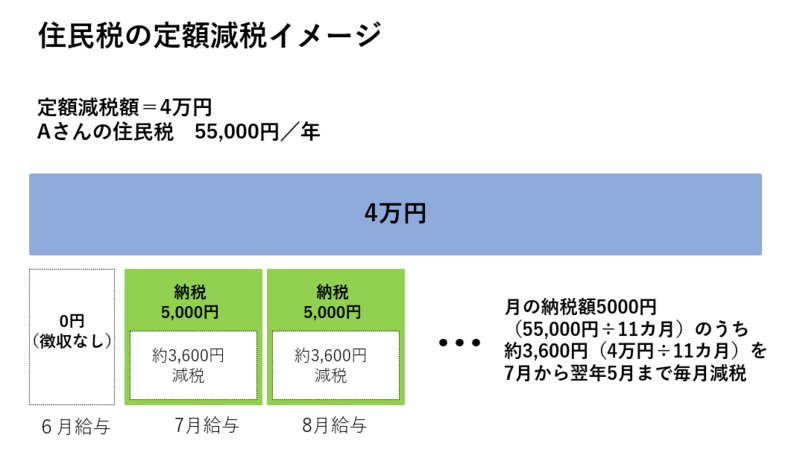

次に住民税の定額減税です。住民税は所得税と異なり「前年の所得に応じた住民税額」が給与から特別徴収されています。所得税とは仕組みが少し違うため定額減税の方法も異なります。

会社員の場合、前年の所得に応じて翌年の6月から次の5月にかけて住民税が徴収されるのが通常の取り扱いです。ただし、今回は以下の図表のように6月は住民税が徴収されません。これは、自治体が住民税の定額減税を計算をするのに時間を要すことが理由です。

つまり、6月は住民税が差し引かれない分、手取りが増えることになります。そして残りの7月から翌5月の11カ月で均等に本来納めるべき住民税から定額減税分も11等分して少しずつ控除されることになります。所得税に比べるとゆっくり控除される仕組みです。

減税しきれない分を給付する「調整給付金」とは

このように定額減税は納める税金から控除されるものですが、仮に所得税から控除されるべき定額減税が12万円に対して元々納める所得税が10万円しかない場合はどうなるのでしょうか。このような場合は減税しきれない分を給付金で賄うようになっており、調整給付金といいます。1つずつ調整給付金のポイントを見ていきましょう。

調整給付金は役所・役場が行う

本来、所得税は国税であり税務署が窓口となります。住民税は地方税でありお住まいの役所・役場が窓口となります。ただし、今回の調整給付金は所得税分も含め、役所・役場が窓口となります。

所得税は令和5年分で暫定的に計算される

定額減税は令和6年分の所得税、そして令和6年度分の住民税が減税の対象です。住民税は前年の所得を基に計算されるため税額が確定していますが、所得税は1年間が終わるまで税額が確定しません。そのため所得税は前年の所得を参考に調整給付金を計算するようになっています。簡単な例を紹介します。

Bさんは昨年1年間、所得税として10万円納めています。4人家族で所得税の定額減税額は3万円×4人=12万円です。Bさんが前年と同じように令和6年も働いた場合、ほぼ同じ所得税額になることが見込まれます。

つまり「所得税10万円、定額減税12万円となり2万円は控除しきれない」ことが見込まれるのです。そもそも定額減税は私たちの暮らしを支援する目的のため、なるべく早く各世帯に届けたいという意図があります。そのため見込みではありますが2万円を調整給付金として役所・役場が支給します。該当する人にはその旨ハガキなどで案内が届いているはずです。各自治体によって対応が異なりますが、令和6年10月末頃を目安にこの給付金の手続きが進められていますので、確認してみましょう。

1万円未満は切り上げられる

住民税も同じように11カ月間特別徴収される税額から定額減税分を控除しきれないことが考えられます。その場合は、所得税と同様に住民税も合わせて調整給付金が計算されます。なお、調整給付金は、仮に2万1000円が控除しきれない金額となった場合、1万円未満は切り上げとなり、3万円が給付されるようになります。切り上げによって1万円近い金額を得するケースもあり不公平感がありますが、自治体の事務負担軽減のためにこのような対応となっているようです。

定額減税が年末調整に影響があるケース

定額減税、調整給付金があるため今年の年末調整がどうなるか気になる人もいるのではないでしょうか。以下で年末調整時に定額減税が影響する場合と、そうではない場合を大きく4つのケースにまとめました。

特に影響しないケース

毎月の給与から徴収される税金から十分に控除でき、令和6年内に家族構成が変化していない場合は特に影響することはありません。

控除不足が生じるケース

調整給付金を受け取っているかどうかを問わず、控除不足が生じる場合があります。例えば、令和6年が前年より給与が減った場合などに考えられます。説明を簡易にするため所得税のみで紹介します。

・定額減税されるべき額:12万円①

・調整給付金を受け取った額:5万円②

・源泉徴収額から控除された額:6万円③

・控除不足の額:1万円(①-②-③)

前年度の所得税額に基づいて5万円の調整給付金が支給されたものの、実際の所得税額が6万円だった場合、1万円の控除不足が生じてしまいます。この1万円は改めて調整給付金として令和7年以降に給付されますが、時期や方法は執筆時点で未定です。

税金が徴収されるケース

家族の人数に変動があった場合などです。定額減税は令和6年6月1日の現況で行われます。例えば、それ以降に子供が就職するなどで扶養親族が減ったとしましょう。その場合、定額減税額も減ることになります。つまり、余計に控除された分を年末調整で徴収される形となります。年末調整というと税金が還付されるイメージを持っている人が多いと思いますが、あくまで年間の正しい税額と前もって源泉徴収していた金額を調整することが目的であるため、当然このように税金が徴収されることもあります。

調整給付金をもらい過ぎたケース

年末調整で1年間の所得と税額が確定した時に「調整給付金として多くもらい過ぎた」ということも考えられます。しかし、この場合は返還不要ですので安心してください。

以上が主なケースとなります。初めての制度かつ今年のみの実施であり、また非常に複雑であるため年末調整を行う会社側も戸惑うことが想定されます。

源泉徴収票の確認ポイント

多くの人は毎月の源泉徴収から定額減税分が控除されるため、あまり減税の実感がないかもしれません。適切に控除されているのかどうか気になるところですが、それは源泉徴収票で確認できます。

原則、この摘要欄に記載されることになります。例えば先に紹介したケース2のように控除不足が生じた場合は以下のように記載されます。

控除不足が生じるケース

・定額減税:12万円

・調整給付金:5万円

・源泉徴収額からの控除:6万円

・控除不足:1万円

「源泉徴収時所得税控除済額6万円、控除外額1万円」

この記載から1万円控除しきれなかった、つまり令和7年以降還付されるということを把握できるのです。会社によって年末調整や源泉徴収票の発行事務は多少異なるため、摘要欄を見て気になることがあれば会社に聞いてみましょう。

定額減税の対象とならない人は?

最後に定額減税の対象にならない人を紹介します。大きく分けて2つです。

・非課税世帯

・年収2000万円(所得1805万円)を超える場合

定額減税は文字通り「減税」であるため、そもそも非課税の人は対象になりません。非課税世帯は1世帯10万円の「住民税非課税世帯等に対する臨時特別給付金」といった別の給付金の対象となります。また逆に年収の多い人も対象外です。年収2000万円超の人はそもそも定額減税も対象になりません。

まとめ

所得税3万円、住民税1万円、1人あたり4万円の減税。という一見シンプルな制度ですが、所得税と住民税における課税の仕組みの違い、早く減税効果を実感してもらいたいということから実際は複雑な制度となっています。ここで紹介した内容は一般的なケースのため、他にも例外があります。まずは基本的な仕組みとして押さえて頂けましたら幸いです。