マンションと戸建て、うちの家族に適しているのはどっち?/FP相談

【画像出典元】「stock.adobe.com/metamorworks」

目次

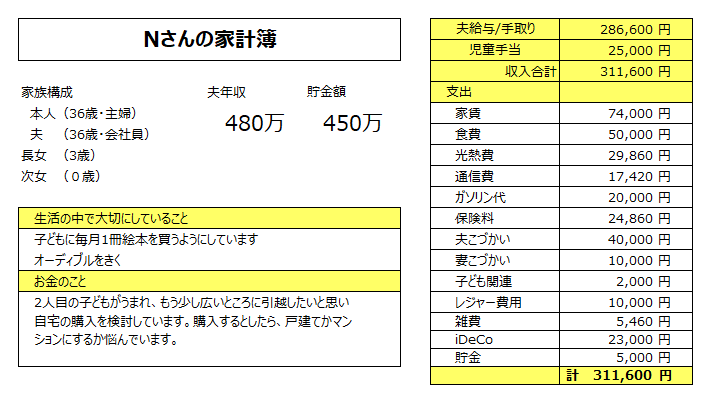

FPオフィス「フォルテシモ」へ依頼されたお客さまの家計簿を、mymoで診断する【うちの家計簿】。今回は36歳主婦、Nさんの家計簿です。

30代主婦Nさんの相談内容

2人目の子供が生まれ、もう少し広いところに引っ越したいと考えるようになりました。家の購入を検討していますが、「マンションと戸建てはどちらにするべきか」、「いくらくらいの物件であれば購入できるか」などは、どのように考えたらいいのでしょうか。私自身は次女が4歳になったらパートで働き、収入を増やしたいと思っています。

Nさんの家計簿は・・・?

手取りと児童手当をあわせた収入は合計31万1600円。iDeCo2万3000円と貯金5000円の合計2万8000円、収入の約9%を貯めています。現在の貯金残高は450万円です。

マンションと一戸建て、維持費に違いがある

住まいを選択するときにポイントとなるのは、駅に近いか、通勤通学しやすいかなどの「立地条件」の他に「住まいにかかる費用」があります。

住まいにかかる費用について、マンションと一戸建てでは「維持費」に違いがあります。マンションには、エレベーターやエントランスなどマンションの居住者全体で使用する共用施設があり、共用施設の快適性、安全性を維持していくため「管理費」や「修繕積立金」などの支払いが一生続いていきます。

もちろん一戸建ても、屋根、外壁、水回りなどのメンテナンス費用はかかりますが、いつ、どの部分をどのくらいお金をかけてリフォームするかなどは自分で選択、決断することができます。マンションと一戸建ては維持費のかかり方が違うことを確認しておきましょう。

さらに、車を持っているご家庭がマンションを購入する場合、これらの維持費に加え、「駐車場代」の金額もチェックすることが大切です。またこれらのマンションの維持費はマンションの規模でも大きく変わり、一般的に戸数が少ないと一戸当たりの負担額は増える傾向にあります。

また「築年数」が経過すると「管理費」などの維持費の上昇も見込まれるので、新築時の維持費と同額が続くわけではないことをイメージし、資金計画を立てることが大切です。

いくらの物件だったら購入できる?

購入可能な物件の金額は、一般論でいえば「年収の5倍以内」や「住宅ローンの支払金額は手取りの25%前後」などといわれますが、実際にはそれぞれの家庭の家族構成や支出状況があるので、収入金額とローン支払金額だけでは判断できない部分があることを知っておきましょう。

例えばAさんとBさん、Cさんの年収が同額でも、Aさんは独身で生活費が20万円、Bさんは4人家族で生活費が30万円、Cさんは4人家族で大学生の子供がおり生活費が40万円かかっているかもしれません。収入が同じでも家庭ごとに住まいにあてられるお金の金額は変わるということです。住まいにかかる金額は一生のコストで考えると数千万円というような高額な費用になりますので、自分の家庭の収入と支出などを確認し、シミュレーションしてみることをおすすめします。

毎月の返済可能額からいくらまで借りられるかシミュレーション

金融広報中央委員会の「知るぽると」ではローンがいくらまで借りられるかシミュレーションできます。

Nさんの現在の家賃7万4000円を65歳までの29年間、ボーナス払いなしで金利2%の固定金利で返済するとしたら、借入元金限度額は1952万円と確認することができます。

金利や返済期間次第でシミュレーションの結果は変わってきますので、ぜひご自分で「月々このくらいまでだったら支払えるかなぁ」と思う金額を入力してみましょう。

返済期間を長く、金利を低く設定すれば、より大きな金額を借りることができますが、変動金利は返済期間中に上がる可能性があることなども視野に入れて検討してみましょう。

すべてを住宅メーカーや金融機関任せにせず、まずは自分でシミュレーションしてみることが大切です。

iDeCoのメリット・デメリット

Nさんのご主人はiDeCoで月2万3000円を積み立てています。iDeCoは確定拠出年金法に基づいて実施されている私的年金の制度です。メリットとしては、掛け金や運用益、受取時に税制の優遇措置が設けられている点、公的年金と違って自分で掛け金を設定できる点、運用方法を自分で決めることができる点などがあげられます。60歳以降の老後資金を準備する方法としては魅力的な制度です。

一方デメリットは、原則60歳まで資金を引き出すことができないことです。つまりNさんのお子さんの教育資金にはiDeCoで積み立てたお金をあてることはできません。Nさんのようにこれから教育資金や住まいの資金がいくらかかるか分からない部分が多い時期からiDeCoでお金を貯めることは、60歳までに自由に使えるお金を制限してしまいます。

お金の使い方の優先順位として、老後資金よりも住まいや教育資金の優先順位が高いようであれば、iDeCoの積立額の減額なども検討することをおすすめします。

また、実現したいことが「住宅取得」であれば、その他の支出の費目も減らせる部分がないか、生活費全般の見直しもあわせて検討ください。その分を購入資金にまわすことができます。

Nさんがパートで働く時期を早めるなど、収入金額を増やすことができれば、その金額を住宅資金にあてることもできます。将来のライフプランは決まっていないことばかりですが、ざっくりとでも計画を立て、定期的に見直すことが大切です。

アドバイスを受けたNさん談

iDeCoが税制の優遇が手厚いと聞き、夫に上限額まで積み立ててもらいましたが、60歳まで資金を引き出せないことはあまり意識していませんでした。今は老後よりも、住まいや教育費の支払いを優先したいので、もう一度積立額なども含め検討してみます。借入限度額シミュレーションは返済金額からシミュレーションできるのが分かりやすいです。返すのは大変で時間もかかることが分かりました。他にもいろいろな条件でシミュレーションしてみようと思います。

家計簿診断を終えて

iDeCoやNISAなど税制上の優遇される制度が注目されがちですが、年齢や家族構成、ライフプランによっても利用する制度の優先順位が変わってきます。住宅ローンを組めば住宅ローン控除も受けられます。まずはそれぞれの制度の特徴を理解した上で利用する制度、金額を決めてみてください。

特にお子さんがいらっしゃる場合は、お子さんの進路などによっても今後ライフプランに変化が生じるので資金計画にも柔軟性を持たせておくことも大切です。