マイホームの売却、なるべく税金を抑える方法は?/30代女性相談

【画像出典元】「Andrii Yalanskyi/Shutterstock.com」

マイホームは一生に一度のお買物と言いますが、生活スタイルや家族構成の変化に応じて売却することもあるでしょう。ただ自宅を売却することはそうそうあることではありません。やはり気になるのは税金のこと。今回の「FPに聞きたいお金のこと」はそんな住宅の売却に関するご相談です。

30代女性の相談内容

共働き夫婦と子供1歳の3人家族です。子供が生まれ、住居が手狭になったので、3年前に購入したマンションを売却予定です。もし利益が出た場合、税金はかかるのでしょうか?また確定申告をすれば、税金を抑えることができる特例があるとも聞きました。住宅売却時に気を付けることなど、詳細を教えていただきたいです。

持ち家を売却した時の税金は?

お子さんが産まれ、子育てに合わせて住居を替えるということでおめでとうございます。住居の売却はなかなか経験することが少ないので、ご質問にある税金面についてどのような点に注意すれば良いかを紹介していきます。

そもそも論になりますが、持ち家の売却時に税金がかかるのは、「持ち家を購入した時よりも高く売れる=利益が出た時」です。反対に言えば、購入価格よりも安い価格でしか売れなかった場合は納税の義務はありません。

持ち家を売却した時の税金の計算方法

持ち家を売却した時に生じる所得のことを譲渡所得と言います。譲渡所得は下記の計算式で求めます。

譲渡所得=譲渡価額-取得費-譲渡費用

*譲渡価額→売却価格

*取得費 →土地については購入額、建物は購入額から減価償却費を引いた価額

*減価償却→「建物の価値は経年によって下がる」という会計上の考え方

*譲渡費用→売却時の仲介手数料など売却に要した必要経費

上記の式に当てはめ、譲渡益が出れば所得税と復興税、住民税が課されます。

なお譲渡所得に課される税金の計算式は所有期間によって変わります。

譲渡益が出た場合、上記の税率で所得税と住民税を計算します。また2037年までは所得税額に2.1%を掛けた額が復興所得税として課税されます。

なお所有期間は、不動産を譲渡した年の1月1日時点で5年を経過しているかどうかで判断します。また相続が発生し、引き継いだ実家を売却するようなケースでは、亡くなった方の所有期間が5年を超えていれば、相続した人がすぐに売却したとしても長期譲渡所得の税率が適用されます。

持ち家を売却する時の税金の特例

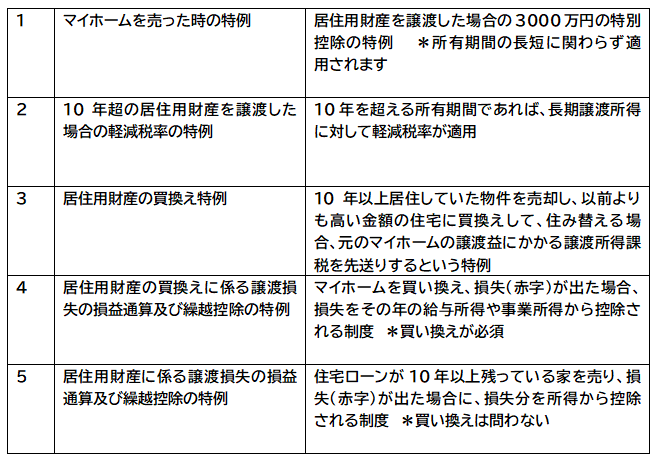

ご相談者さんが一番気になっているテーマだと思います。持ち家を売却した際の特例措置は5つ準備されています。ご相談者さんの場合、購入して3年ということしか分からないため、どの特例が適用されるか定かでありませんが、当てはまるものがあるか下記を確認してみてください。

ここでは売却益が出たケースを考えてみましょう。

仮に3000万円で購入したマンションを売却し、500万円の譲渡所得が発生したとします。

マイホームを売った時の特例を適用すると、500万円-3000万円でマイナスとなることから、所得税は0円で納税の必要はありません。

【注意点】

マイホームを売却した場合は、黒字になっても赤字になっても、必ず確定申告が必要です。確定申告を行い、申請することで特例の対象となります。特に黒字になっている状態で確定申告をしなかった場合、脱税をしたことになってしまいます。

まとめ

自宅を売却した場合、結果が黒字になるか、赤字になるかで使える特例が変わってきます。

- 黒字か赤字かで使える特例が異なる

- 必ず確定申告を行う

- 住宅ローンを返済中であれば、速やかに金融機関に連絡し売却の許可を得て手続きを進める

黒字であっても、譲渡益から3000万円を控除する特例を使うことで納税が発生する可能性は低いと思います。また仮に赤字となった場合も給与所得や事業所得との損益通算の特例を使えば、所得税や住民税が減免されます。

売却結果が黒字・赤字のいずれになったとしても、必ず確定申告を行いましょう。日本の制度は申請主義なので、確定申告時の申請がなければ特例は適用されません。もし黒字になっているのに確定申告を行わなければ、場合によっては追徴課税を課されることもありえますのでご注意ください。

また住宅ローンを返済中であれば、早い段階で返済中の金融機関に必ず相談してください。住宅ローンを返済中の物件を売却する場合、金融機関の許可が必要です。ついつい忘れがちになるので早めに連絡しましょう。