年末調整後の12月に結婚・入籍予定、配偶者控除はどうなる?

【画像出典元】「Cast Of Thousands/Shutterstock.com」

目次

会社員・公務員にとって毎年恒例の年末調整。配偶者控除と配偶者特別控除は、特に結婚(入籍)した方は、活用することで節税のメリットを受けられる人がいます。本記事では、結婚前後に知っておきたい年末調整の基本から、配偶者控除の申請方法、控除額の計算までわかりやすく解説します。また、年末調整後に入籍して扶養控除を適用できる、あるいは共働きで妻が産休・育休に入る場合はどうしたらいいの?という疑問についてお答えします。

年末調整の基本とその目的とは

会社員・公務員を含めた給与所得者の大部分は、毎年10~11月に年末調整を行います。現在の年末調整は給与所得者が支払った所得税を、各種の控除を含めた状態で再度計算し、所得税の過不足を調整する制度です。

給与所得者は毎月の収入に対して、源泉徴収という方法で所得税を納税しています。ただし源泉徴収は概算で計算されており、年末調整で1月1日~12月31日の期間における収入を再計算します。

また各種の控除を適用し、所得税や住民税を計算するための「課税所得」が算出されます。その結果、源泉徴収された所得税の金額に過不足があれば調整するという流れです。

年末調整時には各種の控除(差し引くこと)を申請しますが、その中に「配偶者控除」と「配偶者特別控除」という配偶者がいる人向けの控除の項目があります。

そもそも論となりますが、控除で差し引かれる金額が多ければ所得税や住民税などの納税金額は少なくなるため、配偶者の控除があるかどうかで年末調整で還付される金額に違いがでてきます。

配偶者控除と配偶者特別控除の違い・条件・控除額一覧

配偶者を扶養している場合、一定の要件を満たすと配偶者控除や配偶者特別控除を受けられます。配偶者控除と配偶者特別控除の目的を簡単に言えば「配偶者を扶養しているので、所得税を減らします」というものです。

・配偶者控除

納税者に所得税法上の控除対象となる配偶者がいる場合には、以下の要件を満たすと一定の金額の所得控除が受けられます。

①法の規定による配偶者であること。(内縁関係の人は該当しません)

②納税者と生計を一にしていること。

③配偶者本人の年間の合計所得金額が48万円以下であること。(給与のみの場合は、給与収入が103万円以下)

④配偶者が青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと。

上記③の「年間の給与収入が103万円以下であること」については「103万円の壁」と呼ばれ、よく知られている内容です。

例)納税者本人の合計所得が900万円以下で配偶者が給与収入のみ、配偶者の給与の合計が100万円の場合

「給与収入-給与所得控除=給与所得」となるので、配偶者の給与所得は

100万円-55万円=45万円

上記の例であれば、合計所得金額が48万円以下になるので配偶者控除を受けられます。

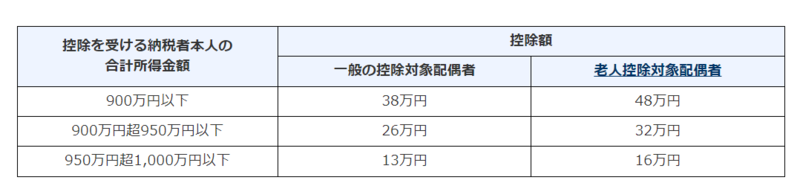

また配偶者控除は、下記の金額が適用されます。

控除を受ける納税者本人の合計所得金額と、控除対象配偶者の年齢により、控除される金額が変わります。今回の例では、一般の控除対象配偶者で38万円、老人控除対象配偶者(その年12月31日現在の年齢が70歳以上の方)で48万円です。

・配偶者特別控除

配偶者に48万円を超える所得があるため配偶者控除の適用が受けられないときに、配偶者の所得金額に応じて受けられる所得控除が配偶者特別控除です。この控除を受けるには下記の要件を満たす必要があります。

① 控除を受ける納税者本人のその年における合計所得金額が1000万円以下であること。

② 配偶者が、次の要件すべてに当てはまること。

イ 民法の規定による配偶者であること。(内縁関係の人は該当しません)

ロ 控除を受ける人と生計を一にしていること。

ハ その年に青色申告者の事業専従者としての給与の支払いを受けていないことまたは白色申告者の事業専従者でないこと。

ニ 年間の合計所得金額が48万円超133万円以下であること。

③ 配偶者が、配偶者特別控除を適用していないこと。

④ 配偶者が、給与所得者の扶養控除等申告書または従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと。(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます)

⑤ 配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと。(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます)

例)納税者本人の合計所得金額が850万円。配偶者が給与所得のみで、給与の合計が120万円の場合

「給与収入-給与所得控除=給与所得」となるので、配偶者の給与所得は

120万円-55万円=65万円

上記の例であれば、配偶者の年間の合計所得金額が48万円超133万円以下になるので配偶者特別控除を受けられます。今回の例の場合は38万円です。

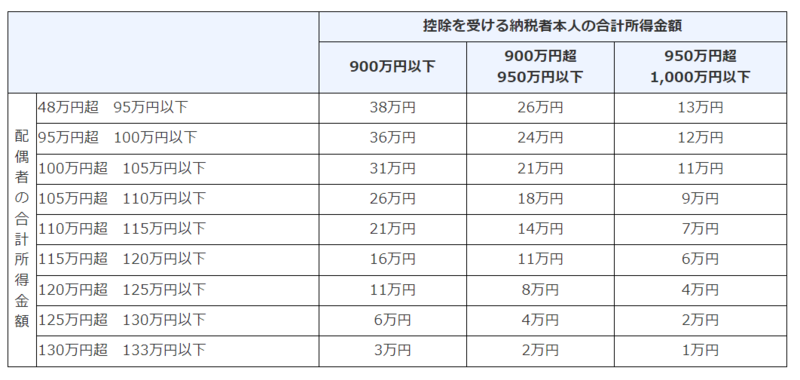

配偶者特別控除の控除額は以下の表のとおりです。

上記の表のように納税者本人の合計所得金額と、配偶者の合計所得金額により控除額が変わります。

年収103万・106万・150万・201万円の壁…年収の壁と配偶者控除との関係は?

配偶者を扶養することで適用される配偶者控除や配偶者特別控除ですが、前述したように、その控除額は納税者本人と配偶者の所得金額によって変わります。

よく「○○万円の壁」という言葉を耳にします。実は「○○万円の壁」は2種類あり、最近話題になっている「106万円の壁」や「130万円の壁」は配偶者本人の社会保険制度上の話です。もう一つの壁は税制上の壁で、配偶者だけではなく、扶養者の配偶者控除や配偶者特別控除にも影響します。

配偶者のそれぞれの年収の壁とその影響については以下の通りです。

1)100万円の壁⇒本人の税金の壁

額面収入が100万円を超えると住民税が発生します。ただし住民税の金額はわずかで、手取り収入にはほとんど影響がありません。また、この段階では一般的には世帯主の配偶者控除の対象です。

2)103万円の壁⇒本人の税金の壁+配偶者控除に影響あり

額面収入が103万円を超えると住民税に加え、所得税が発生します。また配偶者控除ではなく、配偶者特別控除の対象になります。また最近は少なくなりましたが、配偶者の給与収入が103万円以下であれば、配偶者手当を支給している企業もあります。このような企業では、配偶者の給与が103万円を超えると手当の支給をストップするという処置を取ることが多いようです。

3)106万円の壁⇒本人の社会保険の壁

従業員数が101名以上の企業に勤務している人で額面収入が106万円を超えた場合、月収や勤務時間などの条件によって配偶者が自分自身で厚生年金や健康保険の保険料を支払わなければなりません。大手企業でパート勤務する人を中心に、働く時間を調整するケースが多くなります。

4)130万円の壁⇒本人の社会保険の壁

配偶者本人の所得金額が130万円を超えると、企業規模に関わらず年金保険料や健康保険の保険料を自分で払うようになります。自分で社会保険料を支払うと手取り金額が大きく減少するため、130万円を超えないように働く人が目立ちます。額面収入が130万円の人と129万円の人を例に取ると、概算で手取り金額に16万円程度の違いがあります。

5)150万円の壁⇒配偶者の控除が減り始める

額面収入が150万円を超えると、本人には住民税・所得税が発生し、世帯主の配偶者特別控除の金額が段階的に減少していきます。

6)201万円の壁⇒配偶者の控除がなくなる

額面収入が201万円を超えると配偶者特別控除の対象外になります。世帯主から控除される金額は0円となり、税制上の優遇措置がなくなります。

いかがでしょうか?

103万円の壁をご存じの方は多いのですが、150万円や201万円の壁を意識されることは少ないようです。これは106万円や130万円などの社会保険上の壁を意識すると、150万円や201万円の壁まで行き着くことが少ないという事情もあるようです。

いずれにしても夫婦で共働きの場合、配偶者の合計所得金額が世帯主の控除に影響があるということがわかります。また本題とは少しずれますが、大学生の子どもがいる家庭では、アルバイトで得た収入によって子どもが扶養から外れ、扶養控除が適用されなくなることもあります。

共働き世帯が気を付けたいポイント

ここでは共働き夫婦で注意するポイントについてお伝えします。

1) 年末調整の後、年内に入籍予定の場合

年末調整は一般的に11月頃に書類を提出します。その際に年内に入籍が決まっているのであれば、提出書類にその旨を記入して提出します。もし配偶者の収入が扶養控除を適用できる金額に収まっていれば、配偶者控除や配偶者特別控除が適用されます。なお年末調整に間に合わない場合でも、翌年の確定申告で申告すれば税金が還付されます。

2) 共働きで妻が産休・育休に入る場合

妻が給与収入のみの場合、今年の年収が103万円以下なら夫側で配偶者控除が使えます。また103万円を超えていても、妻の収入が201万円以下であれば、配偶者特別控除が適用されます。また妻の収入には、出産手当金・出産育児一時金・育児休業給付金などは年収に含めません。このことから、春先ぐらいまで勤務し、その後に出産・育児休業などになったようなケースであれば、配偶者控除や配偶者特別控除を適用できるケースも多いと思います。

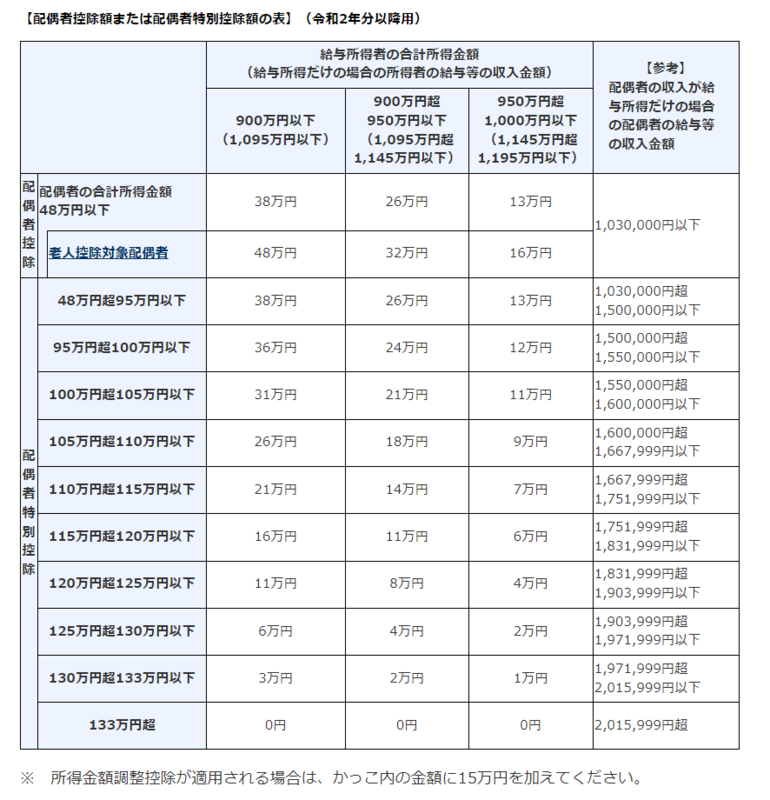

年収1195万円を超えると配偶者控除を受けられない

2017年以前は、給与所得者を夫とした場合、夫の合計所得に関係なく配偶者控除を受けることができました。しかし2018年から配偶者控除の制度が変更され、年収が1220万円を超えると配偶者控除を受けることができなくなりました。この上限額はその後も変更され、2020年以降は年収1195万円を超えると、配偶者控除を受けることができなくなっています。

上記の表で見られるように、世帯主の収入が一定の水準を超えると配偶者控除の金額が減少し、給与収入で1195万円を超えると控除額が0円になる仕組みが採用されています。

申請を忘れた場合は確定申告を

配偶者控除や配偶者特別控除の申請は年末調整で行います。ただ事情があって申請できなかった・忘れてしまったということもあるでしょう。そのような場合は確定申告を行うことで控除を受けられます。

そもそも年末調整は確定申告の代わりに行うものなので、もし年末調整で申請が漏れているものがあれば申告できます。配偶者控除や配偶者特別控除だけではなく、生命保険や地震保険の保険料控除などの申告漏れやふるさと納税の手続き漏れがあれば確定申告を行いましょう。今は、おサイフケータイ・NFC対応のスマートフォン(マイナポータルアプリをダウンロード)とマイナンバーカードがあれば、オンラインで簡単に確定申告ができます。

まとめ

配偶者控除や配偶者特別控除はまとまった控除額があり、会社員や公務員にとって大きな控除枠です。夫婦で正社員というご家庭にとっては影響ありませんが、アルバイト・パート勤務の家族がいるご家庭では、控除が適用されるか否かで大きく違ってきます。

社会保険の壁を考えると130万円が目安になりますが、税制の壁では、配偶者特別控除の控除額が減少し始める150万円を超えないように働くという選択もあります。働き方は各ご家庭によって変わってきますが、いくつかある壁を目安にしてみると良いでしょう。

配偶者控除に関するQ&A

Q:配偶者控除の申請を忘れていました。勤務先に伝えた方が良いですか?

A:年末調整の処理が終わっていなければ修正してくれる可能性があります。まずは勤務先に伝えてみましょう。もし修正が間に合わなかったら、確定申告すれば控除を受けられます。

Q:障害者控除も年末調整でできますか?

A:納税者自身や同一生計配偶者または扶養親族が所得税法上の障害者に当てはまる場合には、一定の金額の所得控除を受けることができます。障害者控除も年末調整で対応できます。年末調整で対応できなかったときは確定申告を行いましょう。