会社員がフリーランスになると痛感する税金や年金・社会保険のこと (2ページ目)

フリーランスが払う税金と控除の種類

会社員時代の税金は、特にあれこれ考えずとも給与天引きにより自動的に徴収され、年末調整の手続きさえすれば一般に確定申告は必要なく税金関係の手続きを終わらせることができます。

一方、フリーランスは全て自分で手続きし納付まで行わなければならず、税金の知識が必要です。税理士にお任せする方法もありますが、所得が少ないうちはボリュームも少ないことが多く、コスト削減にもなりますので、勉強して自身で処理できるようにしておきたいものです。

それでは、フリーランスが知っておきたい税金の知識を確認していきましょう。

所得税

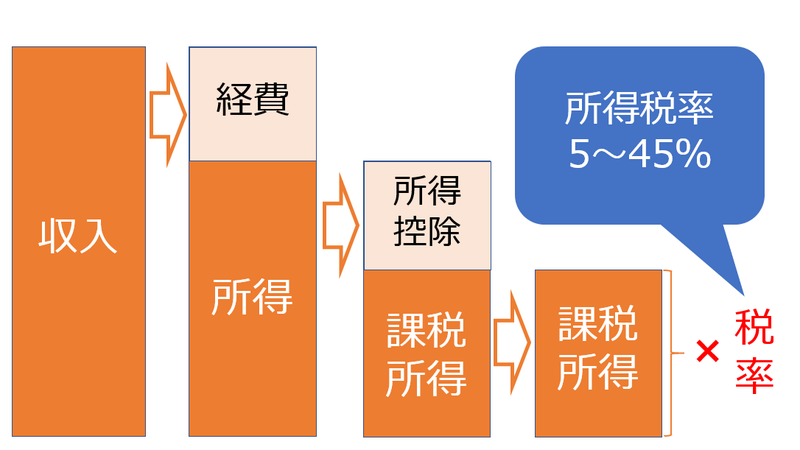

所得税とは、収入がある人が納める国税で1月1日~12月31日までの収入を計算し確定申告により納めます。所得税は、収入に対して納付額が決まるのではなく、収入を得るために掛かった経費や扶養などの所得控除を差し引いた課税所得によって納付額が決まります。つまり、フリーランスの場合、売上(=収入)に対して税金を納付する訳ではありません。

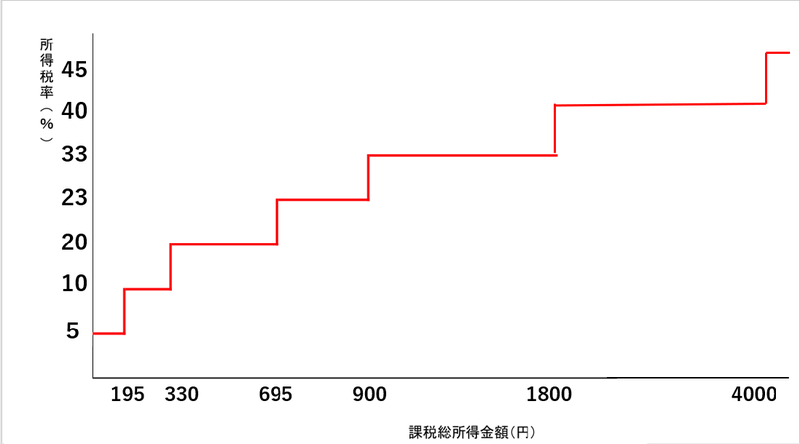

所得税率は所得が増えると徐々に上がる累進課税です。「徐々に」あがるため、一定の所得を超えると急に負担が増すわけではないので安心してください。

(図表1)

図表1でもう少し詳しく確認していきましょう。

所得税の計算は、まずは収入(=売上)からそれを得るのにかかった経費を差し引き、所得(=フリーランスの場合は事業所得となる)を計算します。例えば、フリーライターの場合は、打ち合わせ時の交通費やインターネット、電話などの通信費、ノートやコピー用紙、インクなどの文具、情報収集のための書籍代などが経費として考えられます。

さらに経費を差し引いた所得から1年間に支払った社会保険料や、家族を扶養している場合の配偶者控除、扶養控除、生命保険に加入している場合の生命保険料控除、基礎控除などその人に応じて所得控除を差し引くことができます。この所得控除を差し引いた残りを課税所得といい、その課税所得に対して所得税を納めるということになります。

(図表2)

また、所得税率は累進課税で、5~45%と幅があります。所得が少ない人は税負担を少なく、高い人は税金を多く納めるようになります。ただ、所得が増えると一気に税負担が増えるという訳ではありません。図表2のように、課税所得195万円までの部分は5%、195万円超~330万円未満の部分は10%、というように区分ごとに税率が適用されます。

つまり、所得が高いから所得全体に高い税率が適用されるわけではないということです。実際は区分ごとに計算をすると大変なので図表3のように速算表が準備され簡単に計算することができます。

(図表3)

(注) 例えば「課税される所得金額」が700万円の場合には、求める税額は以下

700万円×0.23 - 63万6000円= 97万4000円

※ 平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納付する

住民税

住民税は、都道府県や市区町村に納める税金で、計算の流れは所得税の場合と同様です。一般には、確定申告をすると同時に都道府県や市区町村にも連携され住民税が計算されます。

春ごろに確定した住民税の納付書が届きます。年4回に分けて納付しますが、うっかりして納期限を過ぎてしまわぬよう銀行引落しやクレジットカード払いなど自動化しておくとよいでしょう。なお、住民税は所得割と均等割の2つがあり、所得割の税率は10%、均等割は、自治体によりますが5000円程度が目安となります。

個人事業税

フリーランスになると会社員時代と違い、新たに個人事業税についても知っておく必要があります。納付先は都道府県です。ただ、すべてのフリーランスが対象ではなく、課税所得が290万円を超えると事業の種類によって通常3~5%を納めます。

こちらも所得税の確定申告をすると連携され個人事業税の納付書が届きます。納期限8月、11月の2回ですが、意外と知られていない税金なので想定外で準備をしていなかったということにならないよう資金繰りには気を付けたいものです。

消費税

消費税は、課税売上が1000万円を超えると納付しなければなりません。課税売上とは、簡単にいうと消費税の対象になっているものやサービスの売上のことをいいます。仮にラーメン店が、1杯1000円(税込み価格1100円)でラーメンを販売していたとします。1杯売れた場合、課税売上は消費税がかかる前の1000円となります。

ただ、この判定は、前々年の課税売上で判断するため1000万円を超えた年に直ぐに納付義務が発生するわけではありません。開業2年目までは、前々年の売り上げがないため免税事業者として消費税の納付は不要となります。ただし、例外として前年1月~6月の半年間で課税売上が1000万円を超える場合は、免税事業者となることはできず納付義務が発生します。つまり「半年で1000万円も売り上げがあるなら、消費税を納めてね」ということです。

毎年4月末が納付期限となり、1年分のまとまった金額を納付するため、納付義務がある年は少しずつ積み立て準備をしていくとよいでしょう。

固定資産税

フリーランスは、自宅を事務所として利用するケースも少なくありません。持ち家の場合は固定資産税を納めますが、仕事場として利用している割合に応じて固定資産税を一部経費とすることもできます。毎年1月1日時点の固定資産の保有者が納付者となり春に納付書が届きます。年4回に分けて納付します。

節税できる方法、控除について

このように所得税や住民税、個人事業税は所得によって納める金額が変わります。納税は、私たちが安心した生活を送るために必要な社会の仕組みですが、納める立場としては、できるだけ負担を抑えたいというのが正直なところです。税金の知識を身に着けることで節税にもなります。

先ほど自宅兼事務所の場合は、固定資産税の一部が経費の対象となると記しましたが、その他にも水道光熱費や電話・インターネットのプロバイダー代など仕事での利用割合に応じて案分し経費計上することができます。

取引先との会食だけでなく、喫茶店での打ち合わせで支払ったコーヒー代やノート、ペンなどの文房具も経費にできます。少額の支払いで領収書を管理するのが面倒ですが、ちりも積もれば結構な金額になるものです。

また、フリーランスになって税務署に開業届を提出するときは「青色申告承認申請書」も提出しましょう。これによって青色申告特別控除55万円(電子申告e-Taxの場合は65万円)が受けられ、所得を小さくすることができるため節税となります。

この控除を受けるには、日々取引を複式簿記で付け、取引をしっかり記録管理し、申告時に貸借対照表や損益計算書を添付し期限内に申告する必要があります。現金主義で簡易な帳簿を付けるなどの場合は青色申告者の控除額は10万円と少なくなるため、所得から差し引ける控除が減り、税金等の負担が大きくなります。実際に支払いが発生しなくても差し引ける控除ですので魅力的です。検討してみるとよいでしょう。

なお、フリーランスで得た報酬は、依頼元から最初に10%が源泉徴収され残りが支払われるようになります。これらは確定申告時に改めて税金を計算し、源泉徴収された分は差引することができます。源泉徴収されている所得税はもれなく申告しましょう。人によっては、源泉徴収分から還付を受けられちょっとした臨時収入を得ることができます。

FP自身の体験談

私自身が会社を辞めてフリーランスになった時のことをお話しましょう。

私は妊活のために勤め先を辞めて一度家庭に入りました。出産後にFPの資格を取得して少しずつ仕事を始めたので、しばらくは夫の扶養の範囲の収入をウロウロしていました。

そのうちありがたいことに徐々に仕事が増え、税金を納める立場になり、国民年金や健康保険に自身で加入することとなりました。今は法人化し、少し立場が違いますが、いずれにしても会社員として、被扶養者として、そして自営業者としての3つの立場を経験しました。

正直、会社員は税金や社会保障の面で手取り足取り手厚く、羨ましいなと思います。また、企業ごとにいろんな状況があると思いますが、一般的には会社員なら今月、来月の収入の心配はしないで良いわけです。また扶養に入ることで受けられる優遇措置の魅力もよく分かります。でも、また会社員や専業主婦に戻りたいかというと私の場合はそう思いません。

個人で仕事し、継続的に報酬を得ることの難しさはひしひしと感じています。自分で決断しなければならないことばかりで迷いも多くあります。しかし、小規模でも自分が社長として何でも自由に決めていけること、社会的に求められていると感じることに取り組めること、思い立ったら直ぐに行動に移せるスピード感、そしてダイレクトに感じるクライアントからの反応。どれも会社員時代には味わえないことです。

フリーランスの仕事を通して受け取る対価は、その仕事を評価していただき支払ってもらっているものだと強く感じることができ、お金を自分の手で稼いでいるという実感をより強く持つことができます。

もちろん会社員時代の仕事もやりがいが無かったわけではありません。でも一方で(お恥ずかしながら)「あと○日出勤したら休み!」といつもカウントダウンをしている自分もいました。今は、毎日好きなことをしているので休みを意識したり、待ち遠しいと思ったりすることもなく過ごしています。また、定年もないため年齢を気にせず納得の行くところまでチャレンジができます。人それぞれ感じ方はあると思いますが、フリーランスの良いところはより主体的でいられることだと思います。

まとめ

今回は、会社員からフリーランスになる場合に関係するお金のこととして、下記のようなことを見てきました。

- 厚生年金と健康保険が、国民年金と国民健康保険に変わり、労使折半ではなくなる。

- 社会保障が手薄になるため、自身で対策が必要

- 年末調整で済んでいた税金関係は、自身で確定申告をし、場合によっては個人事業税や消費税も納める立場になる

- 節税対策として、計上できる経費や、各種所得控除を上手に活用する

独立開業を目指す人の瞳は、誰もがキラキラ輝いています。これからフリーランスとして仕事をしていこうという人は、長く事業を継続していくためにも、また思い描くマネープランを実現するためにも会社員時代との税金や社会保険の違いなど押さえておくとよいでしょう。

フリーランスのお金についてQ&A

Q1. 会社を辞めフリーランスとして仕事を始めようと考えています。仕事が軌道に乗るまで失業保険で生活しようと考えていますが受け取れますか?

A.個人事業主として仕事を始めると失業保険は受け取れません。失業保険は、就職する意思がある人が求職活動中に受けられる給付だからです。

Q. 納めた税金は経費にあげられますか?

A. 経費となるものとならないものがあります。所得税や住民税、消費税は経費にはなりませんが、個人事業税や自宅兼事務所で利用している持ち家の固定資産税の一部は経費とすることができます。

監修・ライター

fpフェアリンク株式会社 代表取締役 白浜仁子

ファイナンシャル・プランナーCFP(R)