「ひとり親控除」と「寡婦控除」自分はどっち?控除額や条件の違いは?

【画像出典元】「stock.adobe.com/ELUTAS」

2020年に新設された「ひとり親控除」。シングルマザーやシングルファーザーを対象にした所得控除制度です。それと同時に「寡夫控除」は廃止になっています。この一連の流れは現在の夫婦の在り方、ひいては多様化する家族の形態や子育ての方法など社会環境の変化に応じたものと言えるでしょう。今回はこの「ひとり親控除」について、控除の内容や適用条件など、1つ1つ解説していきます。年末調整時にひとり親控除と寡婦控除のどちらで控除ができるのか、確認していきましょう。

ひとり親世帯が増えている

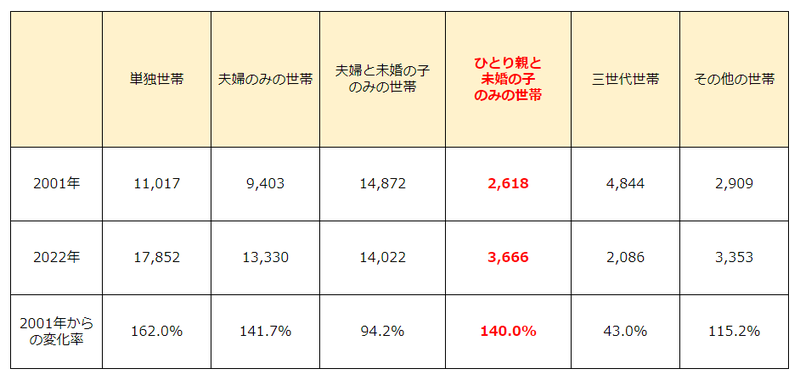

まず、ひとり親で子どもを育てているという家庭はどれくらいあるのでしょうか。厚生労働省の「国民生活基礎調査の概況」(2022年)によると、「ひとり親&未婚の子のみ」世帯は366万6000世帯と、この20年で1.4倍に増えています。一方、「夫婦で子どもを育てている」という世帯は減少傾向にあります。こういった背景もあり、ひとり親控除が2020年より始まりました。

ひとり親控除の適用条件とは?

「ひとり親控除」は、納税者がひとり親の場合に35万円の控除を受けることができる制度です。配偶者控除や扶養控除と同じ位置づけで、所得控除の1つとなります。この「ひとり親」の対象者は、以下の3つの要件すべてに該当する人とされています。

①その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと。

②生計を一にする子がいること。

この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。

③合計所得金額が500万円以下であること

引用元:国税庁HP

以下、各条件の詳細を解説します。

①その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

籍を入れず戸籍上の夫婦ではないものの、実質「パートナー」と呼べる人がいて、一緒に子育てをしている場合は対象外ということになります。これは、ひとり親控除の目的が「一人で子育てをするのは大変なため、その分控除で税負担を軽減する」という趣旨だからです。

②生計を一にする子がいること

総所得金額等が48万円以下の子どもが対象となります。これは、子どもがアルバイトをしている場合の目安として、年収103万円以下が基準となります。当然、離婚したもう一方の元配偶者の方の扶養親族になっているような状況では対象になりません。

③合計所得金額が500万円以下であること

ひとり親控除を受ける人(納税者)の所得基準です。給与収入のみであれば、所得500万円は年収ベースでいうと約677万円が目安です。

ひとり親控除ができた経緯

ひとり親控除の前は寡婦控除または寡夫控除という制度がありましたが、なぜ見直されたのでしょうか。

まず、寡婦控除とは、夫と「死別」や「離婚」した女性を対象とした所得控除のことです。つまり、もともと「婚姻関係」にあったことが大前提。いわゆるシングルマザーでも、未婚のまま子どもを育てるというケースの人が対象外になっていたのです。

また、夫が子どもを扶養するケースの「寡夫控除」は寡婦控除よりも金額が少ないため、「女性が一人で子どもを育てる」というケースに重きを置いているという印象もありました。そのため、寡夫控除が廃止され、性別や婚姻の有無の差を生じさせない「ひとり親控除」が設けられることになりました。

ひとり親控除の金額・適用される期間

ひとり親控除の額は35万円です。控除額の分だけ、所得税の負担も軽減されます。なお、住民税におけるひとり親控除の控除額は30万円です。子どもが社会人として働きだすほか、条件を満たさなくなるまで適用することができます。

寡婦控除が適用されるケースとは?控除額は?

寡夫控除は廃止となりましたが、寡婦控除は残っています。少し複雑ではありますが、最も覚えておきたい点は「寡婦控除より、ひとり親控除が優先される」という点です。よって、ひとり親控除の対象にならない寡婦が、寡婦控除の対象になりうるということです。ここでいう「寡婦」の定義は、国税庁が以下のように定めています。

寡婦とは、原則としてその年の12月31日の現況で、「ひとり親」に該当せず、次のいずれかに当てはまる人です。納税者と事実上婚姻関係と同様の事情にあると認められる一定の人がいる場合は対象となりません。

(1)夫と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得金額が500万円以下の人

(2)夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人

引用元:国税庁HP

(1)と(2)それぞれ具体的に考えられるケースを紹介します。

<ケース1>

夫と離婚。子どもはすでに社会人として独立。夫と離婚後、高齢の実母と一緒に生活することになり、その母を扶養している。

※その他条件は寡婦控除の条件を満たしているものとします。

「ひとり親控除」では「生計を一にする子」が条件でしたが、子どもが独立しているため、ひとり親控除には該当しません。ただし、自分の母を扶養しているため、寡婦控除の対象になります。寡婦控除の額は27万円(住民税は26万円)です。控除額を比べると、ひとり親控除の方が大きくなります。

<ケース2>

夫と死別。子どもはおらず、そのまま1人で生活をすることになった。

※その他条件は寡婦控除の条件を満たしているものとします。

文字通り「寡婦」の状況であり、子どもがいないため「ひとり親」にはなりません。よって、寡婦控除の対象になります。

まとめ

・寡夫控除が廃止され、2020年に「ひとり親控除」が新設

・ひとり親控除の対象とならない寡婦は寡婦控除が使える

・それぞれ所得等要件がある

シングルファーザーの場合は「ひとり親控除」のみであるためそれほど複雑ではありませんが、シングルマザーの場合、「ひとり親控除」と「寡婦控除」どちらに該当するのか分かりにくいところもあると思います。最後に表で整理してみました。

まず子どもがいる場合は、性別や理由を問わず所得条件を満たせばひとり親控除の対象となります。そして男性の場合はこのパターンのみです。

女性だと、子ども以外を扶養している場合や1人で生活する場合に適用される寡婦控除があります。その際は所得要件以外にも、婚姻関係にあった相手との離婚や死別という理由も条件に加わります。

なお、ひとり親控除および寡婦控除は年末時点での判断となります。よって、年末の11月や12月に配偶者が亡くなるなどして、ひとり親になった場合は、その年の所得税の計算分から控除を受けることができます。

ひとり親控除や寡婦控除は、会社員であれば会社で行う年末調整で控除を受けることができます。近年ではデータ入力というケースも増えましたが、紙に記入したことがある人も多いのではないでしょうか。

「給与所得者の扶養控除等(異動)申告書」に記入(または入力)することで控除を受けることができますが、年末調整が終わってしまった場合は自身で確定申告をすることもできます。また、一般の扶養控除は子どもが16歳未満ですと対象外ですが、ひとり親控除には子どもの年齢要件はありません。よって16歳未満でも控除の対象になります。子どもが16歳以上の場合は、ひとり親控除と扶養控除のどちらも適用することができますので、ご注意ください。

ひとり親控除に関するQ&A

Q:離婚後、中学生の長男と一緒に生活しています。ただ、元夫から養育費を受け取っています。この場合、ひとり親控除の対象になりますか?

A:養育費を受け取っている場合、長男が元夫の扶養親族とみなされる可能性があり、その際はひとり親控除の対象となりません。ただし、元夫からの養育費の金額や継続性などにもよるため、詳細は税務署等でご確認ください。

Q:シングルマザーで毎年ひとり親控除を受けています。今後も勤務先での給料は大きく変わらないので、引き続きひとり親控除は適用できると考えていいでしょうか?

A:ご本人の合計所得金額が500万円以下であれば、引き続きひとり親控除を受けることができますが、この場合の所得は給与だけではありません。保険の解約や満期によって、まとまった保険金を受け取った場合も合計所得に含まれることがあります。事前に保険会社や税務署で確認をした上で手続きを行うということを覚えておいてください。