米大統領選がもたらす「トランプ・トレード」で市場はどう動く?

【画像出典元】「Yaran/Shutterstock.com」

監修・ライター

2024年11月の米大統領選挙が近づく中、金融市場は大きな転換点を迎えています。トランプ前大統領への銃撃事件、バイデン大統領の撤退表明、そしてハリス副大統領の台頭。これらの予想外の展開が、株式市場や為替市場に激しい波紋を投げかけています。

トランプ政権になった場合を考慮した売買「トランプ・トレード」の再燃や、市場のボラティリティ上昇など、投資家にとって重要な変化が起きています。本記事では、この激動の時代における投資戦略のポイントを解説します。

トランプ・トレードが活発化

7月13日にトランプ前米大統領 への銃撃事件が起きました。事件後、米株式市場ではトランプ氏の再選を期待した「トランプ・トレード」が活発化。トランプ氏は共和党大統領候補の指名受諾演説で、石油・ガス採掘の規制緩和を最重要課題に挙げ、不法移民の流入抑制を強調しています。

また、インタビューでは米製造業の復活に向けてドル高是正や関税引き上げを進める姿勢を示し、財政拡張や保護主義の色を強めました。これらの施策は米国内需要を短期的に喚起することが予想され、景気敏感株が幅広く買われました。さらに、金融規制緩和による大手銀行の収益環境改善も金融株高につながった一因と考えられます。

トランプ・トレードで恩恵を受ける銘柄の一例

・エクソンモービルなどの石油・天然ガス銘柄

・イーライリリーやメルクなどの製薬会社

・JPモルガン・チェースやバンク・オブ・アメリカなどの銀行株

大統領選が相場に与える影響

アメリカの大統領選挙は4年に一度行われ、現職大統領の政策評価と新たな大統領の選出が行われます。次の11月の選挙では、47代目の大統領が誕生する予定です。

米大統領選の日程

8月19日 民主党大会

11月5日 大統領選投開票

2025年1月20日 新大統領の就任式

米大統領選挙の年は株式市場が好調になると言われていますが、主な理由として以下の3つが挙げられます。

1. 政策の明確化

候補者が経済政策を提示することで、投資家や企業は将来の方向性を把握しやすくなり、投資環境が整います。

2. 経済政策の変化

新大統領誕生による税制や規制、貿易政策の改革で市場に明るい見通しが生まれます。

3. 投資家の新大統領への期待

大統領選の結果が世界に影響を与え、投資家心理を押し上げます。

これらの要因により大統領選の年の株価堅調というアノマリーは、投資家の安心感や期待によるものと言えるでしょう。

バイデン大統領が大統領選を辞退した影響

7月21日、民主党のバイデン氏が米大統領選挙戦撤退を表明し、ハリス副大統領を後継に支持しました。この撤退表明について、専門家の間でも異なる分析が見られます。

バイデン氏の撤退によりトランプ大統領の勝率が上がり、市場でのトランプ有利の見方があるという指摘がある一方で、ハリス副大統領にはバイデン氏のような高齢によるネガティブキャンペーンを受ける懸念が少なく、トランプ大統領の高齢や旧態依然とした考え方の方がやり玉に挙げられる可能性があるからです。

株価や為替のボラティリティ(変動率)上昇に注意

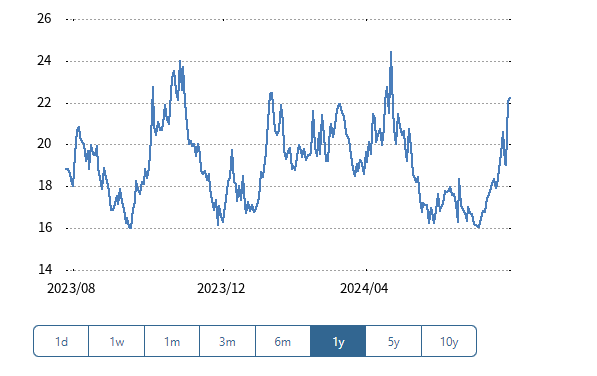

米大統領選によって、日経平均株価の値動きも注目されています。日経平均ボラティリティ・インデックス(VI)は7月下旬に20を超える水準まで上昇しています。

日経平均ボラティリティ・インデックスは、投資家が日経平均株価の変動をどのように想定しているかを表した指数で、指数値が高いほど、今後相場が大きく変動すると投資家が見込んでいることを意味します。一般的には20を超えると警戒水準と判断されます。

取引時間中に20を超えるのは約2カ月半ぶりで、投資家が相場変動に警戒を強めていることが分かります。米国のハイテク株安や米大統領選の先行き不透明感が投資家心理を悪化させ、日経平均ボラティリティ・インデックスの上昇につながりました。投資家の不安感の高まりが表れており、今後の相場動向に注意が必要です。

外国為替市場でも円相場のボラティリティ(変動率)が上昇しています。日米の金融政策や米大統領選、日本政府による円買い為替介入などの複雑な要因が絡み合い、値動きが荒くなっているからです。少額の売買でも値が振れやすくなっており、市場では「ハイボラ(高ボラティリティ)局面に入った」との声も上がっています。

ドル円は7月上旬に162円近くまで円安・ドル高が進みましたが、7月下旬に152円台と、10円近く円高・ドル安となっています。11月の米大統領選まで3カ月余りとなりましたが、今後もボラティリティ(変動率)の上昇には警戒が必要です。