教育資金はジュニアNISAにすべき?/FP家計相談

【画像出典元】「Pixel-Shot/Shutterstock.com」

目次

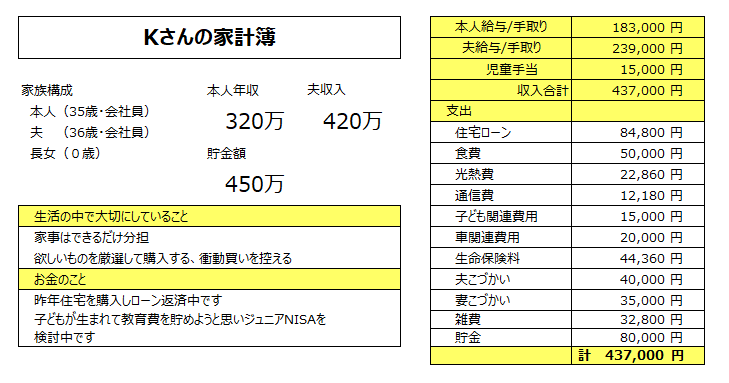

FPオフィス「フォルテシモ」へ依頼されたお客さまの家計簿を、mymoで診断する【うちの家計簿】。今回は会社員35歳女性、共働きで、お子さんが生まれたばかりのKさんの家計簿です。教育資金を準備するためにどんな金融商品を活用すればいいかというご相談です。

30代女性Kさんの相談内容

子どもが生まれ、教育資金の準備を始めていこうと思っています。結婚後、保障と老後資金形成を目的に変額保険に加入したのですが、運用の成果等の確認方法もわかってきたので、教育資金も投資信託等を利用して準備することを検討しています。教育資金づくりにはジュニアNISAを利用するのがいいのでしょうか。教育資金を貯める方法のアドバイスをお願いします。夫婦の年収は夫が420万円、私が320万円程度です。

Kさんの家計簿は・・・?

収入合計は夫婦の手取り42万2000円、月あたりの児童手当1万5000円を合わせて43万7000円です。収入の約18%にあたる8万円を貯金しています。

教育費準備のために利用できる金融商品は

教育費準備のために利用できる金融商品には以下のようなものがあります。

積立預金

銀行などで簡単に始めることができ、金額の変更や解約も自由にできます。現在は低金利のためお金が増える魅力は低いですが、元本は保証されているため、貯めたお金が減ることはありません。

学資(こども)保険

子どもの大学進学時など、まとまった教育資金が必要になりそうな時期を加入時に設定し、毎月決まった額の保険料を支払い、設定時期に満期金を受け取る仕組みの保険です。

契約者である親が保険料払込期間中に亡くなった場合は、それ以降の保険料の払い込みは不要となり、当初設定した満期時に満額で保険金を受け取ることができます。加入目的が明確なため、預貯金より途中で解約しづらく、教育費を計画的に準備することができます。

満期金の受取時期には注意が必要です。推薦入試で大学へ進学する場合、一般入試より早く入学金を納付しなければならなくなるため、子どもの誕生日を考慮して受取時期を設定しましょう。満期時期より早く受け取りたい場合は、解約の手続きが必要となります。

現在の低金利下では払込保険料に対する満期時の返戻率が高くないため、お金を増やすという魅力は低くなっています。

終身保険、養老保険

親が保険の契約者、被保険者となって加入し、親の死亡時には設定した保険金が遺族に支払われるタイプの保険です。

保険金、解約金が定額の保険と運用成果により変動する変額保険とがあります。変額保険の場合、解約金は最低保証がないため払込保険料を下回る可能性がありますが、運用の成果によっては定額の保険よりも返戻率が高くなることもあります。解約金を教育資金として利用するには、資金が必要になる時期の解約金、満期金を確認し、払込保険料よりも増加しているタイミングで解約することが必要です。

資産運用で教育費を準備するには

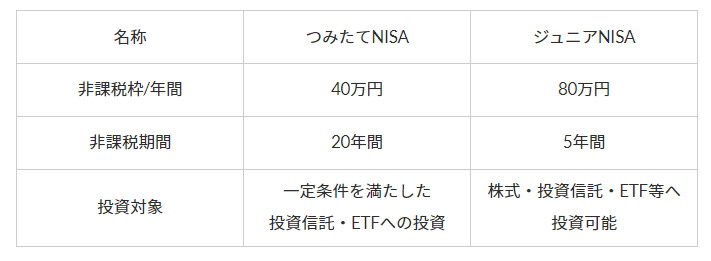

Kさんのように子どもが0歳時から教育資金を準備するには「つみたてNISA」「ジュニアNISA」など非課税の制度を利用する方法もあります。

表のように、「つみたてNISA」と「ジュニアNISA」では、非課税で運用できる金額の上限や非課税期間などに違いがあります。

つみたてNISAは日本に住む20歳以上※(口座開設する年の1月1日現在)が利用できる制度のためKさんご夫婦は利用可能です。

注:成人年齢引き下げのため2023年1月より18歳以上になります。

一方でジュニアNISAは2016年から始まった、未成年者を対象とした制度です。

口座を開設できるのは日本に住む口座を開設する年の1月1日時点で20歳未満※の未成年者です。Kさんのお子さんは利用することができ、口座の管理等は原則として親や祖父母(二親等以内の親族)が代理で行います。

ジュニアNISAは払出時に制限があることに気をつけましょう。口座開設者が18歳(3月31日で18歳である年の前年の12月31日)になるまでは払出しができません。

これはジュニアNISAの制度の目的が子や孫への中長期の資産形成を目的としているためです。途中で払出しをした場合は、原則として、過去に非課税とされていた利益に対して課税されることになります。

注:成年年齢の引き下げにより、2023年1月以降は18歳未満の方が対象となります。

ジュニアNISAは2023年に廃止

ジュニアNISAは2023年に廃止されることが決まっています。これから新しく投資できるのは2022年と2023年の2年間のため、非課税の投資枠上限の80万円×2年=160万円となり、これから2年間で上限額160万円をお子さんの名義で運用することが可能です。

2024年1月1日以降はジュニアNISAの制度廃止に伴い、18歳までの払出制限が解除されて、いつでもお金を引き出すことが可能となります。ただし、一部の金額を引き出すことはできず、ジュニアNISA口座を廃止して全額を払い出す必要があります 。

いつまでにいくら貯めたいか目標を明確にして商品を選ぶ

上記の通り、教育資金を貯めるにはさまざまな方法、金融商品があります。いつまでにいくら貯めたいか、目標額を設定し商品を選ぶことが大切です。

大学4年間でかかる費用

入学費用・・・受験費用、学校納付金、入学しなかった学校への納付金

在学費用・・・授業料、通学費、教科書代、塾月謝費用など

出所:令和3年度「教育費負担の実態調査結果」より作成

大学進学を検討する場合、教育費のピークは大学へ通う期間となります。上記の「大学4年間でかかる費用」はあくまで目安となる金額ですが、大学4年間のトータルの費用を考えると国公立でも500万円弱と高額になるため、国公立でも500万円弱と高額になるため、できるだけ早くから計画的に準備する必要があります。大学の授業料についてはKさんの場合これから17~18年後の費用となるため、今後学費が上がることも想定しながら、希望の大学の授業料などを時折確認するようにしましょう。

仮に500万円を18年間で準備するには、普通預金、利回り0.001%で運用した場合、毎月積立金額は2万3146円となります。

Kさんご夫婦はお二人とも私立理系に通われたとのことですので、仮に私立理系の目安の費用820万を準備すると、毎月積立金額は3万7960円となります。

一方で運用成果が変動する金融商品を利用し、利回り3%で運用できる場合は、500万円を18年で準備するのに毎月積立金額1万7486円、820万円を準備するのには、毎月積立金額2万8677円となります。

金融庁資産運用シミュレーションより

預貯金のみで元本が確保されていて確実に金額が定まっている定額の金融商品を選択するか、投資信託など元本保証はないけれど株式、債券などの値動きで運用成果が変動するリスクのある商品を選ぶか、どちらか一方のみではなく組み合わせることも含めて目標額に向けて商品を具体的に検討してみましょう。

貯められなくなるのはどんなときか

現在、Kさんは共働きで手取りの18%程度を貯めることができており、順調な家計管理ができていますが、8万円が貯められなくなるとしたらどんなときでしょうか。

貯められない時を想像してみることも必要です。今は二人に一人ががんになる時代。がんなどに罹患してどちらかが働きにくくなると収入の減少も考えられます。教育費の準備の一つとして保険商品を検討する場合は、がん罹患時にも資産形成をあきらめずにすむような、保険の保険料払込免除の機能にも着目して検討してみましょう。住宅ローンも抱えていらっしゃるので、団体信用保険の内容も確認し、ローン支払いの免除内容についても併せて確認してください。

アドバイスを受けたKさんの感想

子どものための資産運用は「ジュニア」と名前がついた「ジュニアNISA」がいいのかな?と簡単に考えていました。制度の内容はあまりよく理解しておらず、制度廃止のことも知らなかったので相談してよかったです。親が利用できる制度と子が利用できる制度があるんですね。18年後のことを考えじっくり検討しようと思います。

家計簿診断を終えて

NISAやiDeCoなど、税制優遇制度の変更は随時行われているため、それぞれの制度の特徴を理解して自分のライフプランと目的にあったものを選択したいですね。

※資産運用や投資に関する見解は、執筆者の個人的見解です。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。