子育て世帯の税負担減⁉「N分N乗方式」だと税額はどう変わる?

【画像出典元】「stock.adobe.com/ELUTAS」

監修・ライター

岸田総理は年頭の記者会見で、「異次元の少子化対策」を実現するための3つの柱を掲げ、少子化対策に向けた議論は政府・与党内で現在活発に行われています。こうした議論の中で、最近話題に上がる機会が増えているのが「N分N乗方式」による少子化対策です。

そこで本日は、このN分N乗方式とはどのようなもので、所得課税はどのような計算方法なのか。導入された場合は本当に子育て世代にメリットがあるのかや問題点について考えてみたいと思います。

N分N乗方式による所得税の計算方法や特徴とは?

N分N乗方式とは、フランスで1946年から導入されている課税方式で、二度の世界大戦を経て大幅に減ってしまった人口を回復させる目的で導入されたものです。N分N乗方式は少子化対策に一定の効果があったと評価されており、実際にフランスは、G7で最も高い出生率が維持されています。  引用元:世界経済のネタ帳「G7の合計特殊出生率ランキング」

引用元:世界経済のネタ帳「G7の合計特殊出生率ランキング」

ちなみに、「N」とはNumber(=数)のことで、家族の構成員の数(及びその内訳)をベースに課税所得金額を算出する際に、割ったり(=分ける)掛けたり(=乗じる)することから「N分N乗方式」という名前が付けられています。

N分N乗方式の特徴

N分N乗方式には、日本の課税方式とは大きく異なる特徴が2つあります。1つ目は、世帯単位で課税所得金額を算出する点です。

日本が個人単位で課税所得金額を算出するのに対し、N分N乗方式では世帯を構成する全員の収入を合算し、そこから課税所得金額を算出します。

2つ目の特徴は、子供が増えれば増えるほど課税所得が少なくなる点です。もちろん日本でも、子供が増えれば増えるほど扶養控除額が増えるため、課税所得は減っていきます。しかし、N分N乗方式の方が、日本の税制と比べて課税所得の減少額がかなり多くなります。

これら2点が、N分N乗方式の大きな特徴となります。ではこれらの点を踏まえた上で、N分N乗方式が日本の税制とどのように違うのかを、次章で詳しく説明します。

日本の課税方式とN分N乗方式による所得税額の違い

では、日本の課税方式とN分N乗方式とでは所得税額がどのように違うのかを、実際に計算してみます。計算をするにあたり、前提条件を以下のようにします。

- 世帯の構成員は、父親(48歳)、母親(46歳)、長女(18歳)長男(16歳)の合計4人である

- 東京都に在住している

- 全国健康保険協会管掌健康保険に加入し、厚生年金基金等は加入していないものとする

- 各種保険料控除や住宅取得控除等は考慮しない

- 世帯収入(給与所得)の年間合計は1,200万円とする

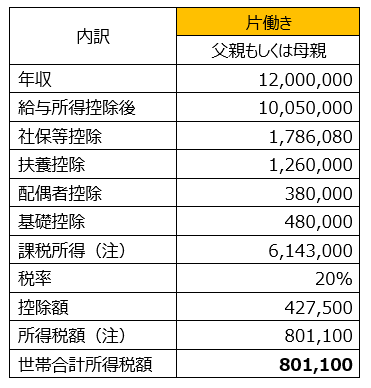

パターン① 片働きの場合

父親もしくは母親のみが働き、配偶者以下3名は扶養家族である場合、日本の課税方式で算出される所得税の世帯合計額は以下のようになります。

(注)課税所得は1000円未満を、所得税額は100円未満を切り捨てとします。

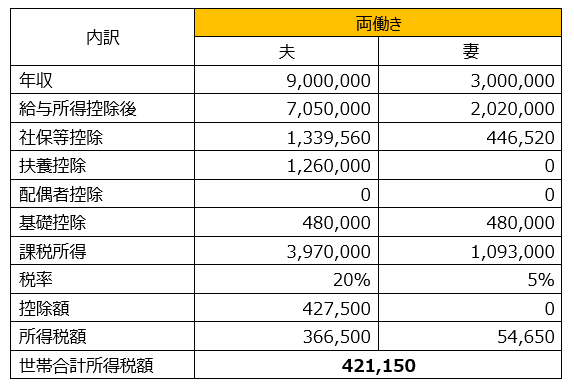

パターン② 共働きの場合

次は、共働きの場合です。父親の収入を900万円、母親の収入を300万円とし、長女・長男は父親の扶養家族とします。このケースにおいて、日本の課税方式で所得税を算出した場合、世帯合計額は以下のようになります。

パターン①と比べると、世帯収入の合計は同じでも、所得税の合計額は大きく変わります。

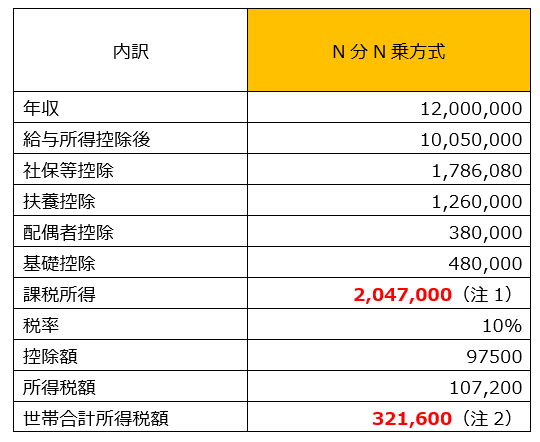

パターン③ N分N乗方式の場合

最後は、N分N乗方式によって所得税額を算出する場合です。N分N乗方式で所得税を計算するために、まずNを算出します。Nの算出方法は、以下のように定められています。

- Nは子供を含めた家族の人数の合計とします

- 大人は1とし、子供は0.5とします

- ただし、3人目以降の子供からは1とします

したがって、夫婦2人・子供2人の例の場合、Nは以下のようになります。

- N=1+1+0.5+0.5=3

こうして算出したNをもとに、まず世帯合計の課税所得金額をNで割って一人あたりの所得税額を算出し、次に算出された所得税額にNを掛けて世帯全体の所得税額を算出します。これが、N分N乗による所得税額の算出方法です。

まとめると、N分N乗方式による世帯単位の所得税額を算出する方法は、以下のようになります。

1. (世帯全体の課税所得÷N)×税率=1人あたりの所得税額

2. 1人あたりの所得税額×N=世帯あたりの所得税額

では、これらを踏まえ、N分N乗方式による所得税額を算出してみます。

(注1)6,143,000円÷3=2,047,000(千円未満切り捨て)

(注2)107,200円×3=321,600円

まず、課税所得の6,143,000円をNで割り、それに税率(10%)を掛けた上で定められた控除額を引き、1人あたりの所得税額を算出します。

上の例であれば、(6,143,000円÷3)×税率10%-控除額97,500円=107,200円となります。これにN(=3)を乗じて世帯合計所得税額を算出します。上の例であれば、107,200円×3=321,600円が世帯合計所得金額となります。

3つの例を比べてみると、N分N乗方式で計算した場合の所得税額が最も低いことが分かります。

N分N乗方式によるメリットを享受できるのは誰?

N分N乗方式のメリット

所得税の計算方法をN分N乗方式で行う最大のメリットは、所得税額が大幅に減ることです。これにより可処分所得が増えるため、出産や育児のための費用負担を減らすことができます。

これがフランスでは一定の効果を生み、少子化対策として有効に働いたと言われています。では、N分N乗方式に問題点はないのでしょうか?

N分N乗方式の問題点

N分N乗方式の最大の問題点は、住民税非課税世帯等に対して何のメリットも与えられないことです。N分N乗方式は、確かに子供が増えれば増えるほど所得税額を大幅に減らす効果はありますが、そもそも税金を払っていない住民税非課税世帯等に対しては何の効果もありません。

また、日本の所得税は累進課税方式を採用しているため、N分N乗方式によって大きなメリットを得られるのは、所得が多い世帯です。2022年4月9日に厚生労働省が公表した「2021年国民生活基礎調査の概況」によると、所得金額1000万円以上の世帯割合は12.7%となっています。この12.7%の世帯に対しては、N分N乗方式が少子化対策として有効に機能するかもしれませんが、その財源を捻出するために消費税率を増やすようなことをすれば、むしろ少子化が加速しかねません。

まとめ

少子化対策が大切なのは、現在の国力を維持しつつ、現行の社会福祉制度を継続していくためです。単に社会福祉制度の継続だけであれば制度改革などで乗り越えられるかもしれませんが、国防なども関わるだけに、それ程単純な話ではありません。

人口を維持するためには、出生率は一般的に2.06から2.07以上必要だと言われていますが、これを実現しているのはOECDに加盟している34ヶ国の中でもイスラエルとメキシコの2つしかないのが現状です。

先進国のどの国もこの少子化対策には頭を悩ましているだけに、あらゆる対策を講じることがこれからも求められるはずです。N分N乗方式も、その一つの選択肢となるかもしれません。