年収400万円独身の年末調整、還付金はいくら?給与所得からの計算方法

【画像出典元】「Zenzeta/Shutterstock.com」

目次

会社員や公務員の方にとって1年の締めくくりが近づいていることを知らせてくれるイベントの1つが「年末調整」です。生命保険会社からの書類が自宅に届き、会社に提出…。こういった手続きをしながら1年を振り返る人も多いのではないでしょうか?今回はこの年末調整について、対象項目や計算方法など詳しく解説していきます。また、年収400万円の会社員(独身)をモデルケースに、所得税や還付金の計算方法について紹介します。

源泉徴収と年末調整

会社は役員や従業員に給与を支払う際に、一定の所得税および復興特別所得税(以下、所得税)を徴収する義務があります。これを「源泉徴収」と言います。従業員それぞれの所得税の前払いを会社が代わりに行うといった位置づけです。

ただし、毎月、源泉徴収された所得税が、その人の本来の税額と必ず一致するわけではありません。むしろ一致しないことがほとんどです。そこで、その分の調整を年末に行うのが「年末調整」です。

年末調整の対象者は?

年末調整の対象になるのは「給与所得者の扶養控除等(異動)申告書」を提出している人です。扶養の「扶」の文字が〇で囲んであるマークがついていることから「マルフ」と言う場合もあります。前年に源泉徴収の対象になっている人は、申告書を提出していますので、今年も年末調整の対象となります。

一方、今年中途採用等で入社した人は、入社した際にこの申告書を提出していれば年末調整の対象となります。通常、正社員のみならずパートで働く人など幅広く対象になります。

ただし、年収が2000万円を超える人は年末調整の対象にはなりませんので、自身で確定申告を行う必要があります。

自分の所得税額の計算方法

年末調整を理解するためには所得税の計算過程を理解しておかなければなりません。所得税は以下のような流れで税額を算出します。(※給与以外の収入がないとします)

① 給与収入から給与所得を計算

② ①の給与所得から配偶者控除、基礎控除、生命保険料控除などの所得控除を差し引く

③ ②に税率を乗じる

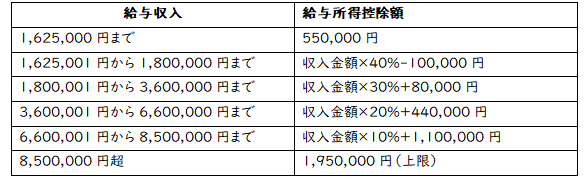

いわゆる額面の年収から以下の表1で計算される給与所得控除を差し引きます。自営業の人などは必要経費を計上するため、かかった費用の領収書を全部揃え、確定申告を行います。この「自営業の必要経費」と同じような位置づけなのが、給与所得控除です。少なくとも55万円、最大195万円を控除することができます。

<表1>

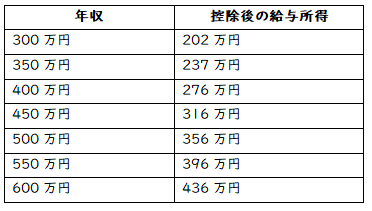

以下、表2は年収300~600万円の給与収入から給与所得控除を差し引いた「給与所得」の金額をまとめた早見表です。

<表2>

例えば、年収400万円の場合、給与所得は276万円となり、この金額から、基礎控除や社会保険料控除といった所得控除を差し引き、税率を乗じます。このような流れで計算した税額と毎月源泉徴収された金額が一致しないことが多いため、その差額を年末調整で計算します。

年収400万円の独身会社員だと、還付金はいくら?

では、ここで年収400万円・独身の人を事例にして具体的に見ていきたいと思います。一般的によくあるケースをもとにシミュレーションしてみます。

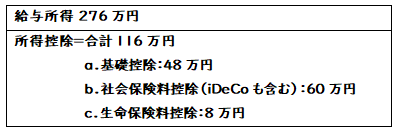

先に紹介しましたように年収(給与収入)400万円の場合、給与所得は276万円です。

(会社員Sさん・独身・30歳)

※モデルケースであり、概算です。復興特別所得税は考慮していません。

※モデルケースであり、概算です。復興特別所得税は考慮していません。

a.基礎控除:48万円

基礎控除は所得が2400万円以下の人は一律で48万円です。よって多くの会社員は基礎控除の対象となります。

b.社会保険料控除(iDeCoも含む):60万円

社会保険料控除は加入する健康保険等によって異なりますが、年収の15%程度となるケースが多いです。健康保険料や厚生年金保険料、40歳以上は介護保険料など、負担しなければならない保険料は払った金額の全てが社会保険料控除となります。また、個人型確定拠出年金であるiDeCo(イデコ)に加入している人も多いと思いますが、iDeCoの掛金も同様に全額所得控除となります。今回は400万円の15%での概算としました。

c.生命保険料控除:8万円

生命保険料控除は「一般」「年金」「介護医療」と3つの控除があり、それぞれ最大4万円です。30歳ぐらいの会社員の場合、3つ全て上限まで控除を受けているというケースはあまり見ません。そのため、今回は「一般」と「介護医療」の2つの控除上限額を採用し、8万円の控除としました。生命保険料控除は毎年10月中旬から下旬以降、保険会社から年間の保険料総額などが記載された書面が郵送で届きますので、そちらを年末調整時に会社に提出することになります。

a~cを合わせると116万円となりました。よって給与所得の276万円からこの金額を差し引くと課税所得が分かります。

課税所得:276万円-116万円=160万円

課税所得が195万円までの所得税の税率は5%であるため、

160万円×5%=8万円

よって、Sさんが年間を通して負担すべき所得税額は8万円であることが分かります。

では、Sさんはいくら源泉徴収されていたのでしょうか?

源泉徴収額は以下国税庁のホームページに毎年掲載されます「給与所得の源泉徴収税額表」をもとに徴収されます。

実際は賞与の有無、残業代が多い月など他の要因を考慮する必要がありますが、年収400万円から社会保険料を差し引いた額を単純に12カ月で割り、上記の源泉徴収税額表から考えると、Sさんは毎月7710円程度、源泉徴収されていたことになります。年間にすると9万2520円です。

よって、本来納めるべき所得税は8万円でしたので、その差額1万2520円が還付されることになります。

還付金は12月の給与明細で「所得税」「源泉税」欄の確認を

多くの方にとって年末調整は税金が還付されることになります。筆者の経験上、毎月の源泉徴収税額と本人が納めるべき税金がほぼピッタリで還付金が10円という人を見たことがありますが、通常は数千円から数万円といった還付を受け取る方がほとんどです。

還付金の時期は会社によって異なりますが、多くの場合、12月の給与支給と同時に還付を行います。よって12月の給与明細で「所得税」や「源泉税」といった項目などを確認してみてください。一例ですが、通常の月であれば「10,000円」と記載があれば1万円税金が差し引かれていることになります。年末調整での還付は「所得税:△10,000」といった記載となり、この△やマイナス表記が還付を意味します。従業員の人数が少ない会社では社長や事業主から現金で還付される場合もあります。また年末の業務が忙しく、年明けに還付するというケースもあるでしょう。

年末調整では対応できない所得控除

このような流れで年末調整が行われ、ほとんどのケースでいくらか還付されますが、年末調整では対応できない所得控除もあります。

その代表例が医療費控除です。年間医療費が一定額を超えると医療費控除を受けることができますが、年末調整で行うことができません。よって、会社に医療費の領収書などを提出する必要はありませんが、その際は確定申告を自身で行わなければなりません。

その他、初年度の住宅ローン控除も同じです。必ず確定申告が必要となります。なお、住宅ローン控除は2年目以降、年末調整で行うことができます。

また、「年末調整で行うべき手続きを忘れていた」というケースも考えられます。例えば、生命保険に加入しているにも関わらず、記入せず、必要な書類も添付しなかったケースが該当します。

さらには、年末調整が終わった後に入籍し、その年から配偶者控除を受けることができ、正しい税額が変わるというケースも考えられます。

こういった場合は会社がどこまで対応してくれるかまずは確認してもらいたいのですが、一度年末調整が終わっているため、修正等は難しい可能性があります。ただ、この場合も年明け以降、ご自身で確定申告(還付申告)を行うことで正しい税額を計算可能です。

まとめ

- 年末調整は毎月源泉徴収された税金と本来負担すべき税金との差額を調整する

- 扶養家族や生命保険の加入状況を把握し、年末調整では適正な税額が計算される

- 医療費控除など年末調整では対応できない所得控除もある

年収400万円のケースを事例に年末調整について詳しく見てきました。毎月の給与支払時に「給与所得の源泉徴収税額表」から控除される所得税額と、年間通して本来納めるべき税金との差額を年末調整で計算し、差額があれば還付してもらえるという一連の流れ、ぜひ理解しておいてください。

年に1回のことであるため、「毎年この時期になるとよく分からず、同僚などに聞きながらなんとか必要書類を提出している」という人も少なくありません。ただ、年末調整をしっかり理解することは皆さんが納めている税金自体を深く知ることに繋がります。現在は電子的な手続きを取り入れている会社も増えています。ぜひ、面倒くさいなどと言わず、積極的に理解に努めるようにしてください。

年末調整に関するQ&A

Q:給与明細を見ると住民税も源泉徴収されています。住民税も年末調整の対象になるのですか?

A:年末調整は所得税が対象で、住民税は対象ではありません。住民税は前年の所得に応じて支払うもので、既に確定された金額が差し引かれているためです。

Q:年の途中で退職し、再就職した場合、どちらの会社が年末調整を行ってくれるのですか?

A:年末時点で在職している会社、つまり再就職先が年末調整を行います。よって、退職した会社から発行される「給与所得の源泉徴収票」を再就職先の会社に入社する際に提出してください。再就職先の会社が前職の給与も踏まえ、年末調整を行う形となります。