【年収別試算】iDeCoの節税効果はどれくらい?還付金はいくら?

【画像出典元】「beeboys/Shutterstock.com」

目次

老後資金を準備するのにぴったりのiDeCo(個人型確定拠出年金)。iDeCoの魅力の1つに節税効果が挙げられます。今回はiDeCoを利用することで、年末調整や確定申告でどれくらいの税金が戻ってくるのかを解説。また、年収300万~500万円の会社員でどのくらいの減税額になるのかシミュレーションもしています。

iDeCoのお得な特徴3つ

iDeCoは個人型確定拠出年金の愛称です。iDeCoの大きな特徴は、以下の通りです。

①掛け金は全額が所得控除の対象

②運用期間中は非課税で運用され、受取時にも優遇措置がある

③自分で運用先を決めて運用する。運用結果によって受け取れる金額が増減する

iDeCoに加入するメリットの1つが「掛け金が全額所得控除の対象」であること。仮にiDeCoを使って1年間で12万円を積み立てたとすると、所得から12万円が控除され、その分の所得税や住民税が軽減されます。1年間だけであれば、それほど大きな金額にはなりませんが、iDeCoは60歳まで積み立てることが一般的で、1年当たりの金額が小さくても積み重なると非常に大きな金額になります。ただしパート勤務などで年間の収入が103万円以内であれば、所得税や住民税が非課税のためiDeCoを使ったとしても還付される税金はありません。

iDeCoの掛け金は「全額所得控除」

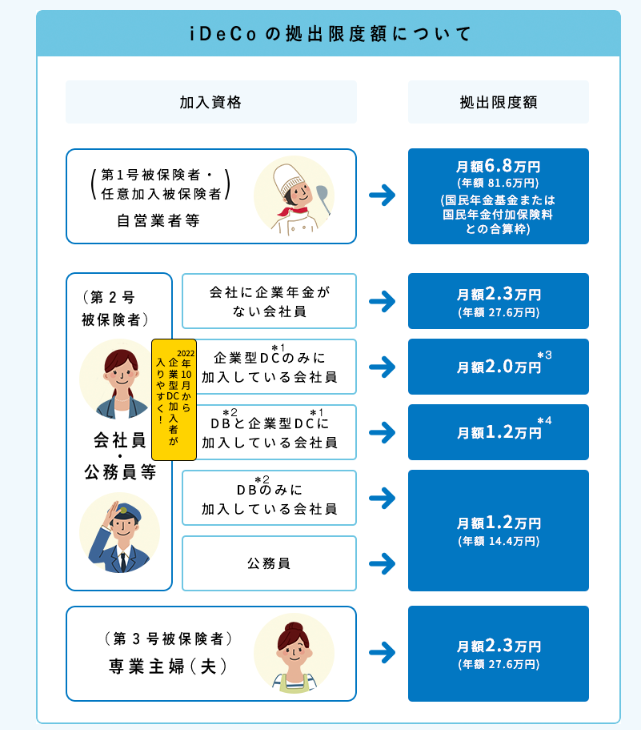

iDeCoの1カ月当たりの掛け金は5000円から1000円単位で設定でき、最大6万8000円までです。働き方によって積み立てできる限度額が異なります。

なお所得税や住民税は以下の考え方に基づいて課税されています。

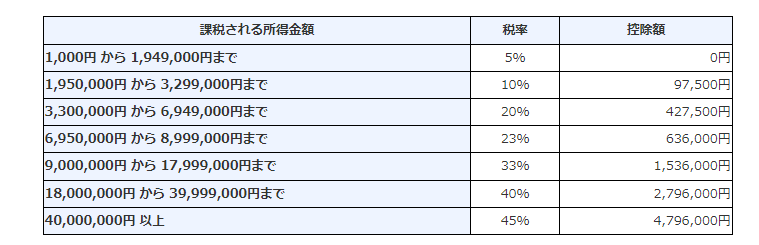

・所得税:累進課税になっているので、所得が多くなるほど税率もアップします。

・住民税:課税所得に10%を掛けた金額が住民税額。所得が多ければ税額もアップします。

【所得税率の早見表】

iDeCoには「掛け金は全額所得控除」の効果があるため、iDeCoの掛け金が多ければ所得税や住民税の課税所得が下がります。

【年収300万、400万、500万】会社員の減税額はいくら?年収・掛け金別で比較

年収と掛け金の違いで戻ってくる税金の金額がどれくらい違うかを試算してみます。

試算にはiDeCo公式サイトの「かんたん税制優遇シミュレーション」を使用しています。

30歳の会社員がiDeCoに加入し、65歳まで掛け金を払う。年収・掛け金は65歳まで同じ金額とする。この条件下における年収別の税軽減額を見ていきましょう。

いかがでしょうか?年収300万円と400万円の場合、所得税率が同じ5%になるため軽減額が同じになりますが、基本的には掛け金が多いほど節税効果が上がり、年収が高いほど節税額が多くなります。

最短でも60歳までは取り崩しができない点は要注意ですが、老後資金を準備するのにiDeCoが効果的だということがよくわかります。

年末調整の還付金はいつ戻ってくるか?

iDeCoに加入している人が年末調整か確定申告のどちらかを行うことで、税金の一部が戻ってきます。

・年末調整:会社員は年末調整の際に、iDeCoの掛け金の額を申告します。会社が定めた期限までに、「小規模企業共済等掛金払込証明書」と一緒に提出すれば、12月の給与支給の際に戻ってきます。

・確定申告:会社員で年末調整に間に合わなかった場合や個人事業主は確定申告の際にiDeCoの掛け金を申告します。税金が還付される場合、申告から1カ月程度で指定した銀行口座へ入金されます。

iDeCoの年末調整で必要な書類と書き方

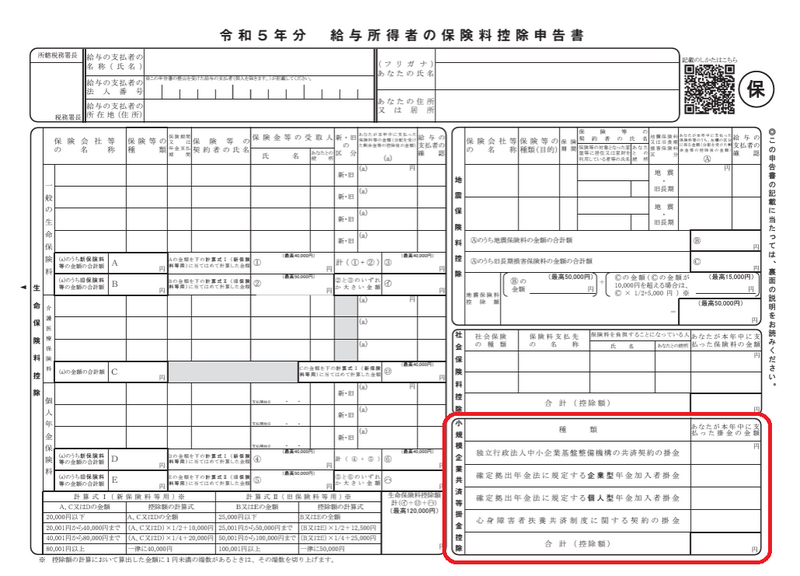

会社員は毎年10~11月頃に、年末調整の書類を勤務先に提出します。iDeCoに加入している人はその際に関連する書類も一緒に提出します。使用する書類は「給与所得者の保険料控除申告書」です。この書類は生命保険料や地震保険料の控除に使う書類ですが、iDeCoの申告にも使用します。

書類の右下部分に「小規模企業共済掛金控除」という枠があり、その中の「確定拠出年金法に規定する個人型年金加入者掛け金」のところに支払った掛け金1年分の金額を記入します。

また毎年10月の終わり頃に国民年金基金連合会から「小規模企業共済等掛金払込証明書」という書類が発送されます。この証明書はiDeCoに支払った掛け金の金額を証明するものです。年末調整の書類と一緒に勤務先に提出します。

なお、その年の10月以降にiDeCoに加入した場合、証明書の到着は11月末以降になります。もし年末調整時に証明書が未着であれば、翌年2月以降に確定申告が必要です。

また最近は年末調整をWeb上で行う企業が増えてきました。その場合、iDeCoの金額を入力する画面が出るので、画面上の指示に従って入力します。

iDeCoの確定申告で必要な手続き

自営業者やフリーランスの人が、確定申告でiDeCoの控除を申告する場合は下記の流れとなります。

①確定申告書の第一表左側、「所得から差し引かれる金額」の「小規模企業共済等掛金控除」の欄に、その年にiDeCoに払った掛け金の合計額を記入します。

②国民年金基金連合会から郵送された「小規模企業共済等掛金払込証明書」を添付して提出します。

iDeCoの掛け金を申告することで課税所得が調整され、納税する所得税が少なくなります。

e-Taxで確定申告を行う場合、小規模企業共済等掛金控除を入力する画面が出てきたら、画面の指示に従って入力してください。

まとめ

iDeCoは老後資金の準備にぴったりの制度です。なんといっても掛け金の全額が所得控除の対象であり、会社員や公務員にとっては数少ない節税方法の1つです。節税される金額は1年単位では少なく見えますが、積み重なると大きな金額になります。

注意点として、年末調整か確定申告のどちらかを必ず行う必要があることです。また掛け金が多い方が節税効果も大きくなりますが、60歳までは取り崩しができません。日頃のやりくりを含め、資金計画を立ててから取り組みましょう。

※資産運用や投資に関する見解は、執筆者の個人的見解です。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。