保育料を下げるには“所得割”が重要!共働き夫婦の住民税対策とは

【画像出典元】「Oksana Kuzmina/Shutterstock.com」

目次

子供が生まれてからも共働きを続けたい家庭に必要不可欠な保育園。でも、「保育園料が高すぎる…」と悩んでいる方も多いはず。保育料の金額は一律ではなく、世帯年収によって変わりますが、世帯年収を下げなくても保育料を安くする方法はあります。そのカギを握るのが「住民税の所得割課税額」、つまり“所得割”です。今回は、保育料が決定される仕組み、控除を活用して保育料を下げる方法について解説していきます。

保育園料は夫婦の所得割合算で決定!高くなる原因とは?

保育料は以下表のように市町村民税(以下 住民税)の「所得割課税額(以下、所得割)」で決まります。この所得割は世帯ベースとなりますので、夫婦で共働きの場合はそれぞれの所得割を合算しなければなりません。以下、福岡市を例に紹介します。

<福岡市の保育料(月額)>

例えば、所得割額が15万円の世帯で考えます。上記の表を参照すると、標準時間保育の場合は月額3万9300円、短時間保育の場合は月額3万8600円となります。なお、2人目以降の保育料は自治体によって違いますが、国の基準の場合の2人目はこの金額の半額、3人目は無料となっています。

「所得割で決まるのであれば、所得割が小さいほど保育料が下がるのでは?」と思った方もいると思います。その通りです。ただし、少し注意点がありますので、以下で詳しく解説していきます。

住民税の所得割とは

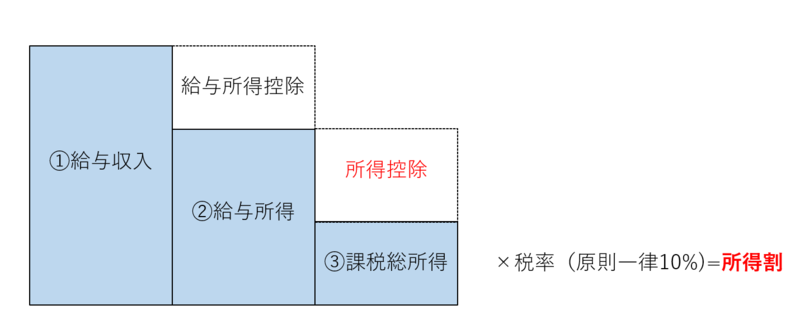

住民税における「所得割(所得割課税額)」は給与などの前年の所得から配偶者控除といった「所得控除」を差し引いた「課税所得」に10%を乗じた金額となります。

上の図は会社員で給与以外の所得がない場合を想定していますが、②で差し引くことができる「給与所得控除」は収入に応じた金額があらかじめ定められています。一方、③の課税総所得で差し引くことができる「所得控除」は人によって異なります。

つまり、この「所得控除」を上手に活用することが保育料を下げることにつながるのです。

保育料を安くするには?4つの控除の活用を

所得控除の中でも、「活用できるのに活用していないのでは?」と考えられる項目は以下の4つです。

〇配偶者控除

〇小規模企業共済等掛金控除

〇生命保険料控除、地震保険料控除

〇医療費控除

それぞれ見ていきます。

〇配偶者控除

夫婦どちらも正社員で働いている場合はそれぞれ配偶者控除に該当しないため、つい忘れがちですが、配偶者が産休や育休などでその年の所得が少ない場合は配偶者控除を受けられる可能性があります。なお、その間に支給される出産手当金や育児休業給付金などは非課税であるため配偶者控除の対象となるかどうかの所得の算定には含まれません。また年収103万円を超えても「配偶者特別控除」がありますので、特にお子さんが生まれた年は注意しておきましょう。

〇小規模企業共済等掛金控除

個人型の確定拠出年金=iDeCoの掛金が該当します。掛金全額が控除対象となるので大きな効果が期待できます。例えば「老後のために毎月2万円を定期預金で積み立てている」という人が、定期預金の代わりにiDeCoに加入して積み立てたとします。この場合、年間24万円が控除されるため、その10%の2万4000円、所得割が小さくなります。

先に紹介した保育料の表でみると、所得割が15万円だった世帯の所得割額が2万4000円下がり12万6000円となれば、標準の月額保育料が3700円も下がります。

あと少しで12万6000円未満となるため、他の所得控除次第ではさらに3700円下がり、計7400円下がることになります。

〇生命保険料控除、地震保険料控除

会社での年末調整で生命保険料控除の証明書を提出したことがある人は多いでしょう。ただ、「いくつも保険契約があってよく分からない。面倒くさい」という人、いませんか?全てきちんと控除を適用すると控除額が増える可能性もあります。

また、火災保険の特約として加入している地震保険の保険料も控除の対象になります。地震保険料は建物の構造や都道府県によって保険料が決まるため、保険料がそれほど高くない人もいます。「そんなに地震保険料は払っていないし、税金に影響はなさそうだから」と地震保険料控除を忘れている人もいるかもしれません。保険料はわずかでも、仮にワンランク保育料の計算の階層が変われば、年間の保育料は数万円単位で変わってきます。控除申請漏れがないか、もう一度丁寧に確認してみてください。

〇医療費控除

医療費控除は年間の医療費が10万円(原則)を超えた場合、10万円超の部分が控除の対象となります。会社の年末調整の対象ではないため確定申告が必要となります。「今年それなりに医療費がかかったけど、全部領収書ないし、確定申告も面倒だし…」と諦める方も少なくありません。しかし、「もしかしたら保育料が下がるかも」と少し意識を高めて、1年間の領収書を保管することからはじめてみてください。

特に保育園に通うお子さんは、熱を出したり、ケガをしたりと通院まではしなくても薬局で薬を買う機会も多いと思います。こういった薬局で購入する薬も原則、医療費控除の対象となりますので、このあたりも意識しておくとよいですね。(薬の種類等によって対象外となる場合もあります)

ふるさと納税や住宅ローン控除など「税額控除」は保育料計算の対象外

「所得控除」によって「所得割額」が減り、その減り具合によっては保育料が下がることが分かりました。ただ、注意点があります。それが「税額控除」です。ふるさと納税や住宅ローン控除が該当します。これらは「税額控除」と呼ばれるもので、所得から差し引くのではなく、住民税の所得割額から直接差し引かれます。

よって、実際に住民税を納める際はこれら税額控除適用後の金額を納税することになりますが、保育料の計算は税額控除適用前の金額となります。つまり、「住宅ローンを組んで住宅ローン控除を適用すると、保育料も下がる」ということにはなりませんのでご注意ください。

就学支援金の支給も可能?「所得割」を減らす恩恵

住民税の細かい計算過程を知り、できる対策を行うことで保育料が下がることが分かりました。実は、このような制度は他にもたくさんあります。例えば私立高校の授業料を支援してくれる「高等学校等就学支援金」もその1つです。住民税の「課税標準額」などを基に支援金がもらえるかどうか、そしてもらえる場合の金額がいくらになるのかが決まります。

「課税標準額?また難しそうな言葉…」と思った方もいるでしょう。今回紹介した保育料の算定と同様、やや複雑なので、おおよその年収の目安が用いられ、支援金を満額もらうためには「世帯年収590万円以下」が「目安」とされています。

この目安のその先にある細かい計算方法などを理解しておくことが大切なのです。今回の保育料同様、対策をすることで「支援金が一部減額されず満額もらえた」という展開も考えられます。

この記事に興味を持ってくださっている方は、現在小さいお子さんを育てていたり、これからお子さんが欲しいと考えていたりする方が多いと思います。「保育料を下げるために必要性の低い生命保険にわざわざ加入する」というのは本末転倒ですが、制度自体をよく知り、そして税金をはじめとしたお金の仕組みをしっかり理解することは、教育費と上手に付き合うコツであり、ひいては子育て全般によい影響をもたらしそうです。ぜひ今後もこのようなお金の情報に積極的にアクセスしてみてください。

※認可外保育施設等は今回の記事の内容と異なります。入園前など事前にご確認ください。