児童手当を新NISAで運用するといくら?教育資金に適した方法は?

【画像出典元】「Mameraman/Shutterstock.com」

目次

教育資金の準備は、お子さんがいるご家庭共通の悩みです。これまでは教育資金を学資保険などで準備している家庭が多かったのですが、近年は投資信託を活用する方法が注目されています。2024年からスタートした新NISAで積立していけば運用益を非課税で受け取れるため、教育資金を貯金よりも効率よく準備できる可能性があります。

今回は教育資金の準備に新NISAを活用する場合、どれぐらいの運用益が見込めるのか具体的にシミュレーションし、運用のメリットとリスクはどう考えるのか?について解説します。

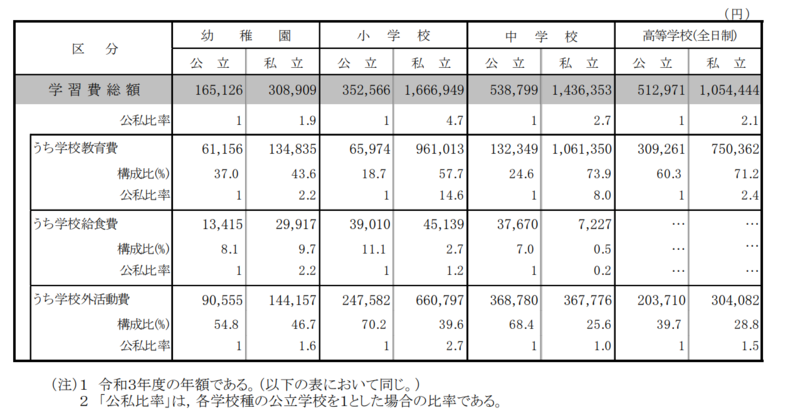

子どもの教育費はどのくらいかかる?

そもそも子どもの教育資金はどれくらい必要なのでしょうか?まずは文部科学省が発表している学習費調査の結果を見てみましょう。

進学先にもよりますが、小・中・高が公立で大学のみが私立の場合で約1000万円、小学校が公立で中学から大学まで私立だと1500万円程度の学費が必要でしょう。調査で発表されている金額はあくまでも平均値ですが、想像以上に高い金額だと思います。

また一般的な傾向として都市圏の方が私立中学や私立高校への進学率が高く、学費や塾代などが地方よりも必要なケースが多いようです。

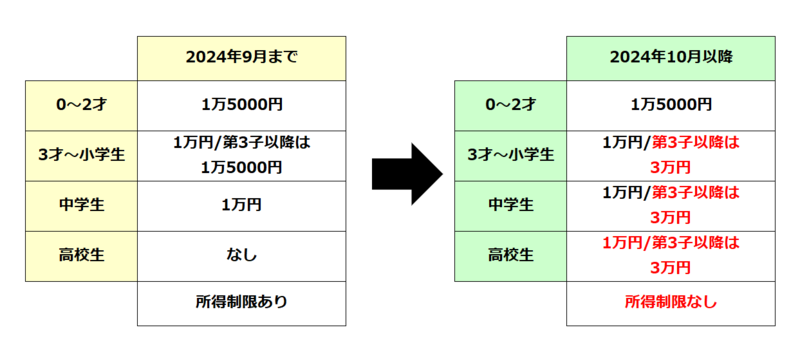

2024年10月から児童手当が拡充

教育費を含めた子育て支援策として、子どもが生まれると国から児童手当が支給されます。

誕生月にもよりますが、中学校を卒業するまでにおよそ200万円の児童手当を受け取れます。

この児童手当が2024年10月から拡充され、2024年12月から支給されます。従来からの変更点は以下の通りです。

1.支給期間を高校卒業まで延長

2.第3子以降は、3才以上は高校卒業まで3万円

3.所得制限なし

2024年10月以降は高校生も対象になり、第3子については金額が増額されます。また親の所得が多いと減額や支給停止になっていたケースも、所得制限がなくなるため支給制限がなくなります。

教育資金、保険商品で貯めるメリット・デメリットとは?

児童手当を貯めておくだけで200万円が準備できます。そのまま貯金をしても良いですが、少しでも増えるのであれば増やしたいというのが正直なところだと思います。

ここでは教育費を貯める方法をいくつかピックアップしてみましょう。

1)学資保険

その名の通り、学資を準備するための積み立て型の保険です。

お子さんが誕生後、保険料を10年から15年程度の期間に亘って支払っていきます。払い込み満了後、お子さんが17歳や18歳の時にお祝い金として、満期保険金を受け取れます。また保険商品なので、もし保護者(契約者)に万が一のことがあったとしても、お祝い金はきちんと支払われます。

以前は保険料を100万円分積み立てると、お祝い金で120万円程度を受け取れる商品もありました。ただ残念ながら現在の学資保険の多くは、支払った保険料が100万円とすると受け取れるお祝い金は104万~105万円程度になっており、お金が増えるという旨みはほとんどありません。

なお、お子さんが入院したときなどに使える医療保険が含まれている学資保険もあります。このようなタイプの学資保険はほぼ増えないか、商品によっては満期になっても元本割れするケースもあります。

2)終身保険

生命保険の種類のひとつに終身保険があります。「終身」との名の通り、一生涯を保障する保険です。終身保険は解約すると解約返戻金というお金が返ってきますが、この解約返戻金を学資に充てるという目的で利用している人も多いです。解約時期によって解約返戻金の金額は異なり、教育資金目的で利用する場合は10年程度で保険料を払い込み、17歳や18歳の時期に解約します。残念ながら学資保険と同じように、円建ての終身保険はお金が増えにくい状況ですが、契約時に受け取れる解約返戻金が確定していることは大きなメリットです。

3)外貨建て終身保険

日本の低金利の影響を受け、日本円で運用する学資保険や終身保険は「積み立てたお金が増えない」という状況です。そこで注目されているのが外貨建ての終身保険です。外貨建ての保険は、日本円よりも金利が高い米ドルや豪ドルで運用します。受け取れる解約返戻金の増え方が、運用する外貨ベースで計算すると日本円で運用する商品よりも為替の状況により有利になる場合もあります。円高・円安など為替レートの変動の影響を受けるため、為替相場の状況によっては日本円ベースで元本割れする可能性もあります。

4)変額保険

保険料の一部で投資信託を買い付け、運用するのが変額保険です。一つの契約で生命保険としての機能を持ち合わせながら投資信託の運用ができる商品で、運用がうまく行けば解約返戻金や保険金が増加します。ただし運用がうまく行かなければ、解約返戻金が元本割れする可能性もあります。

どの方法もそれなりのメリットがありますが、保険商品を使う場合、払込期間中や満期になる前に解約すると損をします。また生命保険を使ってお金を貯めていくと、保険会社の手数料や保険部分の費用が発生します。

このようなことから、お金をしっかり増やすという目的で生命保険ではなくNISAを活用した投資信託の積み立てで教育資金を準備する家庭が増えています。

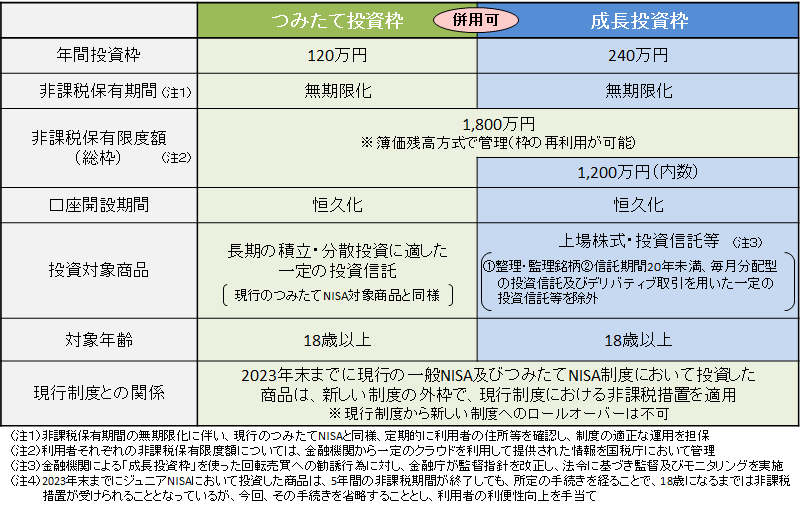

2024年スタートの新NISAの特徴

旧来のNISA制度に変わり、2024年から新NISA制度がスタートしました。まずはNISA制度のおさらいです。

日本の税制では、金融商品の売買や保有によって得られた利益に対して20.315%の税金が課せられます。一方でNISAは、専用口座(非課税口座)内で、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になる制度です。

2023年までは非課税運用期間が一般NISAで5年、つみたてNISAで20年というように設定されていましたが、2024年からの新NISAは非課税保有期間の制限がなくなりました。また2023年までの旧NISAと比べ、投資できる金額も増加しています。

〈2024年からの新NISA制度〉

新NISAでは①非課税枠は一人あたり1800万円②つみたて投資枠と成長投資枠の二つの非課税枠がある③非課税運用期間は無期限④利用枠の再利用が可能といった特徴があり、老後資金だけではなく教育資金にも活用できます。

教育資金準備には新NISAの「つみたて」がおすすめ

新NISAでは投資信託や株式などが購入できますが、教育資金の準備に向いているのは投資信託の積み立て購入です。児童手当を利用して、毎月同じ金額で同じ投資信託をコツコツと積み立て購入する方法=ドルコスト平均法がおすすめです。

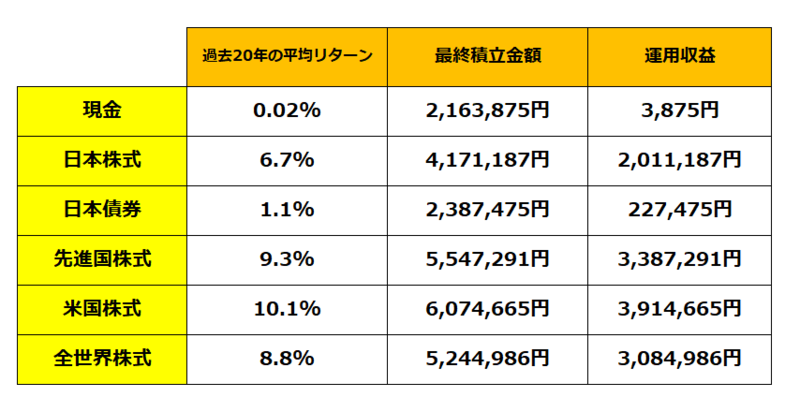

【シミュレーション】児童手当を新NISAで運用した場合の運用益を比較

新NISAを使い、高校卒業まで対象が拡大された児童手当を運用すると、どれくらいの効果があるかを試算してみましょう。

毎月の積立金:1万円

運用期間:0~18歳の216カ月

運用方針:手数料の安いインデックスファンドを使用

運用商品:現金 (日銀発表の過去15年の普通預金金利)

日本株式 (TOPIX)

日本債券 (NOMURA-BPI)

先進国株式 (MSCI-KOKUSAIインデックス)

米国株式 (S&P500)

全世界株式 ( MSCI オール・カントリー・ワールド・インデックス)

(前提条件)

毎月1万円を216カ月間積み立てし、各項目の過去20年の平均リターンで運用できたものとする。なお過去20年の平均リターンを用いて試算

この条件の元、各運用商品別の運用シミュレーションは以下のようになります。

いかがでしょうか?

毎月1万円を216カ月間、欠かさず積み立てをしていくと大きな効果が期待できそうです。なかでも海外のマーケットに連動する投資信託は、特に高いリターンを示しています。新NISAのメリットは上の表の運用収益を非課税で全額受け取れることです。

新NISAで教育費を貯めるメリット・デメリット

前掲の表で試算してみましたが、つみたて投資の効果は想像よりも大きかったと思います。ここでは改めて新NISAで教育費を貯めるメリットと、デメリットをあげていきます。

【メリット】

・非課税で運用が可能、利益も税金無しで受け取れる

・運用期間の縛りがないため、早めにスタートすれば長期間で運用できる

・進路が変わって早めに資金が必要な場合、途中で売却できる

・子どもが成長したタイミングで「投資信託を使い、運用で教育資金を準備している」ことを説明することで金融教育ができる

・新NISA以外で教育資金が準備できれば、新NISAの資金はそのまま保護者の老後資金などに使うことができる

・投資する金額を「増やす・減らす」自在性がある

新NISAの最大のメリットは非課税期間の縛りがなく、長期間の運用ができることです。「長期・分散・積み立て」の長期投資で、コツコツと金融資産を増やしていくという目的にはピッタリの制度です。

【デメリット】

・元本保証がない

・商品によっては、必要な金額を確保できないことがある

・生命保険の機能はない

・自分で投資商品を選ぶ必要がある

・途中で換金してしまい必要資金を確保することができないことがある

新NISAの最も大きなデメリットは元本保証がないことです。投資信託はマーケットの影響を受けるため、不景気や暴落などが発生した場合に元本を割り込む可能性があります。また自分で投資信託を選ぶ必要があるため、投資経験がない人にとっては難しいこともあるでしょう。

教育資金を投資信託で準備する際のおすすめ商品と注意点

教育資金は使うタイミングがある程度予測できる資金です。そのため、投資信託を始めるタイミングのお子さんの年齢によって適した商品が変わります。

お子さんが誕生~小学校低学年の場合

大学入学までに10年以上の時間があれば、全世界や先進国など海外の株式に連動するインデックスファンドがおすすめです。一般的に10年以上の運用期間があれば、仮にマーケットが暴落するようなことがあっても元本割れはしないと言われています。

お子さんが小学校高学年~高校生の場合

大学入学までの期間が10年を切っているタイミングであれば、国内外の株式50%と国内外の債券50%がミックスされているインデックスファンドのバランス型が良いと考えます。株式だけの投資信託よりもリターンは少なめですが、債券をミックスすることで値下がり局面でもマイルドな値動きをします。

使うタイミングまで時間があれば、値動きが活発な株式型の投資信託を中心に積み立てると教育資金をしっかり準備できると思います。また使うタイミングが近いのであれば、万が一、暴落などが発生したときの大幅な資産価値の下落リスクをなるべく小さくするために、債券を含んだ値動きが小さめの投資信託で積み立てると良いでしょう。

まとめ

2024年1月からスタートした新NISAは非常に画期的な制度改正で、投資できる金額が増加し、非課税で運用できる期間の制約がなくなりました。非課税で超長期の運用ができ、保有している投資信託を売却すると翌年には非課税投資枠が復活するという画期的な制度です。この制度を使えば教育資金や老後資金を今まで以上に効果的に準備できると思います。今後、教育資金の準備に新NISAを使うケースが増えてくると、学資保険の利用者にも変化があるでしょう。

ただし投資には一定のリスクが伴います。一般的に、「リスクが高い場合はリターンも高くなり、リスクが低い場合はリターンも低くなる」という傾向があります。したがって、高いリターンを期待できる投資は、その価値が下落するリスクも高くなります。高いリターンを追求すると、同じ期間で同じ目標金額を達成するために必要な元手が少なくて済むかもしれませんが、その代わりに、元本割れをする可能性もあります。

一方、貯金や生命保険のようにリスクを取らずに資産を安全に積み立てたい場合、現在の低金利の状況では、運用収益がほとんど期待できないため、必要な積立金額が大幅に増加することになります。

10年以上の期間がある場合は、リスクを取りながら運用のリターンを期待して資産形成を行うことがおすすめです。

大切な教育資金です。現在の積み立て可能な金額と目標金額、期間を比較し、適切な準備の方法を選択しましょう。

※資産運用や投資に関する見解は、執筆者の個人的見解です。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。

教育資金に関するQ&A

Q:変額保険と新NISAでの投資信託の積み立て、どちらが良いですか?

A:どちらの商品も投資信託を積立購入している部分は同じです。ただし変額保険は死亡保障が含まれており、保険関係の費用の分、運用効率は下がります。死亡保障が必要ならば、新NISAを利用しての積み立てと掛け捨ての定期保険を組み合わせるとよいでしょう。

Q:大学資金を生命保険で準備する時は子ども名義ですか?

A:学資保険を例にとると、契約者は父(母)・被保険者は子ども・受取人は父(母)という組み合わせが一般的です。契約者と受取人を同一にしておけば、受取時の税金はほぼ発生しません。終身保険や変額保険を使う時は契約者と被保険者を同一にすると良いでしょう。