30代で借金している人は〇人に1人⁉平均借入金額は?

【画像出典元】「stock.adobe.com/Vadym」

30代になると、仕事も人生もある程度経験を積み重ねてきたところですが、自分の今の資産が十分なのかは気になりますよね。みんなどれくらい貯金があって、借入金(ローン)はどのくらいあるのか、平均額および中央値をまとめてみました。30代でのポートフォリオを見直すポイントも合わせて紹介します。

30代の貯蓄平均額は700万円前後、中央値は300万~400万円

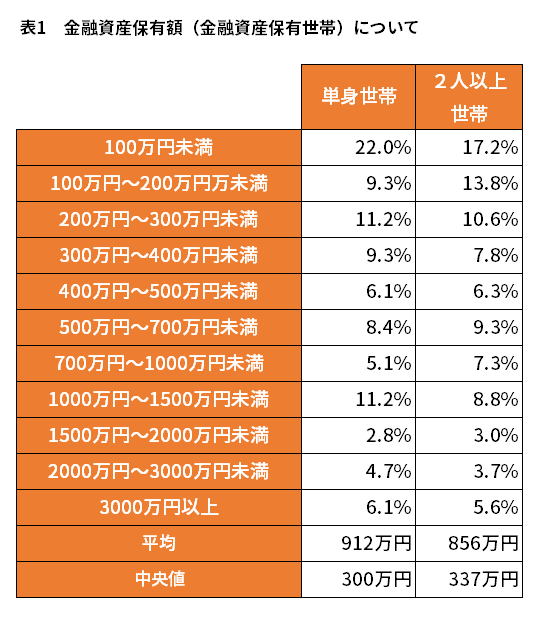

金融広報中央委員会による「家計の金融行動に関する世論調査(令和5年)」によると、30代の金融資産保有額(金融資産保有世帯)の貯蓄額の平均は、単身世帯で912万円、2人以上世帯で856万円です。この金額をみて「意外とみんな持っている」と心配になる人もいるのではないでしょうか。これはあくまで平均値で、家庭環境などによって2000万円以上もの資産を保有している一部の富裕層が平均値を引き上げていると考えられます。

そこで、金融資産保有額を順番に並べ真ん中にくる値となる中央値もみてみましょう。その結果、単身世帯の中央値は300万円、2人以上世帯では337万円と、随分と景色が変わります。また、この金額は金融資産を保有している人の平均値や中央値ですので、金融資産を保有しない人を含めるともっと低い値になります。(表1)

30代の借入金額は既婚者が多い傾向。住宅ローンが一因

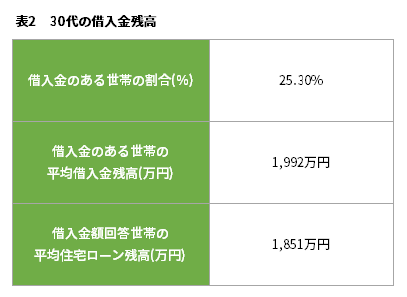

次に借入額をみてみましょう。生命保険文化センターの「生活基盤の安定を図る生活設計」で確認します。これによると、30代で借入金がある人の割合は全体の25.3%。4人に1人が借金をしているということになります。借入額の平均は1992万円。そのうち住宅ローンの借り入れが1851万円ですので、借金といっても、マイホーム取得のためのものが中心であることが分かります。

この30代の借入額は、単身世帯と2人以上世帯に分けたデータは公表されていません。しかし、全世帯の借入額でみると、単身世帯が346万円に対し、2人以上世帯は1496万円と圧倒的に2人以上世帯の方が多くなっています。このことから、結婚してマイホームを購入する人が増える30代では、2人以上世帯の方が借入額は多い、と考えるのが自然です。

金融資産、預貯金以外で多いのは?

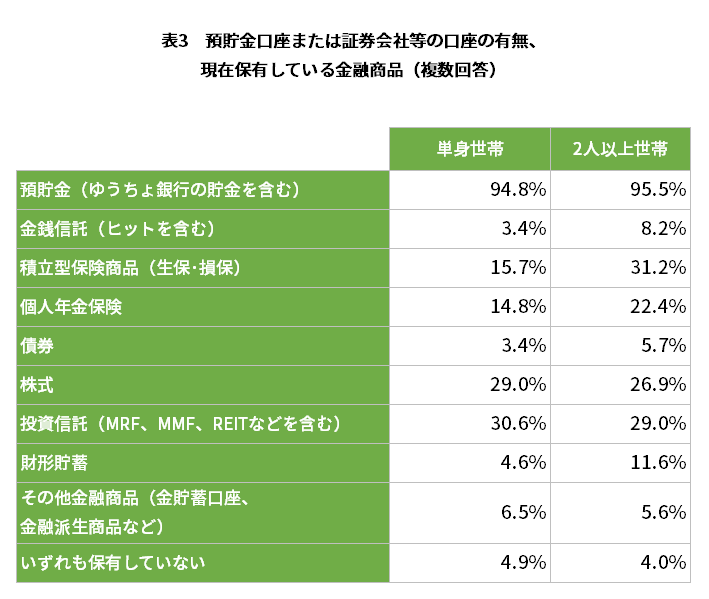

それでは、30代はどのような金融資産を保有しているのでしょうか。金融広報中央委員会の調査によると、2人以上世帯で保有していると答えた割合が預貯金で95.5%にも上ります。また、財形貯蓄11.6%も預貯金と同種と考えます。次に多いのが保険です。積立型保険商品が31.2%、個人年金保険も22.4%となっています。そして、投資信託の29.0%、株式の26.9%という数値も目を引きます。これは、投資の利益等が非課税となるNISA制度に注目する人が増えていることが影響していそうです。

単身世帯は、2人以上世帯に比べると、積立型保険商品が15.7%、個人年金14.8%とそれぞれ15.5ポイント、7.6ポイント低くなっています。2人以上世帯の保有割合の方が高いのは、結婚して世帯を持つことで、死亡保障などを検討する時に教育費の準備や老後の準備などを兼ねた貯蓄性のある保険商品を購入するケースがあるのでしょう。一方で、投資信託は、30.6%と単身世帯の方がやや多くなっています。(表3)

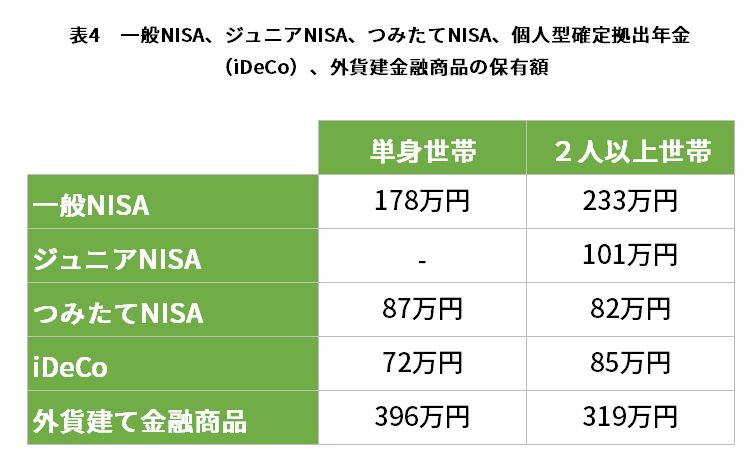

また、同調査にある「一般NISA(少額投資非課税制度)、ジュニアNISA(未成年者少額投資非課税制度)、つみたてNISA(非課税累積投資契約に係る少額投資非課税制度)、個人型確定拠出年金(iDeCo)、外貨建金融商品の保有額」によると、2人以上世帯では、NISA制度の保有額が合計416万円となっており、265万円の単身世帯より多く保有していることが分かります。また2人以上世帯は、子どものためにジュニアNISAを保有している人もいるため、単身世帯に比べて、投資信託などの投資商品の保有額が多いと考えられます。一方、単身世帯では何らかの外貨建ての金融商品を多く保有しているというのも興味深い統計です。(表4)

30代の金融資産や借入額についてみてきました。特にどういった金融商品で貯蓄していくか、つまり、自身が保有する金融商品の配分(ポートフォリオ)は重要です。日本人は預貯金に傾斜する傾向が強いのですが、NISAやiDeCoの制度ができたことにより、投資信託などで資産形成を始める人が増えています。投資はリスクを伴うため、10年以上といった当面使わない余裕資金を投資にまわし、当座の資金や近い将来に使う予定がある資金は、預貯金や財形、個人向け国債など、リスクを抑えたものに預けると良いでしょう。今回の統計データと自分の資産状況を比較し、まずは今後10年の自分の人生設計を立てるところからはじめてみてください。