手取り月収からいくら投資すべき?FPが教える年収別のおすすめ投資額

【画像出典元】「shisu_ka/Shutterstock.com」

目次

2024年より新NISAが始まり、貯蓄だけでなく資産形成に関する興味関心が高まっているように感じています。そこでやはり大切なのが「投資は余裕資産で行う」ことです。今回は年収別で見た場合、どのような資産形成を行っているのか?データを紹介しながら、手取り収入のうち投資に回す割合はどれくらいか、資産運用の適正額について年収別に探求していきます。

単身・二人以上世帯別、一般的な金融資産の保有状況

金融広告中央委員会の「家計の金融行動に関する世論調査2023年」を見ますと、各世帯がどのような金融資産を有しているのか分かります。

以下、「二人以上の世帯」と「単身世帯」の金融資産に関するアンケート結果です。

※図表は一部抜粋し筆者作成

<二人以上の世帯>

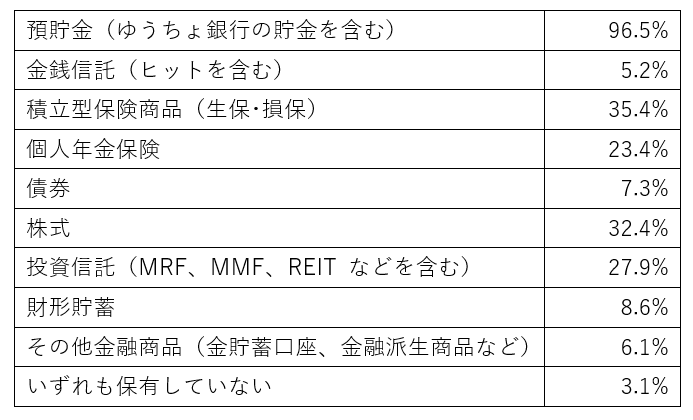

〇保有している金融資産(複数回答可)

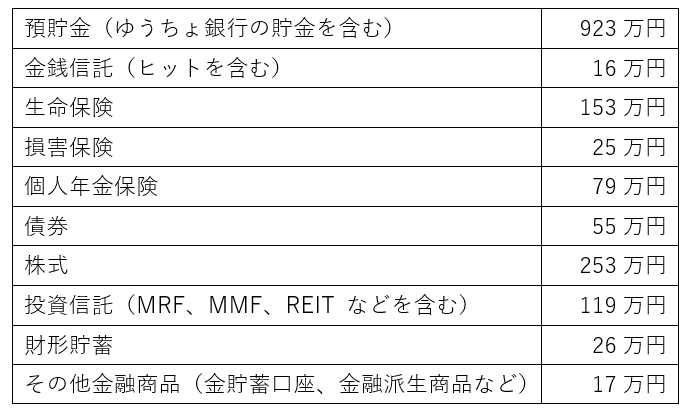

〇現在の金融資産残高

株式や投資信託などのリスク商品は3割程度の人が保有していると回答していますが、やはり残高ベースでみると圧倒的に預貯金が中心であることが分かります。二人以上の世帯であるため、金融資産保有の目的の1つに子どもの教育費をあげる人も多いでしょう。目先のまとまった資金のために預貯金中心になっている可能性もあります。

では単身世帯の場合はどうでしょうか?

<単身世帯>

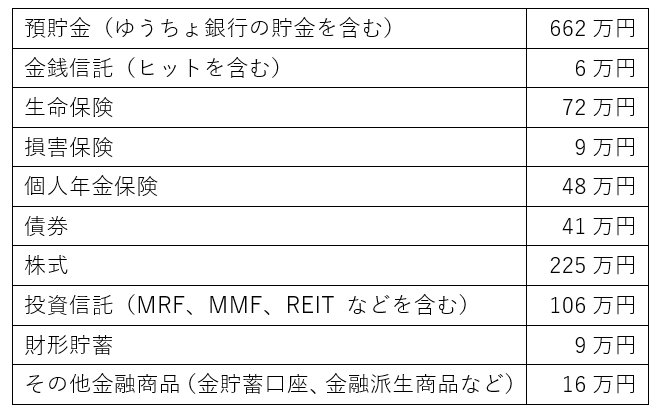

〇保有している金融資産(複数回答可)

〇現在の金融資産残高

金融資産残高のうち、預貯金が662万円となっており、二人以上の世帯の923万円に比べかなり少なくなっています。一方、株式や投資信託の残高はそれほど大きな開きはありません。単身世帯の場合、子どもの教育費などを考える必要性がなく、自身の老後のために、長期的にリスク選好の資産形成が行いやすいのかもしれません。

年収別で見た資産の保有状況

では、ここから年収別の資産形成の傾向について見ていきたいと思います。二人以上の世帯における金融資産の有無は以下のようになっています。

<二人以上の世帯>

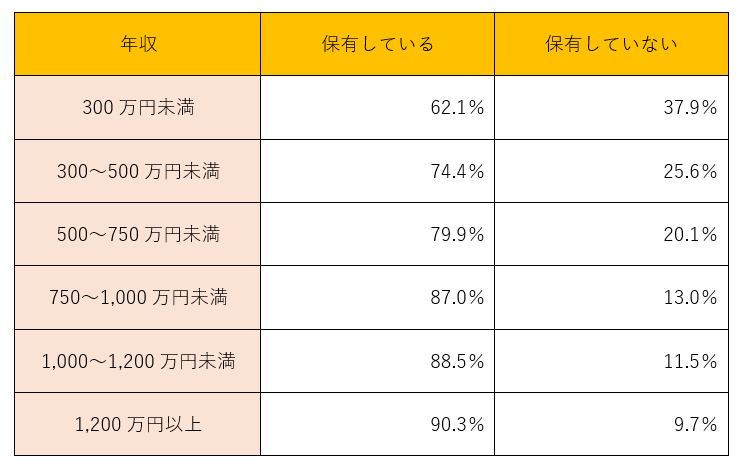

〇金融資産保有の有無

年収300万円未満の場合、4割近い世帯が金融資産を有していないと回答しています。やはり年収が高くなればなるほど金融資産を保有している人の割合が増える傾向にあります。

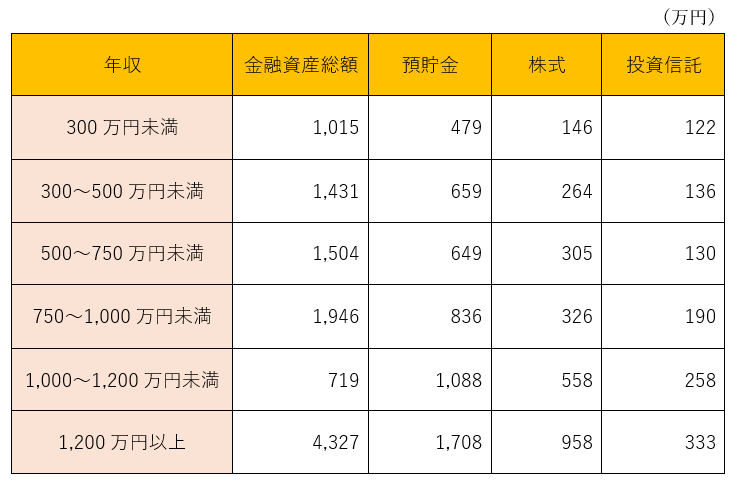

では金融資産を有している人を対象に、具体的にどのような資産をどのくらい有しているのでしょうか?預貯金と株式、投資信託について見てみましょう。

〇年収別・金融資産の状況

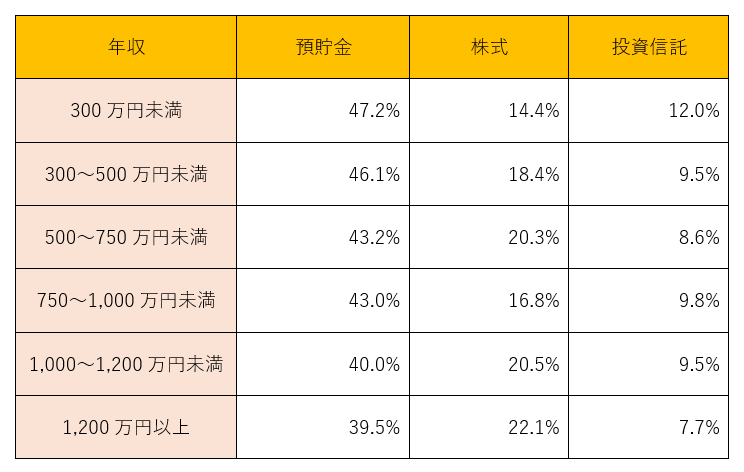

安全資産の代表格である預貯金、そしてリスク資産の代表である株式や投資信託。それぞれの占める割合は以下のようになります。

〇年収別・金融資産に対して預貯金、株式、投資信託の占める割合

年収によって多少の差はみられますが、概ね、預貯金が資産全体の4~5割程度を占め、株式や投資信託といったリスク資産は3割前後というのが一般的のようです。

<単身世帯>

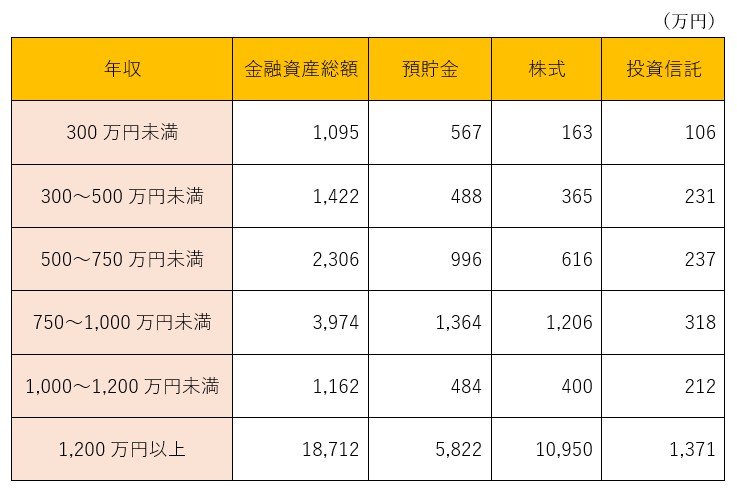

同じように単身世帯のデータは以下のようになっています。

〇年収別・金融資産の状況

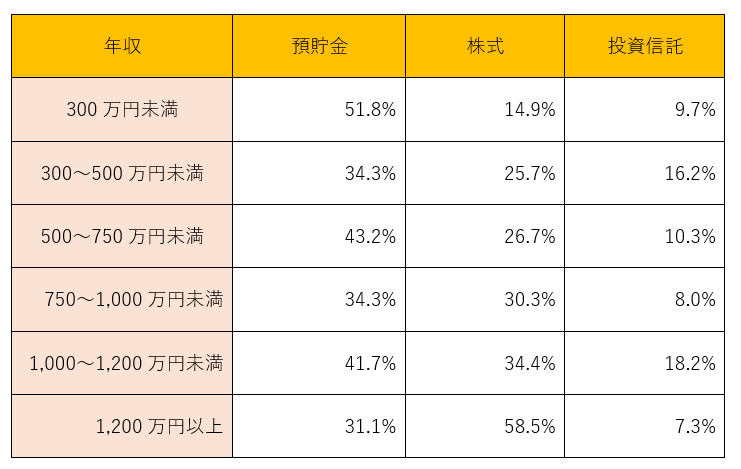

〇年収別・金融資産に対して預貯金、株式、投資信託の占める割合

単身世帯で年収が高い層はかなりリスクを取って資産形成をしている傾向にあるようです。二人以上の世帯に比べ比較的自由に使えるお金が多く、リスクも取りやすい。その結果、資産も増えやすい。こういった流れにありそうです。

投資割合はどれくらい?年収別で見る資産運用の適正額

ここまで金融資産の状況を見てきました。二人以上の世帯と単身世帯、そして年収別にそれぞれの傾向が見えてきました。では、月々の給与などの収入からどれくらい貯蓄や投資に回しているのでしょうか?

手取り収入からの貯蓄割合、臨時収入からの貯蓄割合について紹介します。

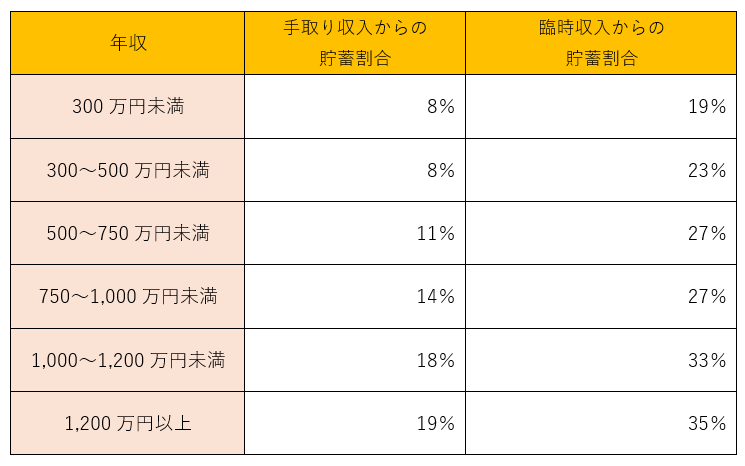

<二人以上の世帯>

〇年収別・収入から貯蓄に回す割合

二人以上の世帯は手取り収入の1~2割を貯蓄に回しているようです。臨時収入からはもう少し貯蓄に回す比率が高まります。また年収が多くなるほど、貯蓄に回す比率が高くなっています。

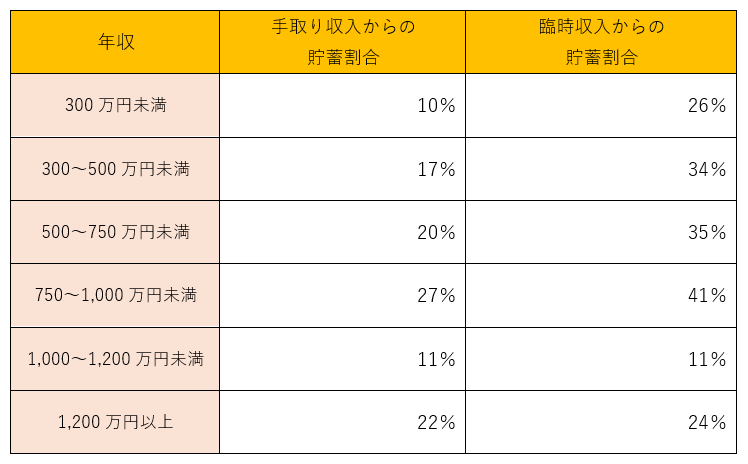

<単身世帯>

〇年収別・収入から貯蓄に回す割合

単身世帯の場合、やはりこれまで見てきましたように貯蓄に回せる割合も高いようです。特に年収750万~1000万円未満の層はかなり貯蓄への意識が高いことが分かります。

まずは手取り収入の2割以上を貯蓄、そのうち2~3割を投資に

資産形成を意識していく上で、まずは手取り収入の2割を貯蓄に回すことを意識しましょう。もし手取りが30万円であればその2割は6万円になります。よって、6万円はあらかじめ資産形成に回す前提で、残りの24万円で家賃や食費などを賄って生活することが1つの理想的な家計管理となります。

そして、6万円を全て預金にするのではなく、そのうちの2~3割である1万5000円前後を株式や投資信託といった長期的な視点で増やす資産に回すと良いでしょう。NISAやiDeCoを活用するのも1つです。

ただし、これまで見てきましたように子どもがいるかどうか?などそれぞれが置かれている状況で大きく異なります。今回紹介したデータはあくまで目安としてそれぞれの状況に応じて、預貯金をはじめとする安全資産、株や投資信託をはじめとするリスク資産のバランスを考えながら資産形成を行ってください。

投資初心者が注意すべき点は?

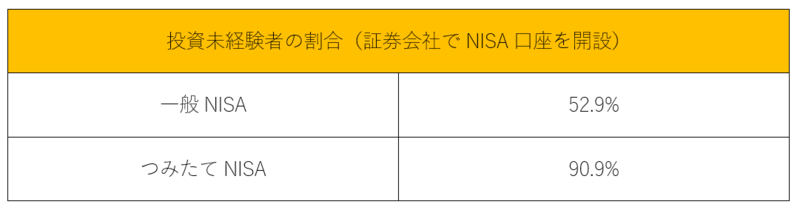

NISAが注目され、はじめて投資をするという人も増えています。2023年までは一般NISAとつみたてNISA、どちらか選ぶ必要がありましたが、つみたてNISAを選んだ人の9割が投資未経験者という調査結果もあります。

つみたてNISAは金融庁が定めた一定の基準を満たした投資信託を定時定額でコツコツと積み立てていくため、初心者の方も継続しやすいと思います。ただし、2024年よりそれまでの一般NISAが「成長投資枠」、つみたてNISAが「つみたて投資枠」と名称を変え、それぞれ併用も可能となりました。

よって、それまでのつみたてNISAの時と同じように定時定額でコツコツ積み立てをしながらも、成長投資枠を使って一時金で株式や投資信託を購入するということもできます。投資信託に比べ株式は値動きも大きく、一時金を使った一括投資は相場の影響も受けやすいです。場合によっては短期間で価値が半分になるといったリスクもあります。その点、十分に注意する必要があります。

「せっかくの非課税枠だから」と躍起にならず、冷静に投資知識を身につけながら、新NISAを上手に活用して資産形成を行ってください。

貯蓄・投資系の保険はどう考える?

近年はさまざまな貯蓄・投資系の保険商品も増えています。変額保険や外貨建て保険がその代表例です。一般的に自身で運用方法を選び、投資信託と同じように積極的な運用が可能ですが、ベースは保険です。一定の保障がある分、払った保険料の一部は保障のために使われ、それ以外が運用に回る格好となっています。加入前に当該商品の保障自体が必要かどうかじっくり検討してください。死亡保障などの保障が必要なければ、投資信託の方がコスト面などでは優れている可能性が高いです。

ただし、保険の場合、気軽に解約しづらいという特徴があります。株や投資信託は日々残高をチェックし、少しでも利益が出るとすぐに売却してしまう人もいますが、保険の場合は一度加入してしまうと、その後は頻繁にチェックすることなく、途中で解約することもなく、長期的な資産形成につながりやすいという見方もできます。

各種金融商品を分析し、合理的に判断することも大切ですが、「長く続けることができるか?」といった自分の性格なども踏まえ、総合的により良い資産形成方法を模索してください。

資産形成は目的を明確に

年収別の資産形成の目安についてまとめます。

・年収の多い人ほど貯蓄ができている

・年収に限らず手取りの2割程度を貯蓄に回すことを目標に

・預金のみならず株式や投資信託で積極的な運用も

投資を行う上で「目的を明確に定める」ことはとても大切です。今回、年収別に資産形成の目安をお伝えしましたが、あくまで参考程度にとどめ、「なんのために貯蓄するのか?」「目的達成のためにいくら資産が必要なのか?」、そういったことをしっかり考えながら資産形成を行ってください。

※資産運用や投資に関する見解は、執筆者の個人的見解です。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。

資産形成に関するQ&A

Q:教育費を貯める方法として学資保険を検討しているのですが、加入しても良いでしょうか?

A:学資保険は保険の一種です。保護者が契約者となり、その契約者が死亡した場合でも予定通り満期金などが受け取れるメリットがあります。ただし、保険という意味合いがあるため、利回り面ではやや魅力にかけます。学資保険特有の保障が必要かどうか検討し、必要性が低いのであれば別の運用商品で準備するのも1つです。

Q:専業主婦が資産形成をする上で何か注意点はありますか?

A:ご主人を支えており、世帯収入のうちの一部を奥様の将来のために資産形成を行うことは大切です。専業主婦の場合、所得税や住民税の負担がないため、掛金が全額所得控除できるiDeCoに加入するメリットがそれほどありません。今後の働き方などにもよりますが、専業主婦の間はiDeCoよりもNISAを中心に活用される方が良いと思います。