NISAとiDeCo、私にはどっちが向いてる?違いやメリットを徹底比較

【画像出典元】「Kues/Shutterstock.com」

目次

2024年から新NISAがスタートしました。メディアでも多数取り上げられ、資産運用に興味を持った人も多いのではないでしょうか。

新NISAで老後資金を準備しようという方、実はiDeCoという老後資金の準備に向いている運用方法があることをご存じでしょうか?今回は新NISAのつみたて投資枠と、iDeCoのどちらを優先して選ぶと良いかを考えていきましょう。

新NISA「つみたて投資枠」の特徴

2024年からの新NISA制度では、成長投資枠とつみたて投資枠という2つの利用枠が準備されています。

成長投資枠

1年間で240万円を上限として株式や投資信託、ETF(上場投資信託)、REIT(不動産投資信託)などを購入できます。購入方法は一括購入と積立、どちらも可能です。

つみたて投資枠

1年間で120万円を上限として、金融庁が定めた基準を満たした投資信託を積立で購入していく利用枠です。

どちらも配当や分配金、売却益などを非課税で受け取ることができます。また非課税で運用できる期間も無期限になっており、20代や30代の人が老後資金の準備のために使うという目的にも十分に対応できます。

iDeCoの特徴

iDeCo(イデコ)は個人型確定拠出年金の愛称です。年金という名前がついている通り、自分のお金を投資信託などで積み立て、老後資金を増やすという目的の制度です。

iDeCoの最大の特徴は節税効果があることです。

①積み立てた掛金は全額所得控除

②運用益は非課税

③受取時にも退職所得控除や公的年金控除などが使える

などの税金の優遇措置が取られています。なおiDeCoは60歳まで積み立てた資金を引き出すことができません。

新NISAとiDeCoの違い

新NISAとiDeCo、どんな違いがあるかを比較してみましょう。

1)対象年齢

新NISA

18歳以上、上限年齢はなし

iDeCo

20歳以上、掛金を拠出できる上限年齢は65歳まで

新NISAは18歳以上であれば上限の年齢の制限なく利用できます。一方、iDeCoは年金の上積みが目的になるため、20歳から最長65歳までの国民年金の保険料を払っている期間が対象になります。

2)投資対象の商品

新NISA

成長投資枠とつみたて投資枠の2つの利用枠があり、それぞれで対象商品が異なります。

・成長投資枠:株式、投資信託、REIT、ETFなど

・つみたて投資枠:金融庁が定めた基準をクリアした投資信託とETF

iDeCo

元本確保型の商品と元本変動型商品の2つに分かれます。

・元本確保型:定期預金や保険商品。元本は確保されるが、運用益は期待できない。

・元本変動型:投資信託で運用する。元本の保証はない。

新NISAは、株式や投資信託など資産価値が上下に変動する金融商品に投資します。一方、iDeCoの特徴の一つに「元本確保型」の商品が準備されていることが挙げられます。

元本確保型はその名の通り、運用益は期待できませんが元本の資産価値が下がりません。そのため受取年齢が近づき、資産価値を下げたくない時などに利用されます。

3)投資の上限額

新NISA

成長投資枠は年間で最大240万円、つみたて投資枠は年間120万円までとなっており、併用可能です。なお生涯投資限度額として合計1800万円が上限(成長投資枠のみでは1200万円が上限)となっています。

iDeCo

iDeCoは加入している年金制度や退職金制度によって年間の掛金上限額(拠出額)が変わります。最も掛金上限額が高いのは自営業の人で、年間81万6000円まで拠出できます。仮に20歳から65歳までの期間中に、毎年81万6000円を積立したとすると3672万円を積み立てることが理論上可能です。なお会社員(※企業年金がない会社員のケース)であれば最大で年間27万6000円を積み立てることができます。

4)税制メリット

新NISA

運用期間中は株式の配当や投資信託の分配金などを非課税で受け取り、再投資できます。また最終的に売却して出た利益も非課税で受け取れます。なお新NISAは非課税制度なので、節税効果はありません。

iDeCo

iDeCoの掛金は加入者自身の資金を積み立てます。この積み立てた掛金は全額が所得控除の対象になるので、所得税や住民税の計算基準になる課税所得の額を下げることができます。

課税所得の金額が下がる=所得税や住民税の税額が下がるという節税効果が得られます。この節税効果がiDeCoの最大のメリットです。また運用中の分配金は非課税で再投資され、受取時も退職所得控除や公的年金等控除の対象になっているので、節税効果が期待できます。

5)コスト

新NISA

証券会社などに証券口座を開設します。口座開設そのものは無料です。投資信託の取引を例にとると、買い付け・維持・売却の3つのタイミングで手数料がかかることがあります。

iDeCo

iDeCoには以下の5種類の手数料が発生します。

1.加入時・移換時手数料

個人型確定拠出年金(iDeCo)への加入や、企業型DCからの移換を行う際には、国民年金基金連合会への一時的な費用として2829円(税込)の手数料が必要となります。国民年金基金連合会への手数料は、どの金融機関を選択しても一律の金額となり、初回の掛金や移換資産から自動的に差し引かれます。さらに、運営管理機関への手数料も発生する可能性があるため、これらの点には注意が必要です。

2.口座管理手数料

口座管理手数料は、掛金の徴収、資産の管理、運用指図の整理、そしてインターネットやコールセンターを通じた各種サポートに関連する費用を加入者が負担するもので、これらの費用は毎月の掛金から引かれます。

国民年金基金連合会への「事務手数料」と信託銀行への「資産管理手数料」の合計は、年間2052円(税込)となります。

「運営管理機関手数料」は、運営管理機関によって異なり、加入初期から無料の場合や、資産残高に応じて手数料が無料または割引になるケースもあります。

3.給付事務手数料

給付金の受取時には、給付一回につき440円(税込)の手数料が必要です。

4.還付事務手数料

国民年金の加入者が国民年金の保険料を納付していない月にiDeCoの掛金を納めた場合、加入者にiDeCoの掛金が返金されます。このようなケースを還付と呼びます。この還付が発生した場合、手数料として1484円が還付金から差し引かれます。

5.信託報酬

元本変動型の投資信託を保有しているケースでは、投資信託の維持費にあたる信託報酬が徴収されます。なお信託報酬は商品毎に異なり、仮に新NISAで投資信託を保有していれば、その投資信託にも信託報酬は発生します。

iDeCoの最大メリット、節税効果はどれくらい?

iDeCoの最大のメリットである節税効果。この節税効果がどれくらいあるのかを試算してみましょう。

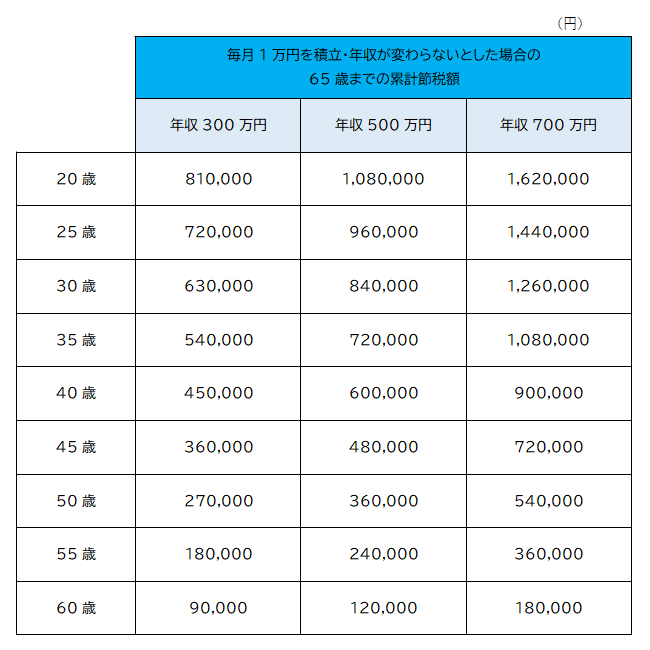

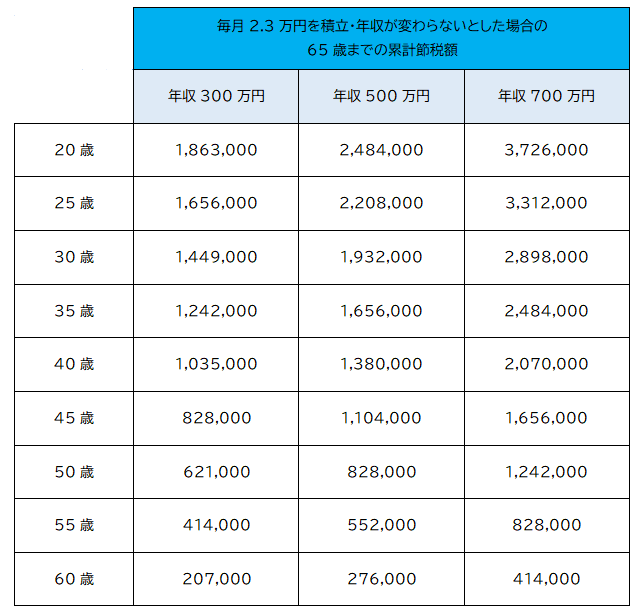

会社員の人が65歳までiDeCoで積み立てた際、どれくらいの税金を節約できるかをまとめてみました。各年齢から毎月1万円を積み立てるパターンと、会社員の上限額である毎月2万3000円を積み立てる2パターンで所得税・住民税の節税効果を試算しています。

やはり早めにスタートする方が、節税効果が高くなり、積立金額や年収が高くなるほど節税額が大きくなっています。このような所得税や住民税の税額を下げる効果は新NISAにはなく、iDeCoの特徴的なメリットと言えるでしょう。特に節税する方法がない会社員や公務員などの働き方を選んでいる人には嬉しい点と言えるでしょう。

メリットかつデメリットの「60歳まで取り崩しができない」iDeCoルール

iDeCoは年金の上積みという性格を持つため、取り崩しは最短でも60歳以降と定められています。この60歳以降の取り崩しというルールはメリットでもあり、デメリットでもあります。

メリット

60歳まで取り崩しができないため、老後資金をしっかりと準備できる

貯金をしてもついつい使ってしまうという人にとって、60歳になるまでは引き出しができないというiDeCoのルールは、老後資金の準備方法として適しています。

長期・分散・積立でしっかりと資産運用ができる

60歳までの期間を運用期間としてしっかり利用することができます。新NISAなどで利益が出るとついつい売却してしまうというケースも多く、結果として長期運用に結びつかないこともあります。一方iDeCoでは、マーケット価格が大きく上昇し、資産価値が増大しても60歳までは現金化できません。そのためしっかりと長期運用に取り組めるというメリットが期待できます。なおiDeCoにはスイッチングという機能があり、投資信託で出た利益を元本確保型の商品である定期預金や保険商品に移し換えて利益を確保することもできます。

デメリット

長期にわたって資金が拘束される

60歳までの期間が長ければ長いほど、掛金を拘束される時間が長くなります。あくまでも老後資金の準備のための制度なので、結婚・子育て・住居の購入などライフイベントの実現に必要な資金としては期待できません。ライフイベントの資金を運用で準備しようと考えるのであれば、60歳まで取り崩しができないiDeCoは向いていないと言えるでしょう。

結局、私はどちらを選べばいい?

新NISAとiDeCo、似ている制度ですがどちらを選べば良いのでしょうか?

新NISAが向いている人

新NISAで積立するのが向いているのは18歳以上の人、全員です。2023年までのNISA制度では非課税で運用できる年数に限りがあり、投資できる金額もそれほど多くありませんでした。そのため老後資金も含め、長期運用で資金を育てるという面では少し物足りないところもありました。この物足りない点を新NISAでは補う形で制度設計されています。そのため老後資金や教育資金など、様々な目的に使いやすい制度になり、年齢や目的を問わず活用できるようになっています。

iDeCoが向いている人

iDeCoが向いている人は「お金があるとついつい使ってしまう」という人です。iDeCoは60歳までは取り崩しができないため、途中で使ってしまうというリスクがありません。そのためお金があるとついつい使ってしまい、お金が貯まらないという人にとっては強い味方になるでしょう。また、iDeCoの他にも金融資産がある人は節税効果を狙って活用していくという使い方もあるでしょう。いずれにしても60歳まで取り崩しができないという、iDeCoの特徴をうまく活かせるかどうかがポイントになります。

新NISAとiDeCoの併用がおすすめ!

新NISAとiDeCoにはそれぞれの特徴があります。この特徴を活かして、併用していくことをおすすめします。

iDeCoは最低拠出額が5000円からと決まっていますので、まずはiDeCoの掛金を5000円とし、余裕分で新NISAを積立するというのはいかがでしょうか?

また余裕資金を全て投資に回すということは避け、新NISAとiDeCo、貯金という組み合わせで比率を1:1:1でスタートさせると良いでしょう。例えば「iDeCoに5000円、新NISAで5000円、預貯金5000円」と行った割合です。金額としては少なく見えますが、スタートとしては十分です。この金額でスタートして、まだ余裕があるということであれば毎月の積立金額を増やしていきましょう。

また投資する分野としては新NISAとiDeCo、どちらも先進国や日本の株式に投資する投資信託を中心にした組み合わせで良いでしょう。なお50代以降に始める場合は、あまり値動きが激しい商品ではなく、債券などを組み入れてリスクを少し抑えた運用が良いでしょう。

まとめ

新NISAとiDeCo、どちらも運用手段としてはとても良い制度です。どちらを選ぶか迷うところですが、まずは「60歳まで資金が拘束される」というiDeCoの特徴をどう捉えるかが重要です。この60歳までの資金拘束がメリットになる人もいれば、デメリットになる人もいると思います。またiDeCoは働き方や退職金制度などの違いで毎月の積立金額が変わります。新NISAの積立金額や現金での預貯金が十分にできている人はiDeCoの積立金額を増やしていきましょう。

また自動車を買う・学校に行く・家を建てるなどの時は、金融機関からお金を借りることができます。ところが、老後資金を借りることは基本的にはできません。となれば、老後資金は自分自身で準備をする必要があり、60歳まで取り崩しができないというiDeCoの特徴が強みになるのではないでしょうか?

60歳まで取り崩しができないという特徴がデメリットと捉えられ、避けられがちなiDeCoですが、この特徴をメリットとして取り入れることをおすすめします。ただし資金の流動性が下がることは事実なので、「新NISAを資産運用の柱にし、iDeCoで補う」という方法が良いでしょう。

貯蓄・資産運用に関するQ&A

Q:専業主婦は老後資金をどのように準備したらよいでしょうか?

A:新NISAのつみたて投資枠を使い、投資信託で積み立てると良いでしょう。新NISAの積み立て投資枠は年間120万円の枠がありますが、満額にこだわらずコツコツと積み立てることで投資にともなうリスクを軽減することが期待できます。

Q:.収入のどれくらいを積み立てると良いですか?

A:まずは手取金額の5%を貯金、5%を投資に配分できると良いでしょう。預貯金は「利息は期待できませんが、マーケットが値下がりしても貯金は値下がりしない」という安全資産です。安全資産と投資のお金の割合は50%ずつが一つの理想でしょう。

※資産運用や投資に関する見解は、執筆者の個人的見解です。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。