税理士が教える、家族が亡くなった時の相続税以外の意外な税金の話

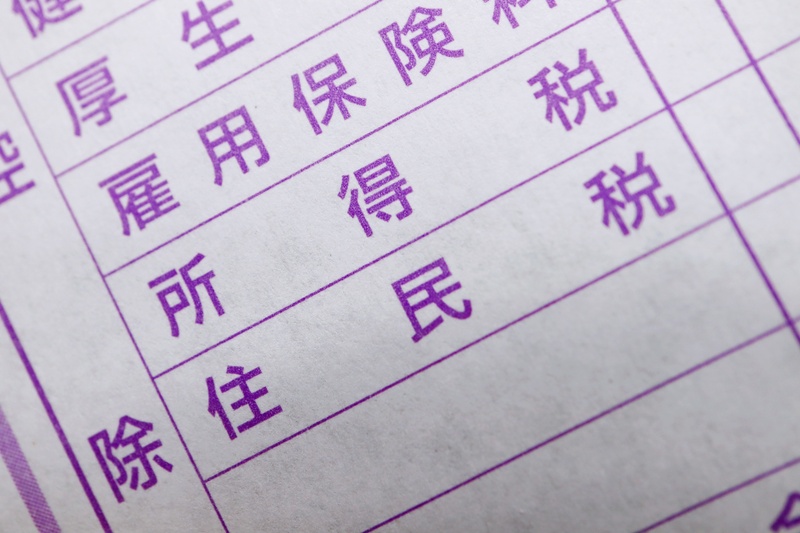

【画像出典元】「stock.adobe.com/Worawith」

目次

監修・ライター

税理士として「家族が亡くなった後の税金って相続税がかかるの?」というご相談をよく受けます。税金などの納付義務は、ご家族が亡くなった後も相続人に引き継がれます。しかし実は相続税以外にも所得税・住民税・固定資産税など、納付義務がある税金はたくさんあります。逆に亡くなった方の税金が戻ってくることもあります。今回は、相続税以外の意外な税金などをチェックしてみましょう。

家族が亡くなるとどんな税金がかかる?まずは納付義務をチェック

家族が亡くなると、相続税以外にどんな税金に注意しないといけないのかを見てみましょう。

①所得税:亡くなった年の1月1日から亡くなった日までの所得税の申告・納付が必要となる場合がある

②住民税:亡くなった方の前年分の住民税で納税を済ませていないものがある場合は、納付が必要

③固定資産税:亡くなった年の1月1日に所有していた不動産に係る固定資産税で、未納がある場合は納付が必要

④事業税(事業を行っており、一定以上の事業所得がある場合)

前年分の事業税と、亡くなった年の所得に対して課税される事業税を納付

上記の税金以外にも、故人が滞納していた税金などがある場合は、その税金の納付義務は相続人にマイナスの財産として引き継がれます。

所得税の申告が必要な場合とは

故人が毎年所得税の確定申告をしていた場合は、亡くなって4か月以内(一定の場合は例外あり)に、相続人が確定申告をする必要があります。このように、相続人が故人に代わって所得税を申告することを「準確定申告」といいます。(参考:国税庁HP)

所得税の準確定申告が必要な人は

① 個人事業主や年収2000万円を超える給与所得者で毎年確定申告していた人

② 年金又は給与以外に不動産収入や事業収入があり、毎年確定申告していた人

③ 給与収入のみで、最終の勤務先で年末調整を行わなかった人

④ 公的年金の支給が400万円を上回っていた人

⑤ 給与収入以外に副業収入が20万円を超えていた人

所得税の準確定申告にあたってのポイント

① 亡くなった年の1月1日から死亡日までの期間の収入を申告します

② 年金収入などは年金事務所にて年金の源泉徴収票を発行してもらい収入を確定させます

③ 基礎控除や青色申告特別控除は、その控除額を月割りせずにそのまま控除として適用できます

納めた所得税が戻ってくる手続き(還付申告)

故人が納めていた税金(源泉徴収など)が戻ってくることもあります。このことを「還付申告」といいます。所得税が戻ってくるケースを見てみましょう。

所得税が戻ってくるケース

① その年に高額の医療費がかかった場合

医療費控除が可能です。又は、その医療費を亡くなった方と生計を一にする方がまとめて還付申告をすると税金が戻ってくる場合があります。

② 年末調整を行わず、税金を納め過ぎている場合

給与から所得税が天引きされており、源泉徴収税額を納め過ぎている場合、税金が戻ってくる場合があります。

③ 不動産収入や事業収入があり、予定納税をしている場合

故人が前年の申告において一定額以上の所得税の納付があった場合、亡くなった年にその年分の所得税の一部を前払いする必要があります。これを「予定納税」といいます。この納税額を払い過ぎている場合、申告により戻ってくることがあります。

条件により、こんな控除も受けられます

① 亡くなった方の合計所得金額が死亡時点で48万円以下の場合は、その亡くなった年の分まで配偶者控除又は扶養控除を受けることが可能です

② 夫婦で夫を亡くした方は、一定の要件を満たせばその年から「寡婦控除」を受けることにより税金が抑制されることもあります(参考:国税庁HP)

所得税と住民税の仕組み

所得税と住民税は、1月1日から12月31日の所得に応じて納付する税金ですが

・所得税はその年の所得に課税される「現年課税」

・住民税は前年度の所得に対して翌年に課税される「翌年度課税」

という違いがあります。令和6年分を例に、所得税・住民税の仕組みを理解しておきましょう。

【会社員の場合】

・所得税:令和6年12月の年末調整で、令和6年分の所得税が確定し納税も完了

・住民税:令和6年分の住民税は、令和7年6月から令和8年5月の1年間に支給される給与から毎月差し引かれる形で納付(特別徴収)

【事業者の場合】

・所得税:令和6年分の所得を令和7年3月15日までに申告を行い、納付(口座振替を除く)も完了

・住民税:令和6年分を令和7年3月15日までに申告する。所得税の確定申告をしている場合は、所得税の確定申告書を提出すると住民税も同時に申告となるので個別に住民税の申告は不要。令和7年6月、8月、12月、令和8年1月の4回に分割して自分で納付する(普通徴収)

亡くなった方の住民税は0円ってほんと?

住民税について次のようなご相談を頂きました。見てみましょう。

相談内容

父が令和5年12月28日に他界しました。不動産事業をしていたため、住民税を毎年約120万円納めているようでした。相続があった場合は、相続人に父の住民税の納付義務があると聞いたので、納税通知を待っているのですが、令和6年8月になっても届きません。市町村役場に問い合わせたほうがよいのでしょうか。

税理士の回答

住民税は、課税基準日である1月1日に市町村に住所がある方に納税義務があります。従ってお父様は令和6年1月1日現在では他界されており、住所が存在しないため、令和5年分の住民税は課税されません。納付額は0円となります。

他にもある、家族の死亡時に支払義務のあるお金

ご家族が亡くなった時は、預貯金や不動産などの財産がどのくらいあるのかの把握も大切ですが、マイナスの財産もチェックしておきましょう。税金や未払金以外にも下記のようなお金がかかる可能性があります。

① 国民健康保険、後期高齢者医療保険、介護保険料

亡くなる前月分までを納付します。納め過ぎがある場合は戻ってきます。

② 借入金の返済

住宅ローンの返済、アパート経営などされていて借入金残高がある場合。

ただし、住宅ローンで団体信用保険に加入している場合は、保険で借入残高を一括返済するため支払い義務がありません。

③ クレジットカード決済の引落し

④ マンションの管理費・修繕積立金などの支払い

⑤ 病院代

⑥ 電気料金、水道料金

まとめ

今回は身近な家族が亡くなった場合の相続税以外の税金について触れました。ご家族が亡くなると、悲しみに暮れる間もなく様々な届出の提出や手続き、納付が必要となります。普段からご両親や配偶者がどんな事業をしているのか、どんな不動産を保有し、どんな支払いがあるのかなどのコミュニケーションを取っていれば、もしもの時に少しでも安心に繋がるでしょう。