2000兆円市場に個人投資家も参入、未公開資産(PA)の魅力とリスク

【画像出典元】「stock.adobe.com/Наталья Косаревич」

目次

監修・ライター

かつては機関投資家や富裕層のみがアクセスできた未公開資産(プライベートアセット)市場が、今、日本の個人投資家にも門戸を開きつつあります。世界で約2000兆円規模にまで成長したこの市場は、ポートフォリオの分散先として注目を集めています。

未公開資産「プライベートアセット」とは何か?市場規模2000兆円の新たな投資先

投資では、上場株や債券など換金性の高い資産を「伝統資産」や「パブリックアセット」と呼びます。これに対し、証券取引所を介さずに限定的な市場で取引される資産は「未公開資産」や「プライベートアセット」とされ、独自の特性を持っています。

未公開資産の主な種類には、非上場企業の株式である「プライベートエクイティ(PE)」、ファンドが企業に直接融資する「プライベートクレジット」、非上場の「不動産」投資、そして道路や発電所などの「インフラ」投資があります。BlackRockによれば、この市場は現在13兆ドル(約2000兆円)規模であり、2030年までに20兆ドル以上へと成長すると予測されています。

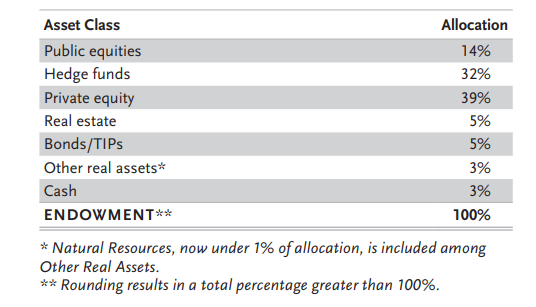

ハーバード大学は未公開資産に積極的に投資

ハーバード大学は、米国屈指の名門校であり、教育や研究で世界的な影響力を持つ存在です。同大学が保有するハーバード大学基金は、寄付金などを元に運用され、教育・研究の継続と発展を支える重要な資金源です。数百億ドル規模を誇るこの基金の運用戦略は、資産クラスを分散し、安定した長期リターンを目指すことにあります。中でも、ヘッジファンドや未公開株、不動産などの未公開資産や代替資産(オルタナティブ)への投資を重視しているのが大きな特徴です。

ハーバード大学基金では、2024年時点で上場株式や債券などの伝統的資産は全体の19%にとどまります。残る81%は、ヘッジファンドやプライベートエクイティといった未公開資産や代替資産(オルタナティブ)に投資されています。このような構成は、リスク分散を強化するためです。2008年のリーマンショックのように、株と債券が同時に下落する局面でも安定収益を目指せるよう、異なる値動きを示す資産を組み込むことで、ポートフォリオ全体の安定性を高めているのです。

S&P500や日経平均株価などの株価指数との相関性の低さが魅力

未公開資産の最大の魅力は、高いリターンの可能性と伝統的資産との低い相関性です。S&P500のような上場株式指数と比較すると、以下のような違いがあります。

- 収益性と時間軸:未公開資産は潜在的に高いリターンが期待できますが、投資回収までに長期を要します。一方、S&P500は比較的安定した成長を提供します。

- 流動性:未公開資産は流動性が低く、資金引き出しに制限があることが多いです。対照的に、S&P500関連商品は日々取引可能で流動性に優れています。

- 分散効果:未公開資産は従来の市場との相関が低く、ポートフォリオ分散に大きく貢献します。S&P500は市場全体と連動するため、分散効果は限定的です。

日本の個人投資家に広がる投資機会

2024年、日本でも未公開資産への投資機会が個人投資家に開かれ始めました。投資信託協会は流動性の低い海外資産に紐づいた公募投信の設定ルールを緩和。これを受け、野村アセットマネジメントとマッコーリーは海外の未公開資産を主に運用する日本籍公募投信を設定しました。

国内の非上場株の公募投信組み込みも容易になり、レオス・キャピタルワークスは非上場新興株を含む「ひふみクロスオーバーpro」をネット証券で最低100円から販売開始し、2025年4月1日時点の残高は250億円を超えています。

さらに、2025年2月には、マッコーリーと野村証券が共同で非上場インフラ商品を投入し、国内公募投信の資金流入ランキング4位、設定額850億円超の大型新規投信となりました。

投資における注意点:流動性リスクと情報の非対称性

ただし、未公開資産投資には特有のリスクが存在します。最大の懸念は流動性の低さです。通常の公募投信と異なり、未公開資産投信の解約は3カ月ごとに限定されることもあり、換金から受取までに1カ月以上かかることも珍しくありません。さらに、解約集中時には換金制限が適用される可能性もあります。

情報の非対称性も重要な課題です。上場株に比べ入手できる情報が少なく、非上場企業は情報開示が限られており、事業規模も小さいため倒産リスクが高いケースもあります。

これらのリスクを考慮し、大手証券会社では顧客が十分な換金性資産を保有しているか確認し、長期運用を前提とできる投資家向けに販売する方針を取っています。

未公開資産投資の今後と日本の課題

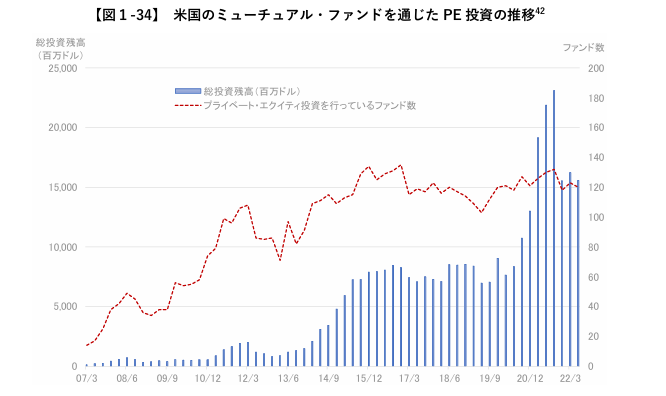

米国では、ミューチュアル・ファンドが非上場企業、特にスタートアップの成長フェーズの中で後半にあたる段階「レイターステージ」企業への投資を積極的に行っています。2022年6月時点で27の運用会社による113のファンドが少なくとも1社のPEを保有し、約150億ドルを供給しています。

しかし、日本の資産運用業界には課題もあります。海外企業の未公開資産運用商品が日本で普及すると、国内アクティブ型投信の競争環境はさらに厳しくなる可能性がありえるからです。現状、日本の投信大手は外国株式アクティブファンドで多額の外部委託費用を支払っており、未公開資産投信も外部委託で運用すれば、国内運用会社の収益は限られます。

未公開資産との向き合い方は、日本の資産運用立国推進において重要な課題です。個人投資家は自身の投資余力とリスク許容度を考慮しながら、この新たな投資機会の活用法を見極めていく必要があるでしょう。

※資産運用や投資に関する見解は、執筆者の個人的見解です。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。