ボーナスも源泉徴収の対象!徴収額と年末調整による還付額の計算方法

【画像出典元】「Prostock-studio/Shutterstock.com」

会社員の人にとってボーナスは楽しみの1つですが、賞与も源泉徴収されており、年末調整の対象となります。年末調整時にどのような影響があるのか?シミュレーションを紹介しながら確認します。

賞与の源泉徴収方法と徴収額の計算方法

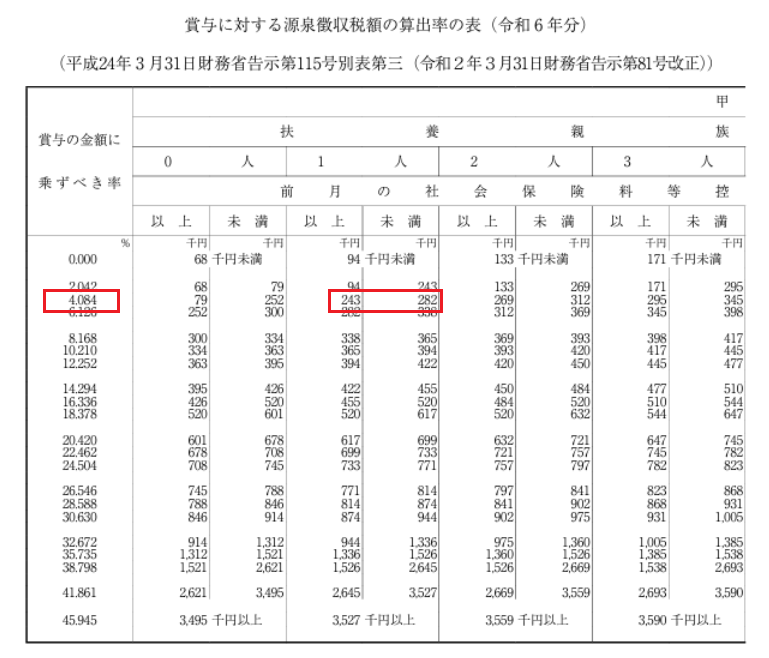

賞与で差し引かれる源泉徴収税額は国税庁のホームページに記載されている「賞与に対する源泉徴収税額の算出率の表(令和6年分)」の表を用いて計算します。

参照:国税庁HP「賞与に対する源泉徴収税額の算出率の表(令和6年分)」

計算のベースになるのが「前月の給与」「社会保険料」「扶養人数」です。

今回は、30代男性の平均的な給与で考えてみましょう。

給与額面:300,000円

社会保険料:45,000円

※社会保険料は概算です。加入する健康保険組合や都道府県等によって異なります。

扶養人数1人(配偶者)と想定

額面から社会保険料を差し引いた(30万円-4万5000円=)25万5000円と、扶養人数1人の欄を上記の源泉徴収税額の表に照らし合わせると、「賞与の金額に乗ずべき率」が4.084%であることが分かります。

では賞与月に70万円の賞与が支給されたとします。賞与からも健康保険料や厚生年金保険料、雇用保険料といった社会保険料が差し引かれますので、賞与の源泉徴収税額も、これら社会保険料を差し引いた額が計算のベースとなります。

賞与額面:700,000円

社会保険料:110,000円

※社会保険料は概算です。加入する健康保険組合や都道府県等によって異なります。

70万円-11万円=59万円

よって、この59万円に4.084%を乗じます。

59万円×4.084%=約2万4096円

この金額が賞与からの源泉徴収税額となります。

年間の源泉徴収税額は

毎月の給与からも源泉徴収されるため、毎月の源泉徴収税額と賞与(年2回とします)での源泉徴収税額の合計が、1年間で前もって差し引かれている所得税の税額ということになります。尚、毎月の給与からの源泉徴収税額も、賞与同様に国税庁のホームページより確認することができます。

参照:国税庁HP「給与所得の源泉徴収税額表(令和 6 年分)」

先の30代男性の事例で計算しますと、毎月の給与から源泉徴収されている額は、表の(30万円-4万5000円=)25万5000円と扶養人数1人の欄から、月5140円と分かります。

よって、毎月の給与が変わらず、年2回の賞与額も全く同じであれば、年間の源泉徴収税額は以下の通りです。

(5140円×12)+(2万4096円×2)=10万9872円

年末調整でいくら戻る?年収500万(賞与140万)でシミュレーション

ここまで見てきましたように、毎月の給与そして賞与で年間10万9872円の所得税が天引きされていることになります。ただし、この金額はあくまで一定のルールに従い徴収した額で、この金額が必ずしも正しい所得税額とは限りません。よって、年末調整で正しい税額と源泉徴収税額を調整しなければなりません。

ここまでの状況を年単位で以下整理しました。

年間給与:360万円

年間賞与:140万円

年収:500万円

社会保険料:76万円

給与収入500万円の場合、所得税計算上は一定の「給与所得控除額」を差し引くため、給与所得は356万円になります。この356万円から所得控除を差し引いた額が課税所得となります。

家族の状況、生命保険の加入状況等によってはさらに控除を受けることができますが、仮に扶養家族の1人が配偶者で配偶者控除の対象であったとします。それ以外は基礎控除と社会保険料控除のみであった場合、所得控除の合計額は162万円となります。

課税所得は356万円―162万円=194万円となります。

この194万円に所得税率を乗じます。

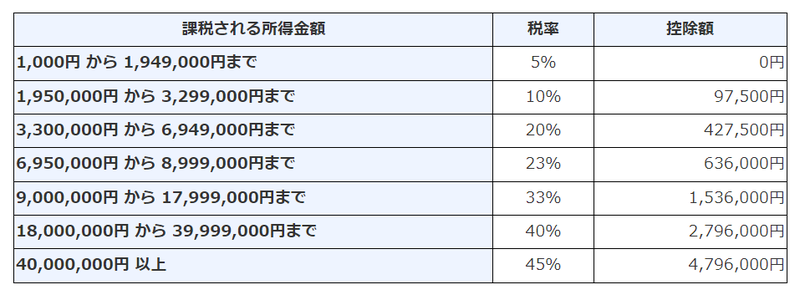

税率は以下国税庁ホームページ上に表があり、それに従って計算します。

課税所得194万円の場合、税率は5%となります。

よって、所得税は194万円×5%=9万7000円となります。この場合、源泉徴収税額として納めている額が10万9872円、実際の所得税額が9万7000円であるため、その差額である1万2872円が還付されることになります。

また、生命保険料控除やiDeCoに加入している人の小規模企業共済等控除など他の所得控除が仮に10万円あった場合、実際の所得税額が9万2000円に減額されるため、差額である1万7872円が還付されます。所得控除が増えたことで先の例より還付額が増えることになります。

年末調整、漏れがないように

簡単なシミュレーションを例に紹介しましたが、給与や賞与から源泉徴収される税額、特に賞与は1回の徴収額が大きくなる傾向にありますので、実際負担すべき所得税額と差異が生じる可能性があります。

今回のケースのように多くの方が還付となります。また、生命保険料控除等で所得控除額が増えると、還付額が大きくなります。逆に、源泉徴収税額の方が実際の所得税額よりも低くなれば追徴というケースも考えられます。ただ、もったいないのは控除できるのに手続きを忘れるといったケースです。ぜひ会社の担当部署などに確認しながら年末調整を行ってください。