2021年の確定申告は会社員も要チェック!何が変わる?副業はいくらから申告?

【画像出典元】「stock.adobe.com/hikari_stock」

目次

会社員にはあまり馴染みのない確定申告ですが、近年では副業が解禁されている企業もあり、確定申告の対象者は増えてきました。また個人事業主にとっては毎年のこととはいえ、何かと手間暇がかかる頭の痛い仕事だと思います。

毎年のように細かい部分が変更されていますが、2021年もやはりいくつか変更されている点があります。副業を始めて、確定申告をする必要がある会社員の人も一緒に見ていきましょう。

確定申告は納めた税金の過不足を精算する手続き

日本の税制では収入から各種の控除を引いて計算された所得に対して所得税を納める必要があります。毎年1月1日から12月31日までの1年間に生じた全ての所得の金額とそれに対する所得税及び復興特別所得税の額を計算し、申告期限までに確定申告書を提出して、源泉徴収された税金や予定納税で納めた税金などとの過不足を精算する手続きを確定申告といいます。なお、所得税の確定申告を行う期間は毎年2月16日~3月15日です。

会社員で確定申告が必要な人とは

会社員は年末調整で税金の過不足が精算されるため、確定申告が不要な人が多いですが、会社員でも確定申告を行う必要がある人がいます。

1.給与所得者で確定申告を行う必要がある人

・給与の年間収入金額が2000万円を超えている

・給与を2か所以上から受けている

・給与を1か所から受けており、なおかつ副業で得た金額が20万円を超えている

2.公的年金以外に20万円以上の所得がある人

3.退職し、源泉徴収されていない退職金がある人

4.医療費控除や住宅ローン控除などを申請する人

詳しくは後述いたします。その他にも株式などの譲渡所得や山林所得などがある人が確定申告の対象となります。

2021年の確定申告はここが変わった

毎年のように制度が改訂されている確定申告ですが、2021年は以下の点が変わりました。

1.基礎控除10万円増額(対象者:会社員・個人事業主)

基礎控除額とは、これまで全ての人が一律で38万円の控除を受けられた所得税及び住民税の控除の一つです。この基礎控除額が今回の変更により10万円増額され、所得税の基礎控除額が48万円に引き上げられます。

2.青色申告特別控除が65万円・55万円・10万円の3種類へ(対象者:個人事業主)

従来の青色申告の65万円控除の控除額は55万円になり、10万円分が減額されました。ただし、従来の65万円控除の要件の他にe-Taxによる電子申告か電子帳簿保存のいずれかの条件を満たすことで引き続き65万円控除が適応されます。

3.給与所得控除10万円減額(対象者:会社員)

会社員など給与所得者は個人事業主とは違い、必要経費など収入からは控除できるものがありません。その代わりとして「給与所得控除」という必要経費的なものを給与収入から控除する仕組みがあります。この給与所得控除が10万円減額され、上限額も220万円から195万円へと引き下げられます。

所得税の計算では、給料収入から給与所得控除を差し引いた「給与所得」を基に所得税の金額を計算しますので、単純に給与所得控除が減額になると所得税が増税になります。2021年の変更で基礎控除が10万円引き上げられていますのでプラスマイナスゼロの人も多いのですが、給与収入が多い人にとっては増税になります。目安としては給与収入で850万円を超えている人は増税になると思ってください。

4.所得金額調整控除の新設(対象者:会社員)

上述のように、増税となる給与収入が850万円を超える会社員のうち、次の3要件のいずれかを満たす場合は新設された所得金額調整控除の適応対象になり、増税を避けることができます。

①本人が特別障害者の場合

②23歳未満の扶養親族がいる場合

③特別障害者である同一生計配偶者または扶養親族がいる場合

年収850万円を超える人のうち、子育て世帯や特別障害者を有する家庭などの税負担が増えないことを目的としていることが特徴です。

5.ひとり親控除の新設(対象者:会社員・個人事業主)

以前より女性向けの「寡婦控除」という控除枠がありました。これは「夫と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得金額が500万円以下」、「夫と死別した後婚姻をしていない、または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下」という女性を対象にした控除でした。また「寡夫控除」という、妻と死別や離別した後、再婚しておらず、生計を一にする子供(総所得金額等38万円以下)がいて、合計所得金額500万円以下の男性が27万円の控除を受けられる制度がありました。この寡婦(寡夫)控除を整理し、ひとり親控除に統一されることになりました。

①その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

②生計を一にする子供がいること

③合計所得金額が500万円以下であること

この3つの要件を満たす人が対象で、35万円の控除を受けることができます。

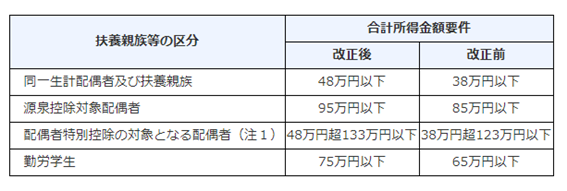

6.配偶者控除、扶養控除などの合計所得金額要件の見直し(対象者:会社員・個人事業主)

令和2年分以後の所得税について、同一生計配偶者、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者及び勤労学生(以下「扶養親族等」といいます)の合計所得金額要件が、次表のとおりそれぞれ10万円引き上げられました。「給与所得者の扶養控除等申告書」に記載する扶養親族等に該当するかどうかの判定を行う際はご注意ください。

国税庁:https://www.nta.go.jp/users/gensen/haigusya/henkou.htm

会社員(給与所得者)で確定申告が必要な人はこんな人

冒頭でも述べましたが、会社員・パート・アルバイトなどの給与所得者は、勤務先で年末調整を行いますので原則として確定申告の必要はありません。年末調整=源泉徴収されている所得税額の調整になります。

ただし、給与所得者であっても次のいずれかに当てはまる人は、原則として確定申告をしなければなりません。

1.給与の年間収入金額が2000万円を超える人

2.1カ所から給与の支払を受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

3.2カ所以上から給与の支払を受けている人のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額と給与所得及び退職所得以外の所得金額との合計額が20万円を超える人

4.同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

5.災害減免法により源泉徴収の猶予などを受けている人

6.源泉徴収義務のない者から給与等の支払を受けている人

7.退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

上記の1~7で注目されているのは、2の「1カ所から給与の支払を受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人」と3の「2カ所以上から給与の支払を受けている人のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額と給与所得及び退職所得以外の所得金額との合計額が20万円を超える人」です。

これは平たく言うと会社勤めをしながら副業をしたり、アルバイトをして2カ所以上から収入を得ている人が当てはまります。近年では企業の副業解禁の流れがあったり、新型コロナウィルス感染症の拡大による収入減少を補うためにアルバイトをしたりしている人も増えています。このような人は確定申告が必要になります。ポイントは20万円という数字です。アルバイトなど副業の合計所得が20万円を超えた=確定申告と思っていて良いでしょう。

またフリマアプリなどで家庭の不用品を売却して得た利益は対象外になりますが、利益目的のために仕入れた出品物で得た利益は対象になります。

なお、年の途中に退職して無職・無収入になった場合、元の会社では年末調整は行われないため、収入額によっては確定申告が必要になります。退職金を受け取った場合も注意が必要です。