貯金よりも運用すべき?資産運用する上で知っておきたい「72の法則」

【画像出典元】「stock.adobe.com/pressmaster」

目次

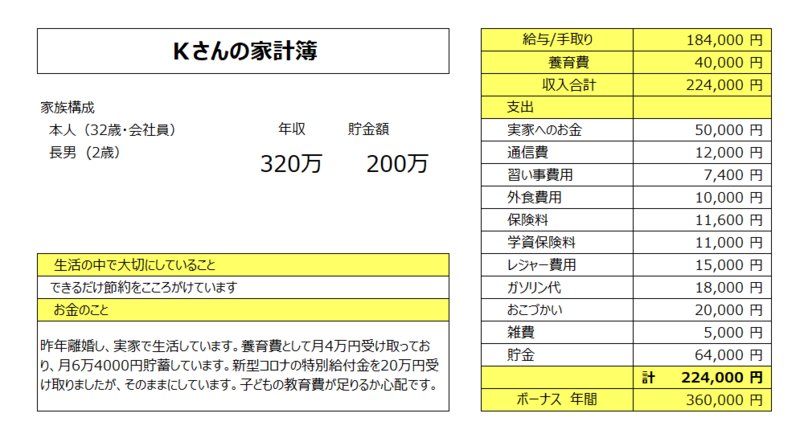

FPオフィス「フォルテシモ」へ依頼されたお客さまの家計簿を、mymoで診断する【うちの家計簿】。今回はシングルマザーで2歳の息子さんと実家で生活されている会社員32歳女性Kさんの家計簿です。子どもの将来を考え、養育費をどのように管理すべきか悩んでいらっしゃいます。

貯金するだけでは、現在の普通預金の金利だとお金はほとんど増えません。本記事では、安全にお金を増やす方法や「72の法則」を使ったシミュレーションを交え、養育費の運用や資産形成について詳しく解説します。

32歳シングルマザーKさんの相談

昨年離婚して現在は実家暮らしです。子どもが小さいうちは、できるだけ実家で暮らせればと考えています。実家には食費、光熱費等も含め5万円を入れています。

今は養育費含め月6万4000円を貯金していますが、教育費や今後のお金のことが不安です。

特別給付金が息子の分も含め20万円手元にあります。使わないつもりですがそのままにしていてもいいものか・・・と気になっています。

32歳Kさんの家計簿は・・・?

手取り18万4000円と養育費4万円の合計22万4000円が月々の収入合計です。収入の28.5%の6万4000円が貯蓄できています。現在の貯蓄額は200万円です。

養育費を貯金するだけはもったいない?

貯金するなら、「銀行の普通預金が安心」と思っていらっしゃる人も多いようです。確かに自宅においておくよりは盗難の恐れもありませんし、ATMやインターネットバンキングでいつでも必要な時に引き出すこともできて便利です。金利が高い時は預けることで利息を受け取ることができる優れた金融商品ですが、現在の普通預金金利の平均は0.001%です(2020年9月調べ)。

Kさんの現在の預貯金200万円をこのまま普通預金に預けておいて倍の400万円になるまでどのくらいかかるでしょうか。

なんと7万2000年!もかかります。つまり増やすことはできないということです。

「72の法則」でお金の増え方をシミュレーション

お金が2倍になる期間を計算する簡単な法則を「72の法則」といいます。

72÷金利=お金が2倍になるのに必要な期間(年)

今の普通預金の金利は、0.001%ですから

72÷0.001=7万2000年となります。

ちなみに平成2年の定期預金の金利は約6%でした。2%の金利に預けたとしたら

72÷2=12年で倍になりました。

当時、定期預金はお金を預ける場所としてはとても優れた金融商品でしたが、時代の変化で今はお金を増やすという目的には適していないことがわかります。

※72の法則(複利運用を前提としたもの)

節約し貯めたお金は寝かさず増やしましょう

今月貯めたお金を「とりあえず預金に入れておこう」と考える方は少なくないと思います。今回の新型コロナの特別給付金もKさんのように、「とりあえず預金に」預けている方もいらっしゃるのではないでしょうか。

確かに月々の生活費などは口座引き落としのためのお金として普通預金にお金を預けておくことが必要ですし、今回のコロナによる緊急事態など予想できない突発的なできごとへの備えとして半年分の生活費を預金においておくことは大切です。

Kさんの月の生活費は22万4000円から貯金6万4000円を除いた16万円です。

16万円×6カ月=96万円は預金においておき、それ以外の104万円と月々の貯めるお金6万4000円は増やすお金として預金以外の金融商品で資産運用することも検討してみましょう。

「お金」を使っても無くならない「資産」に変えよう

「お金」は使ったら、無くなってしまいます。当たり前のように聞こえるかもしれませんが

「お金」を、お金を生みだす「資産」に変えることで、継続的に資産を保つことができます。

預金の金利が高い時代であれば、とりあえず預金にお金を置くことも有効な手段でしたが、今は、財産をすべて預金に置いてもお金を増やすことができません。

株式や債券、投資信託等を上手に利用し、使っても無くならないような運用益を生む、資産形成を検討することは大切です。

毎月の貯金額6.4万円を仮に3%で10年運用できると元本768万円に運用収益126.3万円がプラスされ約894万円になります。教育資金にも十分な余裕がでてきますね。

投資初心者でもできる!自分に合った金融商品の選び方

現在の定期預金に「預けていても増えない」という特徴があるように、金融商品にはさまざまなリスクがあります。金融商品には利息のつき方ひとつをとっても「単利」と「複利」がありますが、日本とアメリカの金融の基礎知識調査によると、複利の問題は日本人の44%が正解し、アメリカ人は75%が正解しているとのデータがあります。

(出典)FINRA Investor Education FOUNDATION“Financial Capability in the United States2016”

商品選びも大切ですが、金融の基礎知識をつけることはさらに大切です。

金融庁のHPでは投資の基礎知識や資産運用シミュレーションも可能です。投資に関する専門用語も解説されています。ぜひご確認ください。

金融庁/投資の基礎知識より

金融商品の説明を聞く時は、メリットばかりに注目するのではなく、注意点やデメリットはないか、リスクの説明を十分聞いて、自分にあったものを選択するようにしましょう

アドバイスを受けたKさん談

NISAなどの金融商品も気にはなっていましたが、そのままにしていました。もう1年位前から始めたいな~と思っています。今回相談しなかったら、本当にずっと始められなかったと思います。まず、説明を聞くことから始めてみます。72の法則は初めて聞きました。倍になるに7万2000年かかると知ってビックリです。

家計簿診断を終えて

「72の法則」はご存じの方も多いと思います。これはお金を借りる時にも使えます。キャッシングやリボ払いは通常12%から18%が適用されることが多いですが、18%でお金を借りた場合、4年で借金が2倍になります。預けたお金が2倍になるのには7万2000年かかるのに、借りたお金は4年で倍になるということです。預ける時も借りる時も、慎重に商品を選びましょう。

シングルでの子育て、不安でいっぱいになることもあるかもしれませんが、実家で生活できる間は貯蓄がしやすい時期だといえます。Kさんが心がけていらっしゃるように今はできるだけ節約し、増やすお金に回すことをご検討ください。