【要確認!】確定申告、扶養控除の申告漏れしてない?

【画像出典元】「stock.adobe.com/sewcream」

3月は確定申告の時期。毎度頭を悩ます人も多いのでは?今回は確定申告の「扶養控除」についてしっかり学んでいきましょう。扶養家族がいる人では、うっかり申告漏れをして税金を払い過ぎているかもしれないので要チェックです。

扶養控除の要件をしっかり押さえよう

家族を扶養している場合に受けられる扶養控除。では、家族ならだれでも良いのでしょうか。生まれたばかりの子供は?二十歳を超えたら対象外?など、よくよく考えると疑問が沸いてくる人もいるでしょう。そこで最初に、扶養控除の4つの適用要件を確認していくことから始めることとします。

扶養控除の適用要件

➀16歳以上の配偶者以外の親族であること

②生計を一にしていること

➂年間の合計所得金額が48万円以下であること

④青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと、または、白色申告者の事業専従者でないこと

ひとつずつ解説していきます。

➀16歳以上の配偶者以外の親族であること

扶養にできる親族というと親や兄弟、祖父母くらいの範囲でとらえる人も少なくないと思います。実は、親族の範囲はとても広く、6親等内の血族および3親等内の姻族(いんぞく)が対象となります。

6親等内とは、曾祖父母、甥や姪のみならず、おじ、おば、甥や姪のひ孫、いとこの孫なども含まれます。また3親等内の姻族なら、配偶者の兄弟や曾祖父母、甥や姪も範囲ですので、盆や正月に集まるような親族は通常対象になると考えて良さそうです。

なお16歳未満も以前は扶養控除の対象でしたが、2011年に子ども手当(現児童手当)の財源確保を理由に廃止されることになりました。

②生計を一にしていること

同じ家計で生活を共にしていることをいいます。ただし、大学進学で親元を離れて生活したり、療養のために別居したりと、寝食を共にしていない場合も、生活費や学費、療養費の面倒を見ている場合は生計を一にしているとみなされます。お父さんが単身赴任で家族と離れて生活をしている場合も同様です。

➂被扶養者の年間の合計所得金額が48万円以下であること

合計所得金額とは何でしょうか。分かりやすくするため、詳細には触れず大まかに説明します。まず、所得はその発生理由ごとに10種類に区分されます。その10種類の所得すべてを合計したものが合計所得金額です。

具体的な10種類の所得とは、「給与所得」「事業所得」「不動産所得」「利子所得」「配当所得」「雑所得」「譲渡所得」「一時所得」「退職所得」「山林所得」をいいます。

人により異なりますが、会社員の給与所得、自営業の事業所得、年金受給者の雑所得のいずれかに該当する人が大半でしょう。アパート経営をしている人は不動産所得になります。

ちなみにそのひとつずつの所得は、収入から経費を差し引いて計算されます。事業所得なら、商品の仕入れや従業員への給与など経費が明らかですが、給与や年金の場合はそうはいきません。そのため、経費相当として給与所得控除や公的年金等控除というそれぞれの収入から差し引ける控除(経費相当額)が準備されています。

では次に、合計所得金額が48万円以下とは、いったい収入がいくらのことなのでしょうか。

たとえば、大学生の息子を持つお父さんがいるとします。息子はアルバイトをしており、バイト代として年間103万円の給与をうけとっています。その場合は、扶養控除が適用になるでしょうか。

この場合、給与所得控除として55万円差し引けるルールになっていますので、給与所得は48万円(給与103万円―給与所得控除55万円)となります。アルバイト以外に所得がなければ息子の合計所得金額は48万円となり、扶養控除の要件に収まります。つまり親は扶養控除を受けられるということです。

ちなみに、48万円以下とされる理由は、所得税の計算をするときに誰もが差し引ける基礎控除が48万円だからです。

今はコロナでアルバイトもままならない時ですが、わが家の大学生にも、収入は年間103万円を超えないようにと伝えています。また、アルバイト先の中には、シフトを多く入れている学生に対し、扶養控除は大丈夫かと声を掛けてくれるところもあるようです。

④青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと、または、白色申告者の事業専従者でないこと

自営業者に関係する内容のため耳慣れない人もいるでしょう。配偶者や15歳以上の親族に事業を手伝ってもらい報酬を支払っている場合には、その報酬を経費として計上できるため、その代わりに扶養控除の対象にできなくなっています。

扶養控除金額は年齢別で異なる

扶養控除といってもその金額は年齢によって異なります。前述の要件にあったように、16歳以上が対象です。イメージしやすく学年で説明すると高校1年生になる年から38万円受けられるようになります。その後、学費がかかる大学生になると63万円に増額され、大学卒業後70歳まではまた38万円となります。さらに、70歳以上の親を扶養する場合は同居しているかどうかで控除額に違いがあります。70歳以上の老人扶養控除の詳細は後述します。

なお、学年で説明しましたが、実際は学校に通っているか否かは関係なく、控除を受ける年の12月31日現在の年齢で判断します。

扶養控除

共働きの場合はどちらで扶養控除するといい?

子供が高校生になり扶養控除を受けられるようになったとき、共働き夫婦の場合は、どちらの扶養とするのが有利でしょうか。この場合、一般に所得が多い方の扶養にするのが有利だと考えると良いでしょう。

所得税の税率は、累進課税制度といって所得が多くなるにしたがって税率が高くなります。ですので、所得が多い=税率が高い方の扶養とすることで、納める税金を抑えることができるというわけです。

それでは、夫婦がそれぞれ扶養控除を適用したケースで比較してみましょう。

Aさん夫婦(会社員)のケース

夫:年収600万円 (所得税率10%、住民税率10%)

妻:年収400万円 (所得税率5%、住民税率10%)

*所得税率は所得控除額によって異なる場合があります。

高校生(16歳以上19歳未満)の子供が1人いると38万円が扶養控除額となりますので、

それぞれが扶養した場合の節税の違いを単純に計算すると

夫⇒ 扶養控除38万円×所得税率10%=3万8000円

妻⇒ 扶養控除38万円×所得税率5%=1万9000円

となるため夫の扶養にいれた方が、1万9000円得ということになります。

まちがいやすい配偶者控除との違い

扶養控除と似ているものに「配偶者控除」があります。

配偶者を扶養している場合も扶養控除が受けられる気がしますが、この場合、配偶者控除が対象となり扶養控除は受けられません。では、配偶者控除と扶養控除の違いは何でしょうか。

それは、所得要件です。もし配偶者控除が受けられない場合でも配偶者特別控除が利用できるようになっています。

以下で配偶者控除の要件を確認していくことにしましょう。

配偶者控除の要件

(配偶者側)

①民法の規定による配偶者であること(内縁関係の人は該当しません)

②納税者と生計を一にしていること

➂年間の合計所得金額が48万円以下であること

④青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

なお、配偶者控除を受ける側、つまり納税者本人の合計所得金額が1000万円を超える場合は、そもそも配偶者控除は受けられないので注意しましょう。なお、扶養控除の場合は、納税者本人の所得要件はありません。

これらの要件を満たしたときに受けられる配偶者控除の金額は次表です。納税者本人の所得によって最高38万円から減額されます。また、配偶者が70歳以上の場合は老人控除対象配偶者として上乗せされており最高48万円が控除できるようになっています。

配偶者控除

(注) 老人控除対象配偶者とは、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の人をいいます。

なお、配偶者が障害者の場合には、配偶者控除の他に障害者控除27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)が控除できます。

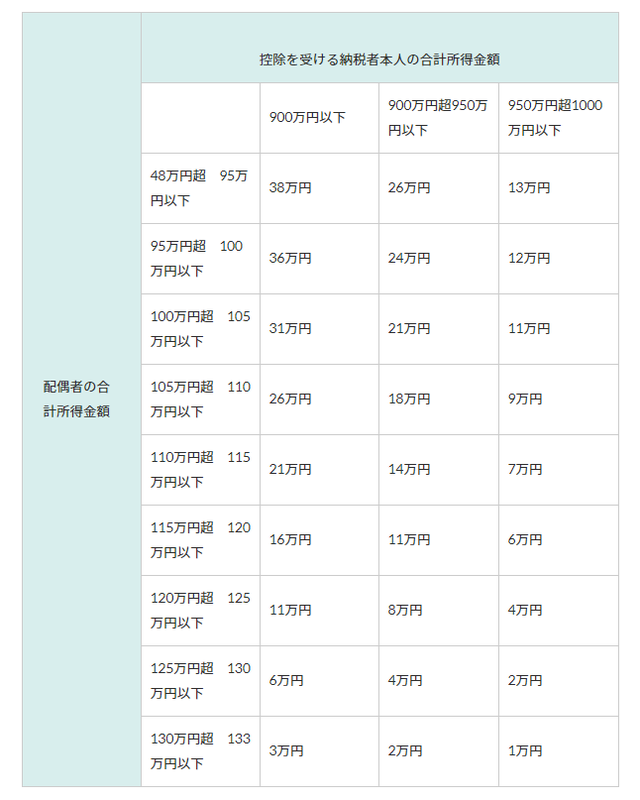

では、要件➂にある配偶者の合計所得金額が48万円を超えてしまった場合はどうなるのでしょうか。その場合は、配偶者の所得額により徐々に控除額が逓減(ていげん)する配偶者特別控除が適用になるかもしれません。配偶者の合計所得金額が133万円(給与収入の目安年201万円)までが対象です。

配偶者特別控除