年収500万独身、既婚者より税金〇万円も多い⁉手取りを増やせる節税法

【画像出典元】「NicoElNino/Shutterstock.com」

目次

今回の「FPに聞きたいお金のこと」は、節税をして手取りを増やす方法がないかという30代独身の男性からのご相談です。既婚者であれば扶養控除等が使えますが、独身の方でも使える所得税の控除はあります。納税額を減らす仕組み、税金の控除制度について整理してみましょう。

手取りを増やしたい30代後半独身男性の相談内容

30代後半、会社員・独身です。年齢と共に給料も上がってきましたが、独身のため同年代の既婚者と比べると引かれる税金が多くなります。節税のための対策や、少しでも手取りを増やす方法はありますか?生命保険加入、ふるさと納税は始めてみました。

年収500万円の所得税を独身・既婚で試算

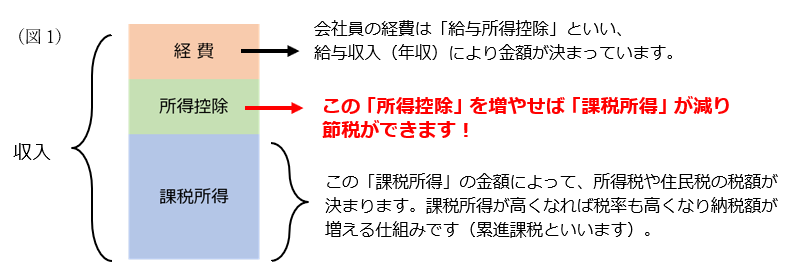

給与明細に記載されている税金の仕組み、ご存じですか?所得税・住民税の2つの税金が給与から天引きされています。その税額が決まる仕組みは下図の通りです。

例えば、年収500万円の会社員の所得税は以下のように計算されます。

【収入】

総支給額:500万円

【経費】

給与所得控除:144万円(年収500万円の場合)

【所得控除】(所得税の計算)

基礎控除:48万円

社会保険料控除:約75万円(支払った保険料の金額)

※配偶者控除:38万円

※扶養控除:38万円(16歳以上19歳未満の子ども1人あたり)

独身の場合、既婚者で妻子を扶養している人と違って、※の「配偶者控除」と「扶養控除」の所得控除がありません。そのため、一般的に課税所得は既婚者より多くなり、支払う税金も高くなります。

具体的な所得税・住民税の計算は以下の通りとなります。

〇独身の場合

500万円-144万円-48万円(※)-75万円=233万円(課税所得)

課税所得が233万円の場合、所得税額は【13.55万円】となります。

住民税は課税所得に一律10%となるので【23.8万円】となります。

(※)住民税の基礎控除は43万円です。

〇既婚者(妻と高校生の子を扶養)の場合

500万円-144万円-48万円-75万円-38万円(※)-38万円(※)=157万円(課税所得)

課税所得が157万円の場合、所得税額は【7.85万円】、住民税額は【17.2万円】となります。

(※)住民税の配偶者控除、扶養控除はそれぞれ33万円です。

上記例の場合、独身と既婚者では年間で12.3万円も納税額が違います。

会社員ができる節税対策とは

ではどうすれば独身の方が納税額を減らすことができるのでしょうか。図解の通り、所得控除を増やすことで節税することができます。具体的に会社員や公務員の方が利用できる節税対策は以下の通りです。

〇生命保険料控除

〇医療費控除

〇セルフメディケーション税制

〇住宅ローン控除

〇小規模企業共済等掛金控除(iDeCoの掛金控除)

相談者の場合、生命保険への加入、ふるさと納税はすでに始めているということなので解説は割愛します。ちなみに、ふるさと納税は正確には節税ではありません。「寄附した額=住民税の前払い」で、翌年の6月からの住民税が軽減されます。

医療費控除とは

医療費控除とは、1/1~12/31までの1年間で10万円以上の医療費(自己負担)を支払った場合、所得税や住民税が軽減される制度です。(上限額200万円)

【医療費控除の額】

1年間の医療費の合計額-保険金などで補てんされる金額-10万円

医療費の合計額には以下のようなものも含まれます。

・病院での診療費(治療費、入院費)自己負担分

・医師の処方箋をもとに購入した医薬品の費用

・治療に必要な松葉づえなど、医療器具の購入費用

・通院に必要な交通費

・歯の治療費(保険適用外の費用を含む)

・子どもの歯列矯正費用など

また、保険金などで補てんされる金額とは以下のようなものをいいます。

・医療保険の入院給付金、手術給付金、通院給付金

・介護保険の介護保険金

・生命保険の高度障害保険金など

ご参考までに、風邪をひいてドラッグストアや薬局などで購入した風邪薬の購入代金は医療費となりますが、ビタミン剤など病気の予防や健康増進のために用いられる医薬品の購入代金は医療費には含まれません。

セルフメディケーション税制とは

セルフメディケーション税制とは、健康診断などを受けている人が、対象の市販薬(OTC医薬品)を年間1万2000円以上購入した際に所得控除を受けられる医療費控除の特例制度です。症状の軽い病気であれば、病院などの医療機関を受診するのではなく市販薬を活用して健康管理を行うことで、国が負担している医療費を削減しようという意図があります。(上限額8万8000円)

【セルフメディケーション税制の所得控除額】

本人または家族が購入したOTC医薬品(※)の額- 1万2000円

(※)OTC医薬品とは、医療用医薬品と同じ成分を含んだ市販薬のことで、「要指導医薬品」と、副作用の程度によって第1類~第3類に分けられる「一般用医薬品」の4種類があります。

なお、セルフメディケーション税制が使える医薬品には、このマークが付いています。

医療費控除とセルフメディケーション税制は、どちらかを選んで控除を受けることができます。両方を適用することはできません。

マイホームを購入するなら「住宅ローン控除」

住宅ローンを利用してマイホームを購入した場合、年末の住宅ローン残高0.7%が所得税や住民税から控除される制度です。※所得控除ではなく、税控除です。

住宅ローン控除には限度額があります。長期優良住宅や低炭素住宅の場合は年間31.5万円、ZEH水準省エネ住宅の場合は年間24.5万円、省エネ基準適合住宅の場合は年間21万円です。なお省エネ基準に該当しない一般住宅は対象外となっています。

また消費税がかからない個人間売買では、省エネ基準等に該当する住宅は年間21万円、その他一般住宅は年間14万円となりますので、中古物件を検討されている方はご注意ください。

前述したように、住宅ローン控除は所得控除ではなく税控除ですので、納めた税金以上には還付されません。たまに限度額が毎年還付金として戻ってくるキャッシュバック制度と勘違いしている人もいますが、そうではありませんので、お間違えのないように。

確定拠出年金(iDeCoなど)、小規模企業共済等掛金控除

確定拠出年金(iDeCo)とは、毎月掛金を拠出し、運用先(投資信託など)を自分で決めて将来の年金を準備する「私的年金」のことです。掛金全額が所得控除の対象となるので、その節税効果は絶大です。

ちなみに年収500万円の独身の方が、月々1万円の掛金のiDeCoに加入すると年間12万円の所得控除となり、その節税額は所得税・住民税を合わせて年間2万4000円となります。

まとめ

今回は、節税をして手取り額を増やしたいというご相談でしたので、会社員や公務員の方ができる節税対策を中心に解説しました。

正しく税金の計算方法を理解し、以下の制度を利用することで給与所得者も節税することは可能です。

〇生命保険料控除

〇医療費控除

〇セルフメディケーション税制

〇住宅ローン控除

〇小規模企業共済等掛金控除(iDeCoの掛金控除)

その他にも手取り額を増やす方法としては、残業代を増やしたり、昇給して基本給を増やしたりすることも考えてもよいでしょう。また、職場の就業規則で認められていれば、最近流行りの副業をすることも選択肢として考えてみてはいかがでしょうか。