「え、副業なのに給与所得?」スキマバイト契約形態の不思議

【画像出典元】「Cagkan Sayin/Shutterstock.com」

監修・ライター

タイミー社などの「スキマバイト」が社会インフラとして定着してきました。スキマバイトは本業の他に副業を斡旋するものであり、本来の税金面は「確定申告にて雑所得の申告」という印象が強いと思います。ところが、スキマバイト運営各社は副業先の申告も給与所得と説明しています。副業なのに給与所得とは違和感がありますが、なぜこのような対応となっているのでしょうか。

直接雇用と業務委託

所得税の観点からみると、直接雇用は給与所得、業務委託なら雑所得となります。10年ほど前からインターネットで仕事を紹介するクラウドソーシングや仕事のマッチングサイトが増えていますが、これらは基本的に後者の業務委託契約です。そのため、スキマバイトに関しても雑所得ではないのかという疑問の声があります。

代表格であるタイミー社の説明によれば、同社をはじめとしたスキマバイトの紹介は業務委託ではなく、あくまで直接雇用です。給与所得と雑所得は、仕事を遂行するにあたって必要となった必要経費を計上できるか否かで大きな違いがあります。

なぜ、タイミー社をはじめとしたスキマバイトの運営各社が給与所得を選択したのかは明らかではありません。雑所得だと年間20万円まで非課税となるメリットがありますが、給与所得の仕事には適用できません。関連法への対処など、何か理由があって給与所得を適用したと考えられます。

とはいえ、スキマバイトの利用者側から希望を述べても仕方が無いため、給与所得と雑所得のそれぞれの計算方法を見てみましょう。

(雑所得)必要経費と計算方法

必要経費は収入を得るために投下した売上原価や販売費、管理費などを指します。一般的なアルバイトでいうところの必要経費は以下のものです。

旅費交通費

アルバイトで応募した職場と自宅を往復する電車代やタクシー代です。宿泊を必要とする場合は、ホテルや旅館代も対象となります。

通信費

仕事で使用したパソコンやインターネット、スマートフォン代は経費になります。ただ私用(プライベート)と併用している場合は、全体の料金のうちどれくらいを仕事で使用したか、按分によって算出する必要があります。

<例>1カ月のスマートフォン利用料が8000円で、うち30%を仕事で使用した

8000円 ÷ 30/100 = 5600円

衣類など

アルバイトで使用した衣類なども経費の対象です。また派生して鞄や靴、散髪代なども、「仕事で使ったと客観的に認められる部分」については経費として申告することができます。確定申告に向けてレシートなどを残しておく他、上記のように按分の計算を出来るようにしておきましょう。確定申告に精通している税理士に相談するのもひとつの考え方です。

地代家賃

最近はリモートワークの推進により、業務委託の仕事を自宅で進める人も多くなっています。この仕事を居住用賃貸として借りている物件で対応する場合、仕事場所のスペースを計算して、相応分の地代家賃を経費で申告することができます。パソコンや仕事用のデスクや椅子、仕事に使う書籍を収納する本棚などが対象です。

<例>

1カ月の賃貸家賃 … 10万円

物件の専有面積 … 50㎡

仕事に使う面積 … 25㎡

この場合、毎月の家賃のうちの5万円を申告することができます。

つまり、雑所得にして必要経費を計上することで、所得税を節税することができます。

給与所得控除について

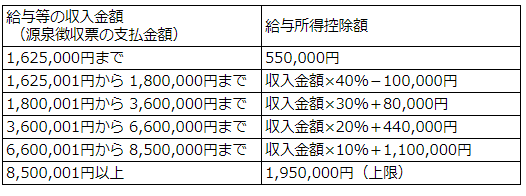

一方の給与所得の場合、必要経費を計上することはできません(例外的な控除制度については後述します)。給与収入からは収入額に応じて「給与所得控除」が引かれます。速算表は以下の通りです。

特定支出控除について

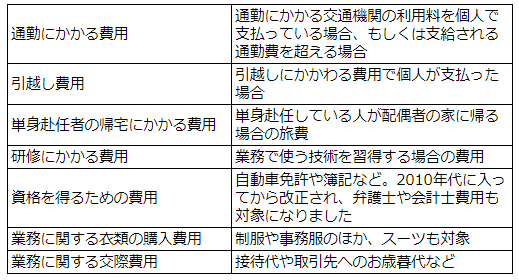

また給与所得者でも業務にかかる支払いが多い場合、雑所得と同様に支払い分を所得控除することができます。対象は以下の項目です。なお、以下の場合も個人による支払いのみが対象で、会社が費用を負担した際は特定支出控除の対象にはなりません。

なお、業務に関する衣服・交際費用はすべてを認めてしまうと際限が無くなるため、65万円までと定められています。また特定支出控除は「特定支出に関する明細書・給与などの支払者の証明書・領収書の添付」が必ず必要です。勤務先の担当部署に確認して貰わなければ活用できないため、ハードルが高いという側面もあります。

まとめ

スキマバイトは雑所得と誤解してしまいがちですが、タイミーに限らず「給与所得を適用すること」が説明されています。働き手にとっては給与所得が適用されることで、必要経費の点で(雑所得とは)大きな違いが生じるため、注意が必要です。状況に応じて、適切な対応ができるように、準備を進めていきましょう。