ふるさと納税しない方がいい人とは?デメリット7選

【画像出典元】「Kues/Shutterstock.com」

ふるさと納税は返礼品がもらえてお得と思われがちですが、仕組みを正しく理解しないと「損をする」こともあります。この記事では、ふるさと納税の7つのデメリットと、利用しないほうがいい人の条件をわかりやすく解説します。

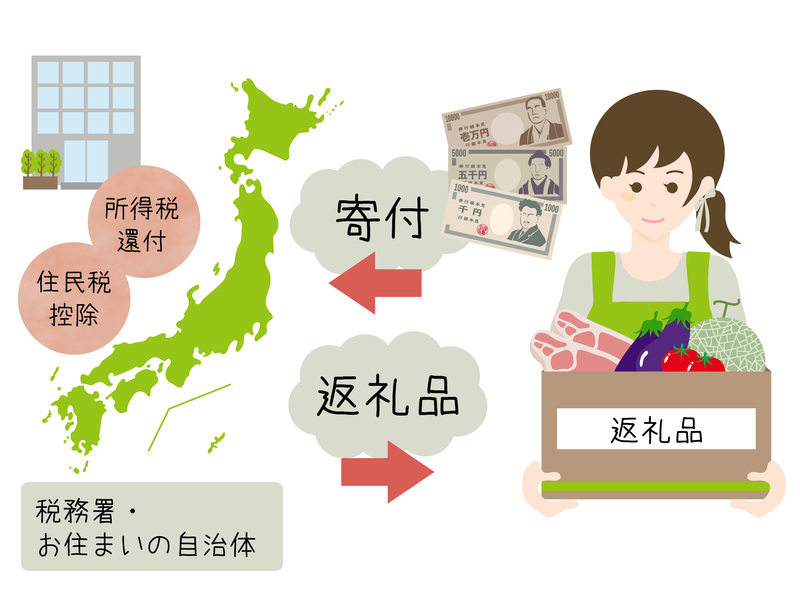

ふるさと納税の基本的な仕組みと利用の流れを簡単におさらい

ふるさと納税とは、自ら選んだ自治体に寄附(納税)を行う制度です。寄附金のうち、2000円を超える分については所得税・住民税を控除できます。今では各自治体の様々な返礼品を楽しむ人が増えていますが、もともとは自分の「ふるさと」など、思い入れのある自治体に税制を通じて貢献するという目的で導入されました。多くの場合、ふるさと納税ポータルサイトなどを使って、以下の流れで利用します。

・寄附したい自治体を選ぶ

・寄附を申し込む

・支払いを行う

・「寄附金受領証明書」、ふるさと納税ワンストップ特例制度の「寄付金控除に係わる申告特例申請書」が届く

・確定申告を行う

(「ふるさと納税ワンストップ特例制度」利用の場合は書類に必要事項を記入し自治体へ送付する)

・還付、控除が行われる

ふるさと納税4つのメリット

ふるさと納税には、主に次のようなメリットがあります。

①自分で寄附(納税)したい自治体を選べる

自分のふるさとのほか、被災地など応援したい自治体、好みの返礼品がある自治体など、好きな自治体に寄附することができます。

②返礼品がもらえる

「ふるさと納税」をすると、地域の特産品などの返礼品を受け取ることができます。

③税金が控除される

寄附額のうち2000円を越える部分について、所得税と住民税から原則として全額が控除され、実質2000円で返礼品を受け取れます。

④使い道を選べる

各自治体では、環境問題・子育て支援・動物愛護などの使い道を設定しており、利用者は使い道を選択し寄附することができます。

ふるさと納税7つのデメリット

メリットだけを見るとお得に見えるふるさと納税ですが、もちろんデメリットも存在します。

①節税や減税の効果はなく、2000円の自己負担金は必ず必要

ふるさと納税は、寄附した金額から2000円を超えた分が所得税や住民税から還付・控除されるだけで、節税・減税の効果はありません。また、寄附金のうち、控除されるのは2000円を超えた分なので、寄附金額に関わりなく一律2000円は必ず自己負担しなければなりません。多く寄附をすると自己負担率の割合は低くなり、少なければ負担率が高くなります。

②限度額を超えた分には控除が適用されない

所得税・住民税の還付・控除には収入などによって限度額が設定されおり、その額を超えた場合は、すべて自己負担となります。自分がいくらふるさと納税で寄附できるかは、シミュレーターなどを使って確認しましょう。

ふるさとチョイス「控除上限額シミュレーション」

③自分が住む自治体からは返礼品を受け取れない

自分が住む自治体へふるさと納税は可能です。しかし、自分の自治体へ寄附するのは、通常の納税と同じ扱いのため、原則返礼品を受け取ることはできません。

④名義が異なると税制上の控除がなくなる

ふるさと納税の寄附をする人と所得税・住民税を納税する人が同じでなければ、所得税・住民税の還付・控除を受けることはできません。例えば、ふるさと納税のポータルサイト利用の際、申し込みの名義とクレジットカード決済を行なった名義が異なる場合など、控除の対象から外れてしまいます。

⑤確定申告などの手間がかかる

所得税や住民税の還付・控除を受けるには、原則確定申告をする必要があります。確定申告をしなくてもよい「ワンストップ特例制度」もありますが、こちらも書類を提出する手間がかかります。

⑥住宅ローンなど他の控除を使っていると限度額が下がる

住宅ローンやiDeCoなど他の控除を利用している場合、控除上限額が下がってしまいます。そのため、ふるさと納税で寄附できる金額が少なくなる場合があります。

⑦還付・控除を受ける前に先に支払いする必要がある

ふるさと納税は1~12月までの間に寄附を行い、翌年所得税や住民税の控除・還付が行われるというものです。先に寄附金を支払うため、所得税の控除や住民税の還付までタイムラグが発生します。

ふるさと納税をしないほうがいいのはこんな人

ここまで見てきた、ふるさと納税のメリット・デメリットの両方を踏まえ、ふるさと納税をすると損してしまう人、しないほうがいい人を紹介します。

所得税と住民税を納税していない人

所得税や住民税を納税していない人が、寄附をしても控除は受けられません。そのため扶養内で働いている人などは注意が必要です。

年収が低い人

独身、もしくは共働きで年収が150万円以下の人の場合、控除上限額が低く、寄附をしてもかえって損をする可能性が高くなります。

納税の年に退職した人、退職予定の人

寄附した年に退職した場合、収入が減り住民税や所得税は非課税となる可能性が高く、控除を受けられなくなる可能性があります。

手元にお金がない人

税金の還付・控除が行われるのは翌年です。そのため、寄附してしまうと、手元のお金が減ってしまうため注意が必要です。

手続きを面倒に感じる人

確定申告の手続きや「ワンストップ特例制度」の書類提出を面倒と感じる人は、税金の還付・控除が受けられず、ふるさと納税には向かない人です。

ご紹介したように、ふるさと納税は受けられる恩恵(メリット)は多いものの、誰もがお得な制度ではありません。デメリットもあり、しないほうがいい人もいます。ふるさと納税の利用は、こういったデメリットや制度を正しく理解してから行いましょう。