会社員の副業は「雑所得」、確定申告の年間20万円ラインを知ろう (2ページ目)

目次

【4】雑所得を得るときに忘れてはいけない申告や注意点

副業として雑所得を得る際の注意点はあるのでしょうか?

実はいくつか気を付けるポイントがあります。

経費は使えるが、なんでも使えるわけではない

会社員だとピンとこない経費の計上ですが、「1万円で仕入れたものを1万5000円で売る」ということであれば、仕入れ値1万円の他に、梱包に掛かった費用などを経費として計上できます。また動画サイトなどを活用するのであれば撮影用機材や素材、動画編集用PCやソフトなどの購入費も経費として計上できます。

ただし「〇〇のコスメを使ってみた」や「今人気の〇〇を買ってみた」などの動画は、その動画内で全てを消費しないことや、動画撮影後は私物として使うことが多いと思います。そうなると購入金額を経費として計上することは難しくなります。

このように経費の計上はできますが、全てを経費として所得を不当に下げるということはやめましょう。

住民税の申告に注意

副業として所得が20万円に満たない場合は確定申告をする必要はありませんが、住民税に関しては申告が必要になります。

例えば福岡市のホームページを見てみると「市民税・県民税の申告が必要な方」として次のような表記があります。

給与所得者で次に該当する方・・給与所得以外の所得(営業等、農業、不動産、配当、雑など)があった方 (https://www.city.fukuoka.lg.jp/zaisei/shisanzei/life/006.html)

住民税は、各市区町村が給与支払者から提出される「給与支払報告書」や納税者から提出された確定申告書などの課税資料を元に、納税者に通知・課税する仕組みを取っています。

会社員で勤め先だけの収入であれば問題はないのですが、副業から雑所得を得ていると、副業分の所得が上乗せされた住民税が会社に通知されてしまう恐れがあります。いわゆる会社バレというケースです。副業が認められている会社であれば問題はないのですが、副業禁止の企業の場合は罰則等も考えられますので注意が必要です。

副業の会社バレを避けるために考えられることは

1.メインの給与所得以外の雑所得が20万円を超えていれば必ず確定申告を行う

2.確定申告をする際に、確定申告書「第二表」の「給与所得以外の住民税の徴収方法の選択」のところで「自分で納付(普通徴収)」欄にチェックを入れましょう

3.確定申告をしない場合でも、市区町村へ住民税を申告する際に「普通徴収(個人での納付)」を選択する

1~3を行うことで税金関係からの会社バレを防ぐことができると思います。詳しくはお住まいの自治体や管轄の税務署へ確認してみてください。

【5】雑所得の税率はいくらか?

副業で得た雑所得の税率はいくらで、税金はどれぐらい納めなければいけないのでしょうか?

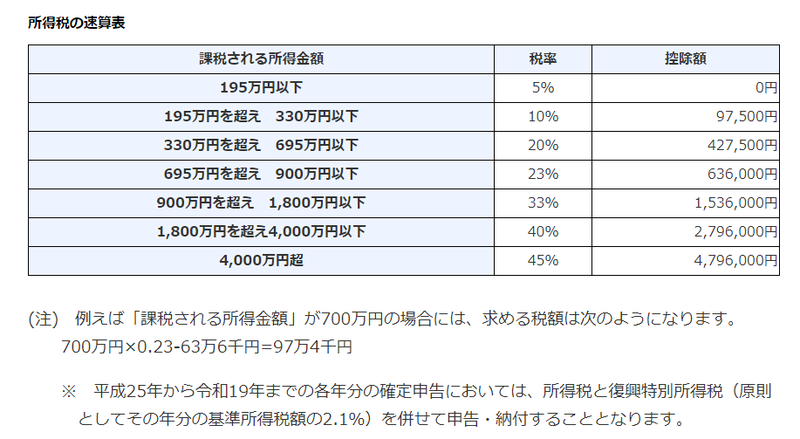

日本の所得税は超過累進課税制度という制度を取っています。簡単にいうと「たくさん稼いだ人はたくさん税金を納める」という仕組みです。つまり所得の金額が増えれば、それに応じて税額も増えるということを覚えていてください。

それでは雑所得の税率はいくらなのか?というと、雑所得だけに限定された税率はありません。会社員の方で給与所得以外の雑所得が20万円以上の所得があれば確定申告を行い、給与所得と合わせた上で納税する必要があります。

平成27年以降の所得税率は下記の通りです。

国税庁(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm)

【6】副収入のある会社員家族の収入から所得と税金をシミュレーション

これだけではわかりにくいので源泉徴収票と確定申告書を使ってさらに見ていきましょう。

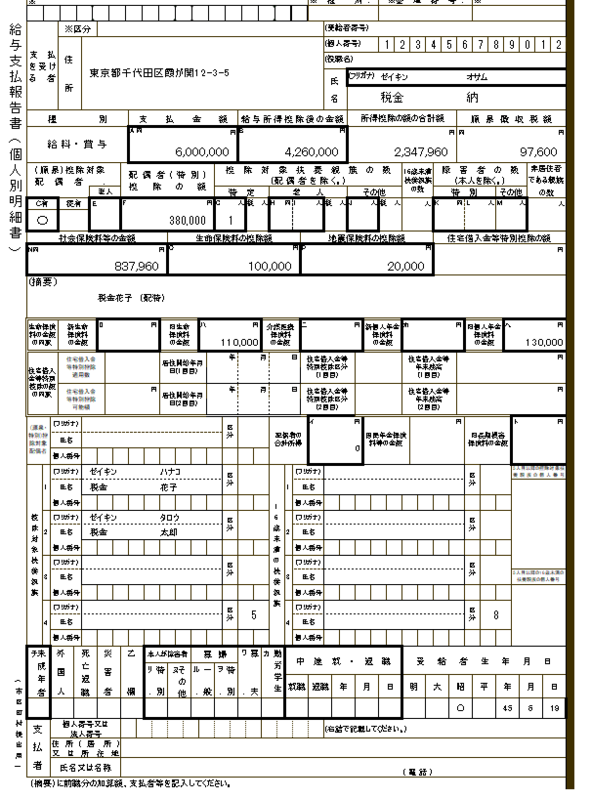

下記の源泉徴収票を例にしてみます。

氏名 税金 納(ゼイキン オサム)

税込みの額面収入600万です。専業主婦の妻と本人の父親を扶養しています。

勤務先で年末調整済みです。その際の源泉徴収額は9万7600円です。

なお副業で動画サイトから100万円の収入があり、経費を50万円使い、50万円の所得を得ています。

ここで見てみると所得税として9万7600円が給与から天引きされています。

それでは確定申告を行うとどうなるでしょうか?

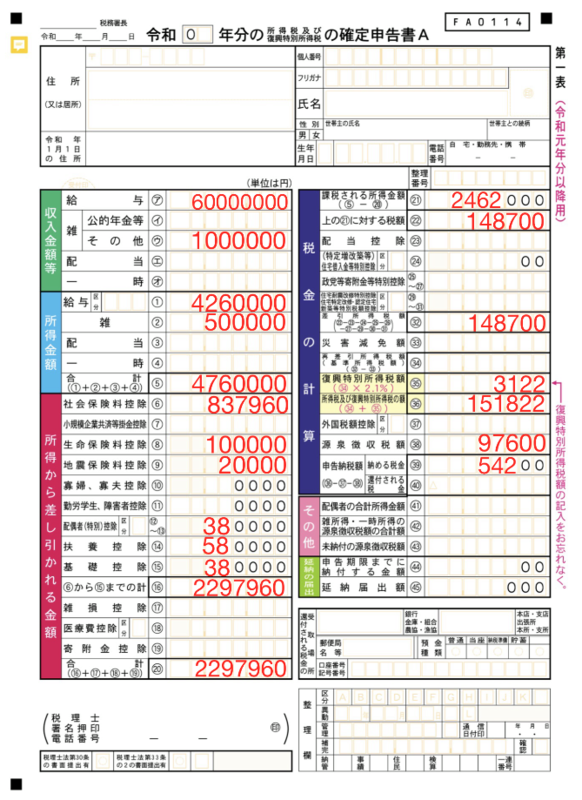

「動画サイトから100万円の収入があり、経費を50万円使いの50万円の所得を得ている」という副業での収入を、雑所得として申告していきます。

収入金額等の「㋒」の部分に動画での収入である100万円が入っています。続いて所得金額の「雑」という部分に経費を除いた50万円の所得金額が入っています。

控除金額は変わりませんが、申告前の課税所得金額が234万7960円であるのに対して申告後の課税所得金額は246万2000円になります。

このことにより所得税の金額は申告前9万7600円に対して15万1800円となるため、このケースであれば追加で5万4200円を納税する必要があります。

なお所得税の試算は国税庁の確定申告書等作成コーナーというサイトで、誰でもできますので活用してみてください。

(https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl)

どうでしょうか?

税金ってやっぱり難しいですね。

次は筆者(FP)が受けた具体的な相談事例を見ていきましょう。