大学生バイト、扶養控除は年収いくらまで?103万、130万の壁とは

【画像出典元】「stock.adobe.com/mapo」

目次

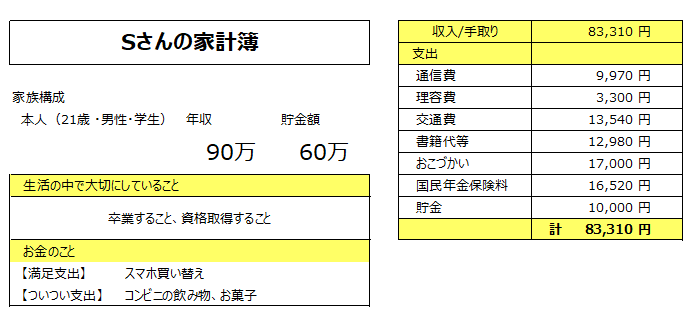

FPオフィス「フォルテシモ」へ依頼されたお客さまの家計簿をmymoで診断する【うちの家計簿】。今回は21歳の男子学生で、アルバイトをしているSさんの家計簿です。大学生の場合、親の扶養に入っている方も多いと思いますが、アルバイトで一定の年収を超えると扶養控除から外れます。今回は学生のアルバイトにおける税金や、扶養控除に関わる「103万円、130万円の壁」について解説します。

21歳男子学生アルバイト勤務Sさんの相談内容

学生で今年度卒業予定です。実家暮らしでアルバイトをしています。昨年までは年間100万円以内で働いていましたが、最近時給も上がり、さらに今までより多くシフトに入ってもらえないかとアルバイト先から相談されています。卒業見込みでもあり、もっと働くことはできますが、アルバイト代にかかる税金のことなどをよく分かっていません。どんなことに気をつけて収入金額を考えた方がいいのかアドバイスお願いします。

Sさんの家計簿は…?

手取り8万3310円。実家に住んでいます。アルバイト代から国民年金保険料1万6520円を支払い、手取りの約12%を貯金しています。昨年までの年収は90万円程度でしたが、今年は時給が上がったことに加えて、アルバイトの時間を増やしてほしいとアルバイト先から頼まれています。学生が働く際の年収について考えておくべきことを確認したいとのご相談です。

学生も知っておきたい「103万円の壁」「130万円の壁」

筆者のもとには、パートで働く主婦の方から、夫の扶養とパート収入の関係についての相談が多く寄せられます。年収を103万円以下に抑えた方がいいのか、130万円以下がいいのか、というような扶養控除における「年収の壁」という言葉をご存じの方も多いでしょう。扶養と税、社会保険料の負担の関係は、学生の場合にも当てはまります。配偶者と学生では控除の種類や仕組みが違いますので、確認しておきましょう。

学生の扶養控除、アルバイトの年収はいくらまで大丈夫?

所得税

勤務先から支払われる給料は、アルバイトでも給与所得となります。給与所得として受けられる控除は「基礎控除」の48万円と「給与所得控除」の55万円があります。これを合計すると

48万円+55万円=103万円

となります。つまり103万円以内の給料であれば課税所得が0円となります。月収だと8.5万円が目安となります。

働いて収入を得ている学生の場合は、上記の控除に加え「勤労学生控除」の27万円を受けることができます。「勤労学生控除」の対象となる人は、その年の12月31日時点で以下の3つの要件を満たす必要があります。

① 給与所得など働いて所得を得ている

② 合計所得金額が75万円以下、給与所得以外の所得が10万円以下であること

Sさんの場合だと、昨年の給与の収入金額が90万円。ここから「給与所得控除」55万円を引くと所得金額は35万円となり、②の要件を満たすことになります。

③ 高等学校・大学・高等専門学校などの学生・生徒であること

職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で履修中の場合等も対象となる場合があります。通っている学校が該当するか分からない場合は、学校の窓口で確認してみましょう。

Sさんは上記①②③の条件を満たすので、「基礎控除」48万円、「給与所得控除」55万円、「勤労学生控除」27万円、と3つの控除の合計130万円まで所得税はかかりません。

住民税

住民税には2種類あります。全員同じ税額の均等割と、所得に応じて税額が変わる所得割(税率10%)です。均等割については自治体により異なります。また住民税の「勤労学生控除」は26万円です。

住民税の所得割では「基礎控除」43万円、「給与所得控除」55万円、「勤労学生控除」26万円、計3つの控除の合計124万円までが非課税となります。

控除を受けるには

勤労学生控除を受けるには、年末調整や確定申告を行う必要があります。給与所得者の場合は、「扶養控除等(異動)申告書」に勤労学生控除に関する事項を記載して勤務先に提出します。 確定申告をする場合は、確定申告書に勤労学生控除に関する事項を記載し、学校が発行した証明書を添付して提出する必要があります。

またアルバイトを複数している場合などは、収入を合算して計算しなければなりません。控除を受ける手続きをしなかった場合、控除が受けられないだけでなく、納めるべき税金が発生した際に「未納」になってしまう可能性もあるので注意が必要です。

年金の納付が猶予される学生納付特例申請を使おう

国民年金は20歳から保険料の納付が義務付けられています。ただし、学生は「学生納付特例制度」を申請すれば、在学中の保険料の納付が猶予されます。

将来、老齢基礎年金を受け取るためには、原則として保険料の納付済み期間等が10年以上必要ですが、学生納付特例制度の承認を受けた期間は、納付していなくても、この「10年以上」という老齢基礎年金の受給資格期間に含まれます。

ただし、老齢基礎年金の受取額の計算対象となる期間には反映されません。40年間の保険料を納付し満額の老齢基礎年金を受け取るには、学校を卒業して10年以内に保険料を追納する必要があります。

20歳以上でSさんのようにアルバイトをして国民年金保険料を支払う余裕があれば、保険料の支払いを猶予せず納付する方がおトクだといえます。後で保険料を追納する場合、学生時の国民年金保険料よりも高くなることが予想されるためです。

保険料を支払うお金があれば、高くなって支払うよりも今支払っておくことが老後の年金の準備としては得策といえます。

「学生納付特例制度」を受ける条件は?

学生納付特例制度を受けるためには、前年の所得が「128万円+扶養親族等の数×38万円+社会保険料控除等」以下であることが必要です。

扶養親族や社会保険料控除などがない場合は、128万円以下なら学生納付特例制度の対象となりますが、128万円を超えた場合は、国民年金保険料の納付が必要となります。

ちなみに2023年の国民年金保険料は月1万6520円です。年間19万8240円の納付が必要になることも知っておきましょう。

親の扶養から外れたら、親の税負担が増える

Sさんのように、親の扶養に入り、かつ親が会社で健康保険に加入している場合、子どもに130万円を超える収入があると扶養家族の対象外となり、子ども自身で国民健康保険に加入し保険料を支払わなければなりません。

また子供の収入は親の税金にも影響します。12月末時点で19歳以上23歳未満の扶養親族は「特定扶養控除」の対象となるため、大学生の子どもを特定扶養控除の対象としている親は多くみられます。子どもの給与収入が103万円を超えると、控除の対象外となるため、親の税負担が増えてしまうのです。親の扶養に入っている場合は、扶養の内容を確認しておくことが必要です。

親が受け取る扶養手当がもらえなくなる?

さらに、親が会社から扶養手当(家族手当)を支給されている場合も注意が必要です。扶養手当の有無や支払い要件は会社によって異なりますが、扶養家族の給与収入が103万円以下の場合に支給する、とされていることが多いので支給要件を確認しておきましょう。

家族全体での収入、負担を考えて検討しよう

Sさん個人のアルバイトの収入が増えると、授業料を負担してくれている親が扶養手当を受け取れなくなったり、税金の負担が増えたりして、家族全体としては収入が減ることも考えられます。

また、子の得ている収入が給与収入ではなく、「動画配信」などで収入を得ている場合も注意が必要です。動画配信などで得た収入は給与所得ではなく、「雑所得」となります。雑所得の場合は原則として、収入から経費を引いた金額が所得となりますが、子の所得が48万円を超えると親は「特定扶養控除」を受けられません。

子の収入の内容が親の収入や控除に影響を与えるので、親子でアルバイトの内容や収入についても情報を共有し、家族全体のメリットを考えて判断することが大切です。

Sさんの場合は、時給アップや勤務時間増が、家族の収入に影響しないか確認したうえで働き方を決めることをお勧めします。

アドバイスを受けたSさん談

自分の収入と支払う税金だけのことを考えていましたが、親の手当や税金にもアルバイトの金額が影響するとは知りませんでした。目先の収入だけ考えてはいけませんね。親とも話し合ってみようと思います。国民年金保険料については、今は自分で納付できているので支払っておいてよかったです。

家計簿診断を終えて

自分がどのような種類の収入を得ているか、どのような「控除」を受けられるか、受け取っている「手当」の種類はどんなものかなど、確認したことがない方も多いのではないでしょうか。

「源泉徴収票」にはその年に会社が社員に支払った給与や、社員が納付した税額などが記載されています。給与所得控除額や所得控除の項目や金額が記載されていますので、ひとつひとつの項目を確認してみることをお勧めします。