1億稼ぐYou Tuber、驚きの納税額は?どんな税金がかかる?

【画像出典元】「stock.adobe.com/Video_StockOrg」

目次

日本のトップYouTuber(ユーチューバー)は一体どれくらい税金を払っているのでしょうか。今回はシミュレーションで予測しました。これからYouTuberを目指す方のために、YouTuberに関係する税金の基礎知識についても解説します。

YouTuberの収益源は広告収入

今では人気職業の1つとなったYouTuberですが、しっかり稼いでいる人はごく一部です。視聴の際に流れる広告から発生する収益が分配される仕組みですが、広告収入を得るためにはチャンネル登録者数1000人以上など一定の条件を満たす必要があります。YouTube上にある全チャンネルの6割程度が登録者数100人未満と言われる状況からも、広告収入は「高い壁」であることが分かると思います。

地道な努力を重ね、数年かけてやっと収益化できたという人も少なくありません。高い壁を突破するためにじっくり継続的にチャンネル運営していくことが重要です。そして努力が実り収益化され、人気チャンネルになると大きく稼ぐチャンスもあるでしょう。

以下は高年収ランキングです。再生回数等からの推測ですが、1位のHIKAKINはじめ、1億円以上稼ぐYouTuberもいるようですね。また海外に目をむけると数十億稼いでいる人もいるようで、夢が膨らみます。

●YouTuber平均年収ランキング

1位:HIKAKIN(ヒカキン) 約1億4,600万円

2位:Fischer’s(フィッシャーズ) 約1億4,600万円

3位:東海オンエア 約1億2,750万円

4位:はじめしゃちょー 約1億1,700万円

5位:ボンボンTV 約7,000万円

引用:CAREER PICKS 2021年4月

YouTubeの稼ぎ方は広告だけではない

先述のように動画を収益化し、広告収入で稼げるのは一部のYouTuberですが、チャンネルを持つことで広告収入以外にも稼ぐ方法があります。例えばトレーナーやヨガの先生が、無料の動画を見てくれた人に有料の個別レッスンを行うことで稼ぐ方法です。

「英語学習」、「資格の取り方」、「ダイエット」など特別なノウハウを電子書籍にし、動画視聴者に販売するといった手法も。むしろ、広告収入よりもこういった収入の方が多いというYouTuberもいます。今からYouTubeを始める人は、こういった稼ぎ方も視野に入れてどのようなチャンネルを運営した方が良いのかをじっくり検討してください。

また、同時に稼いだ時の税金についても事前に知っておいてください。「税金については稼ぎだしてからでもいいのでは?」と思うかもしれませんが、どのようにチャンネルを運営するかによって税の負担が大きく異なります。よって、最低限以下の内容を理解した上で、チャンネル運営を行ってください。

個人の場合の税金区分は事業所得または雑所得

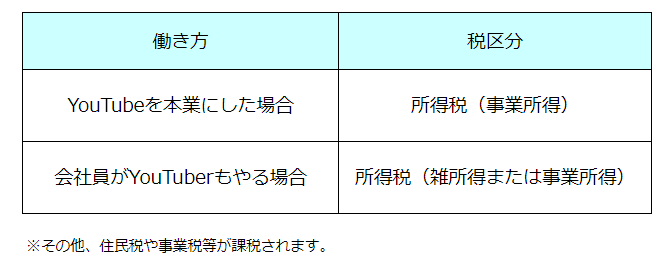

顔を出さず声だけで動画を投稿し、会社や身内に一切バレずに稼ぐこともできますが、顔出ししていなくても税金はしっかり手続きをして納めなければなりません。どんなチャンネル運営であっても、YouTuberとしてどのように働くかによって、税区分が以下のように異なります。

それぞれ違いを見ていきたいと思います。

YouTubeを本業にした場合(個人事業)

フリーランスとして働く方法です。この場合は所得税の区分は「事業所得」となります。事業所得は以下のように計算をします。

収入―必要経費―青色申告特別控除※(最大65万円) ※青色申告の場合

必要経費としてはカメラなどの機材や編集ソフト、パソコン関連の購入費はじめ、撮影のための交通費なども含まれます。活動する上で、必要経費に該当すると思われるものは一通り領収書を保存しておきましょう。

また、多くの方が自宅で編集作業などをすることが想定されます。この場合は家賃や光熱費、通信費などを生活と仕事の一定割合で按分して経費計上することも可能です。

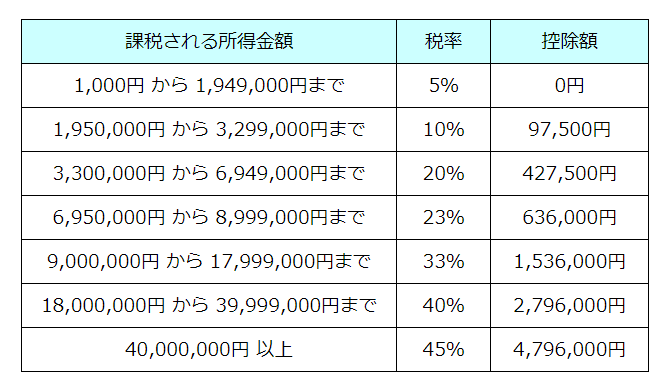

なお、所得税の税率は以下のようになります。

4000万円以上を超えた部分の税率は45%、住民税が一律10%であるため合わせて55%、かなりの部分が課税されることになります。

よって、仮に年間で1億円稼いだ場合は以下のようになります。

Aさん(青色申告)の場合

・収入:1億円

・必要経費:運営次第で費用額も大きく異なりますが、仮に1000万円とします。

・所得控除:基礎控除や社会保険料控除などの所得控除を200万円とします。

・事業所得 1億円-1,000万円-65万円=8935万円

・課税所得 8935万円-200万円=8735万円

・所得税 8735万円×45%-479万6千円=約3451万円

・住民税 8735万円×10%=約873万円

・所得税住民税合計 約4324万円

※住民税は所得税と所得控除などや計算方法が異なりますが、便宜上所得税と同額の課税所得や計算方法で算出しています

あくまでシミュレーションですが、1億円稼ぐと4000万円以上も納税しないといけないのですね。その他、翌年以降、事業税や消費税(基準期間など条件あり)といった税金も課税されます。

近年、HIKAKINなどの人気YouTuberはマネジメント会社に所属する傾向にあるようです。その場合、契約内容によっては課税方法が大きく異なる可能性もあります。

なお、事業所得で赤字となった場合は、その他の所得の黒字と損益通算することができます。例えば、ある年に会社を辞めてYouTuberを始めた場合、会社員としての給与のプラスとYouTuberとしての事業所得のマイナス(赤字)を通算することができます。

通算されることで給与所得として課税された分が還付されることもあります。やはりこういった点は活動を始めるタイミングで覚えておきたいところです。

会社員がYouTuberもやる場合

会社員が勤務しながらYouTuberになった場合、本業ではないため「事業所得」とはならず、雑所得となります。(状況次第で事業所得となる場合もあります)

雑所得も事業所得同様、収入から必要経費を差引いた儲け部分が課税対象となります。事業所得のように青色申告特別控除はありませんし、赤字となった場合でも、損益通算はできません。

このような違いはありますが、必要経費は事業所得と同様のルールです。

なお、年収が2000万円以下の給与所得者の場合、給与以外の所得(収入から必要経費を差引いたもの)が20万円以下であれば所得税の確定申告の必要はありません。その点も覚えておいてください。

法人化も1つの選択肢に

なお、本業としてチャンネル運営をする場合、法人化するのも1つの方法です。会社を作り、その会社の役員となることで、会社は法人税、自分自身はその会社から役員報酬をもらう給与所得者となります。それによって、税金はもちろん社会保険なども大きく異なります。

ただし、法人化をするためにはある程度の売上が必要です。また、個人と法人どちらが有利なのかは、判断する上で様々な知識を必要とします。よって、これからチャンネル運営をする人はまずは個人で始め、将来的に法人化を視野に入れるという流れが良さそうですね。